Μία «καταιγίδα» ιδιωτικού και δημόσιου χρέους πλανάται πάνω από τις ΗΠΑ. Σε γενικό επίπεδο, η υποβάθμιση των ΗΠΑ από την Fitch Ratings αλλά και η υποβάθμιση 10 αμερικανικών τραπεζών από την Moody’s αυτό το καλοκαίρι αναδεικνύουν τα προβλήματα τα οποία καλείται να αντιμετωπίσει η οικονομία της χώρας.

Τα εμπόδια αυτά αφορούν τόσο το δημόσιο χρέος, δη την πολιτική διαμάχη η οποία έχει περιορίσει τη δυνατότητά αποπληρωμής των υποχρεώσεών της, αλλά και το υπερβολικό χρέος το οποίο έχει δημιουργηθεί στον ευρύτερο χρηματοπιστωτικό τομέα δεδομένων της γενικότερης σύσφιξης της νομισματικής πολιτικής της Fed.

Yπάρχουν όμως ακόμα περισσότερα δομικά προβλήματα στις αγορές χρέους, αφού τόσο ο ιδιωτικός όσο και ο δημόσιος τομέας αντιμετωπίζουν μία διαμετρικά αντίθετη κατάσταση με αυτή την οποία αντιμετώπιζαν πριν από μία δεκαετία όταν τα επιτόκια κυμαίνονταν σε ιστορικά χαμηλά μετά από την παγκόσμια οικονομική κρίση του 2008. Εάν τα χαμηλά επιτόκια αυτά είχαν δημιουργήσει ένα κύμα δανεισμού, η αντίθετη τρέχουσα κατάσταση θα μπορούσε να οδηγήσει σε απότομο κραχ.

Κάτι τέτοιο συνέβη πριν από λίγους μήνες με την κατάρρευση της Silicon Valley Bank, η οποία συμπαρέσυρε τις Signature Bank και First Republic.

Οι επιπτώσεις του γεγονότος αυτού περιορίστηκαν, αλλά οι αναλυτές και οι επενδυτές έκρουσαν τον κώδωνα του κινδύνου εν μέσω της περιόδου σύσφιξης της νομισματικής πολιτικής.

Ο θρύλος των hedge funds Ρέι Ντάλιο και ο κορυφαίος οικονομολόγος Νουριέλ Ρουμπινί έχουν προειδοποιήσει για τη δημιουργία μίας γενικευμένης κρίσης χρέους.

Ιδού πέντε γραφήματα τα οποία αναδεικνύουν τους κλυδωνισμούς αυτούς, σύμφωνα με το Business Insider:

Επίπεδα χρέους

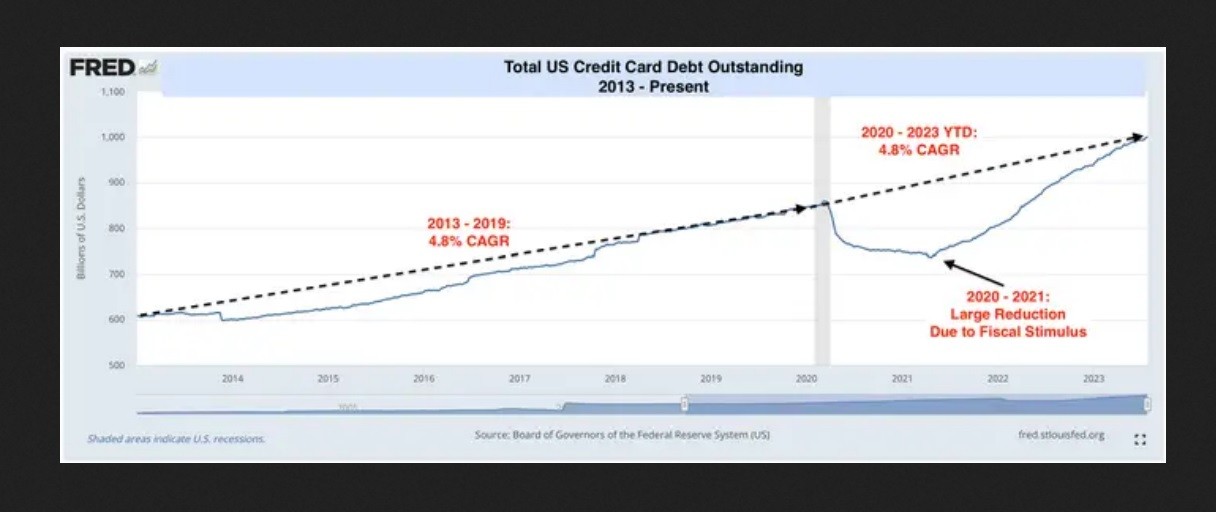

Το επίπεδο του ιδιωτικού χρέους αυξάνεται σημαντικά και έχει επιτύχει νέα υψηλά φέτος. Οι οφειλές από πιστωτικές κάρτες στις ΗΠΑ ξεπέρασαν το $1 τρισ. για πρώτη φορά στα ιστορικά, ενώ τα κόκκινα δάνεια χωρίς εξασφάλιση έχουν φτάσει τα $225 δισ. το 2023.

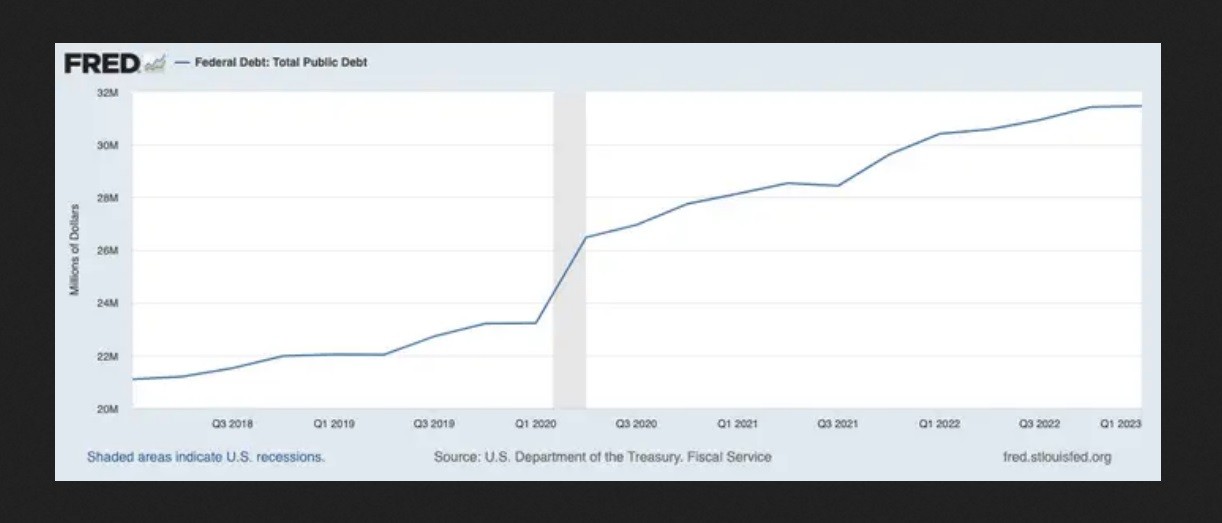

Η εικόνα του δημόσιου χρέους είναι ακόμα χειρότερη αφού αυτό ξεπέρασε τα $32 τρισεκατομμύρια.

Χρεοκοπίες

Πολλές εταιρείες έχουν αρχίσει να «λυγίζουν» υπό του χρέους τους λόγω των αυξημένων επιτοκίων. Συνολικά, 55 αμερικανικές εταιρείες έχουν χρεοκοπήσει το α’ εξάμηνο του έτους, αύξηση της τάξης του 53% σε σχέση με τις 36 το α’ εξάμηνο του 2022, σύμφωνα με την Moody’s. Το εταιρικό χρέος αυτό ενδέχεται να αγγίξει μέχρι και το $1 τρισ. εάν οι ΗΠΑ εισέλθουν σε μία γενικευμένη ύφεση, σύμφωνα με τους αναλυτές της BofA.

Καθυστέρηση πληρωμών

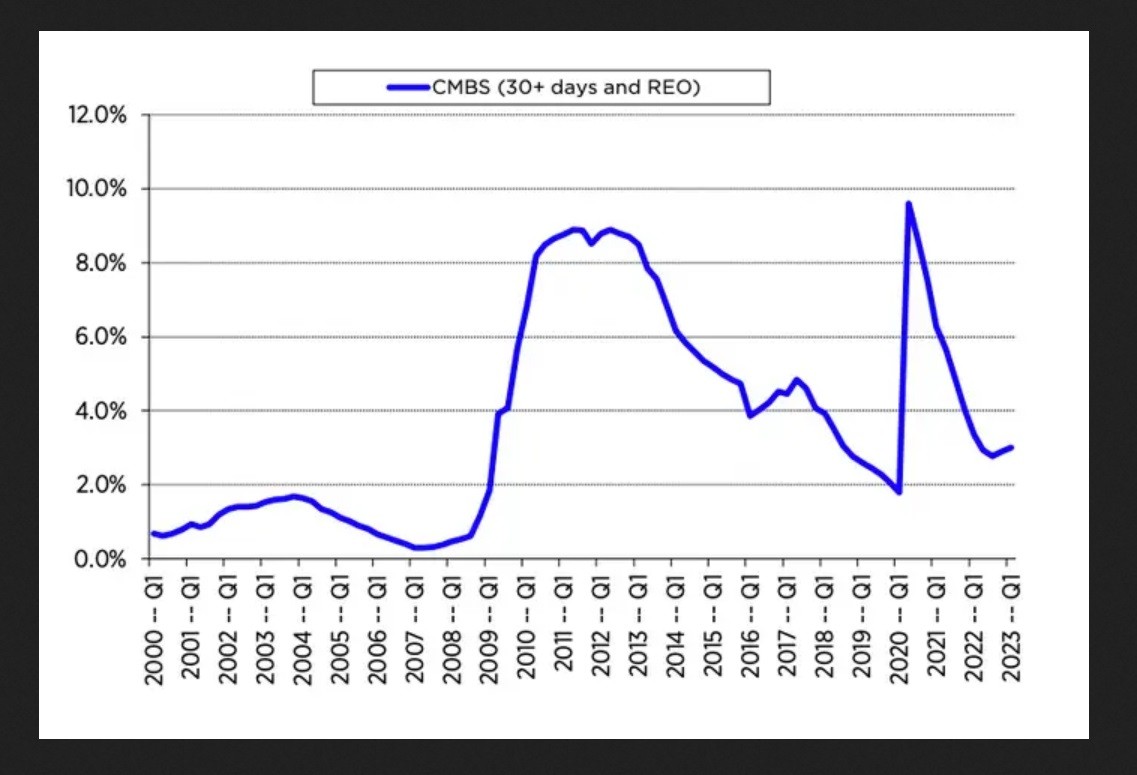

Τόσο οι εταιρείες όσο και οι ίδιοι οι Αμερικανοί πολίτες έχουν αρχίσει να καθυστερούν σε ό,τι αφορά τις αποπληρωμές των χρεών τους. Στην αγορά επαγγελματικών ακινήτων, το ποσοστό των ιδιοκτητών οι οποίοι έχουν καθυστερήσει ή έχουν αθετήσει εντελώς τις πληρωμές των στεγαστικών τους δανείων αυξήθηκε στο 3% το α’ τρίμηνο του 2023.

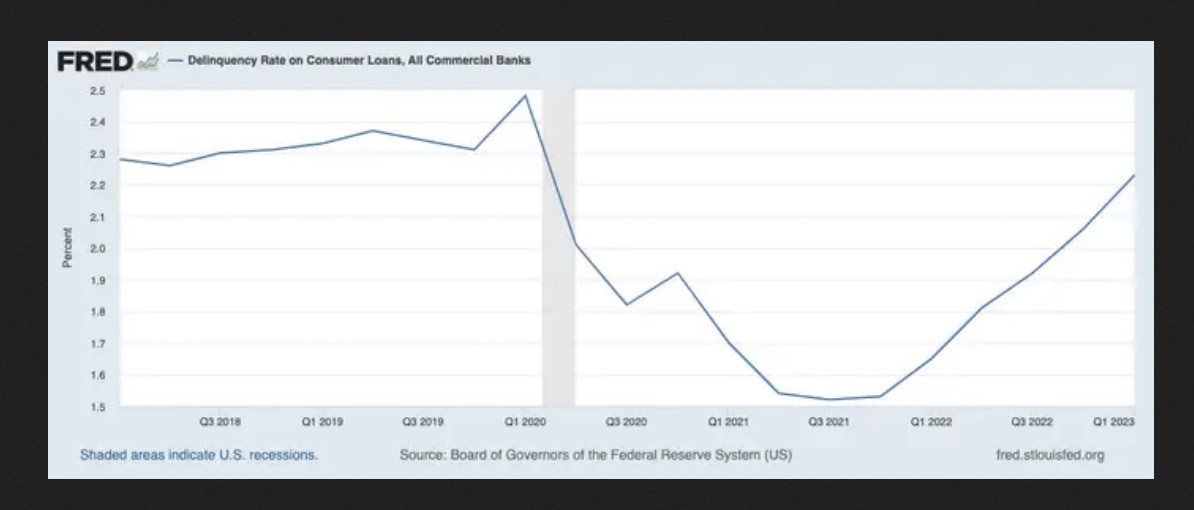

Παράλληλα, το ποσοστό των καθυστερήσεων στην αποπληρωμή των δόσεων προσωπικών δανείων αυξήθηκε στο 2,23% το α’ τρίμηνο του 2023, σε σχέση με το 1,7% το αντίστοιχο α’ τρίμηνο του 2021.

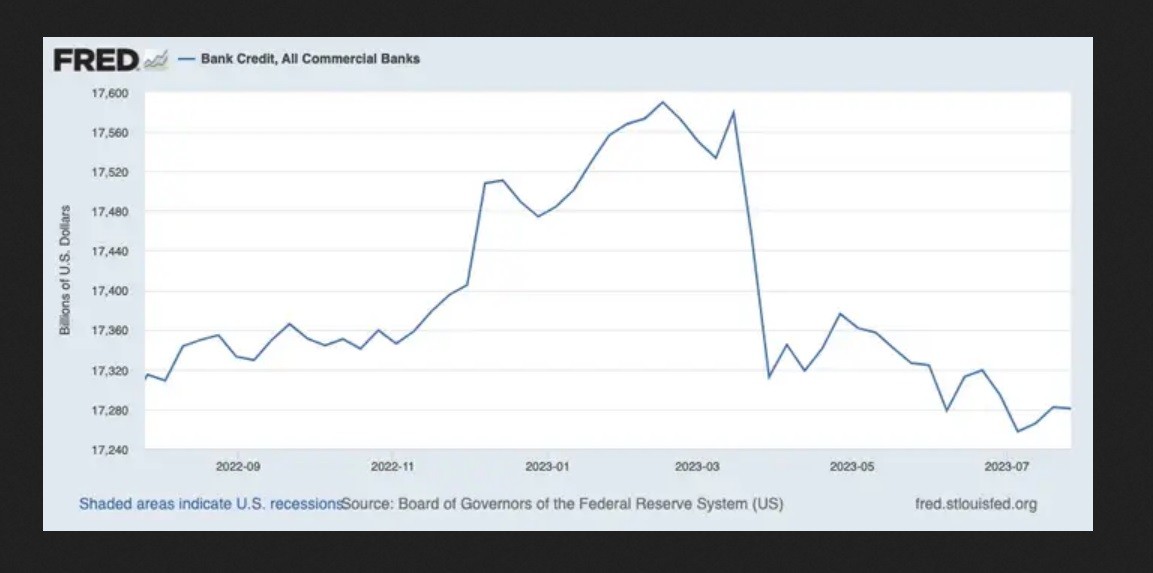

Τράπεζες και χρέος

Οι τράπεζες ήδη προσπαθούν να ξεφορτωθούν τα ΜΕΔ τα οποία επιβαρύνουν το χαρτοφυλάκιό τους, ενώ κολοσσοί της Wall Street όπως JPMorgan και Goldman Sachs, μεταξύ άλλων, προσπαθούν να εξορθολογίσουν το χαρτοφυλάκιο ακινήτων τους.

Σύμφωνα με βετεράνους επενδυτές, πολλοί ιδιοκτήτες ακινήτων ενδέχεται να αντιμετωπίσουν δυσεπίλυτο πρόβλημα όταν προσπαθήσουν να αναχρηματοδοτήσουν τα στεγαστικά τους δάνεια, αφού τα επιτόκια είναι υψηλότερα και οι αξίες των ακινήτων έχουν μειωθεί.

Παράλληλα, οι τράπεζες έχουν ήδη αρχίσει να περιορίζουν τον δανεισμό τους, κάτι το οποίο ανέδειξε και πρόσφατη ανάλυση της Morgan Stanley.

Διαβάστε ακόμη

JP Morgan: Γιατί η κινεζική Country Garden είναι «καμπανάκι» κινδύνου

Morgan Stanley: Κορυφαία επιλογή στις αναδυόμενες αγορές η Ελλάδα (vid)

Μυτιληναίος στη Handelsblatt: «Μπορούμε να καλύψουμε τις ανάγκες της ΕΕ σε γάλλιο»

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ