(ΤΕΛΕΥΤΑΙΑ ΕΝΗΜΕΡΩΣΗ 25/2, 12:16)

Έπειτα από προετοιμασία μηνών, ξεκίνησε η διαδικασία για την είσοδο της εταιρείας «ΔΙΕΘΝΗΣ ΑΕΡΟΛΙΜΕΝΑΣ ΑΘΗΝΩΝ A.E.» στο Χρηματιστήριο της Αθήνας.

Μετά την έγκριση από την Επιτροπή Κεφαλαιαγοράς του ενημερωτικού δελτίο για τη δημόσια προσφορά στην Ελλάδα, το βιβλίο προσφορών για τη διάθεση των μετοχών της ΔΑΑ κυριότητας ΤΑΙΠΕΔ (αντιστοιχεί στο 19% του συνόλου των μετοχών) άνοιξε σήμερα και θα παραμείνει ανοικτό για έξι εργάσιμες ημέρες.

Σύμφωνα με την απόφαση του Διοικητικού Συμβουλίου του Πωλητή Μετόχου, που ελήφθη στις 22 Ιανουαρίου 2024, το Εύρος Τιμής Διάθεσης εντός του οποίου διατίθενται οι Προσφερόμενες Μετοχές κυμαίνεται μεταξύ €7,00 και €8,20 ανά Προσφερόμενη Μετοχή, Η Τιμή Διάθεσης μπορεί να ορισθεί εντός ή κάτω από το Εύρος Τιμής Διάθεσης αλλά δεν μπορεί να υπερβεί τη Μέγιστη Τιμή Διάθεσης.

Με βάση αυτό το εύρος, η αποτίμηση της εταιρείας διαμορφώνεται μεταξύ 2,1 και 2,46 δισ.ευρώ.

Τα καθαρά έσοδα από την πώληση των προσφερόμενων μετοχών αναμένεται να ανέλθουν σε 770 εκατ. ευρώ περίπου, ενώ με την παραδοχή ότι το σύνολο των προσφερόμενων μετοχών θα διατεθούν μέσω της συνδυασμένης προσφοράς στη μέγιστη τιμή διάθεσης, τα συνολικά έξοδα της συνδυασμένης προσφοράς και τα παρεπόμενα έξοδα αυτής που βαρύνουν την εταιρεία εκτιμάται ότι θα ανέλθουν έως το ποσ;o των 15 εκατ. ευρώ.

Η Τιμή Διάθεσης αναμένεται να καθορισθεί, μετά το πέρας της διαδικασίας βιβλίου προσφορών, στις ή περί τις 2 Φεβρουαρίου 2024, με απόφαση του διοικητικού συμβουλίου του Πωλητή Μετόχου, θα γνωστοποιηθεί στην Επιτροπή Κεφαλαιαγοράς και θα αναφέρεται σε δημόσια ανακοίνωση που θα δημοσιευθεί σύμφωνα με το Άρθρο 17 του Κανονισμού για το Ενημερωτικό Δελτίο στο Ημερήσιο Δελτίο Τιμών (ΗΔΤ) του ΧΑ, το αργότερο έως την επόμενη εργάσιμη ημέρα από την ολοκλήρωση της Συνδυασμένης Προσφοράς.

Η εισαγωγή του συνόλου των μετοχών του ΔΑΑ στο ΧΑ θα λάβει χώρα μέσω της διάθεσης των υφισταμένων μετοχών κυριότητας του ΤΑΙΠΕΔ (30% των μετοχών του ΔΑΑ, ήτοι 90.000.000 μετοχές) σε συνδυασμένη προσφορά στην Ελλάδα και το εξωτερικό (η «Συνδυασμένη Προσφορά»).

Συγκεκριμένα οι Προσφερόμενες Μετοχές θα προσφερθούν, καταρχήν, ως εξής:

(α) 15%, που αντιστοιχεί σε 13.500.000 των Προσφερόμενων Μετοχών, θα προσφερθεί στην Ελλάδα, σε Ιδιώτες Επενδυτές και Ειδικούς Επενδυτές

(β) 85%, που αντιστοιχεί σε 76.500.000 των Προσφερόμενων Μετοχών, θα προσφερθεί εκτός Ελλάδας, μέσω ιδιωτικής τοποθέτησης, που απευθύνεται σε πρόσωπα που ευλόγως θεωρείται ότι είναι «Ειδικοί Θεσμικοί Αγοραστές» στις ΗΠΑ και «ειδικοί επενδυτές» σε κάθε σχετικό κράτος μέλος του ΕΟΧ).

Σε περίπτωση υπερβάλλουσας ζήτησης, ο Πωλητής Μέτοχος μπορεί να πωλήσει έως και 5.181.818 μετοχές επιπρόσθετης κατανομής. Αυτές αντιστοιχούν κατ’ ανώτατο όριο σε 10% του συνολικού αριθμού των Αρχικά Προσφερόμενων Μετοχών εξαιρουμένων των AviAlliance Cornerstone Μετοχών και των Copelouzos Cornerstone Μετοχών

Επισημαίνεται ότι στο πλαίσιο της Συνδυασμένης Προσφοράς, το 10% των μετοχών του ΔΑΑ θα μεταβιβαστεί στον υφιστάμενο μέτοχο του ΔΑΑ, εταιρεία AviAlliance GmbH, η οποία ελέγχεται από το Καναδικό fund PSP Investments και είναι σήμερα ο μεγαλύτερος ιδιώτης μέτοχος του ΔΑΑ με ποσοστό περίπου 40%, στην τιμή διάθεσης των μετοχών της Συνδυασμένης Προσφοράς, πλέον ενός premium.

Συγκεκριμένα θα είναι «σε συνολική τιμή που ανέρχεται στο ποσό της Τιμής Διάθεσης πολλαπλασιαζόμενο επί τον αριθμό των AviAlliance Cornerstone Μετοχών συν μία προσαύξηση ίση με το κατώτερο από (i) το ποσό που ισούται με το 19% της συνολικής Τιμής Διάθεσης που αφορά τις AviAlliance Cornerstone Μετοχές και (ii) €75 εκατομμυρίων (η «Προσαύξηση»), υπό την επιφύλαξη της πλήρωσης ή/και της παραίτησης από τις προϋποθέσεις που ορίζονται στην Cornerstone Συμφωνία AviAlliance»

Επιπλέον, 1% των μετοχών του ΔΑΑ θα μεταβιβαστεί στο πλαίσιο της Συνδυασμένης Προσφοράς και στην τιμή διάθεσης των μετοχών στα μέλη της οικογένειας Κοπελούζου, τα οποία είναι και σήμερα μέτοχοι του ΔΑΑ συνολικού ποσοστού περίπου 5%.

Συγκεκριμένα, σήμερα το Ελληνικό Δημόσιο κατέχει το 55% του μετοχικού κεφαλαίου του ΔΑΑ, μέσω του ΤΑΙΠΕΔ και του Υπερταμείου που κατέχουν το 30% και το 25% των μετοχών αντίστοιχα. Η AviAlliance, ο μεγαλύτερος ιδιώτης μέτοχος του ΔΑΑ, κατέχει σήμερα περίπου το 40% και η οικογένεια Κοπελούζου περίπου το 5%.

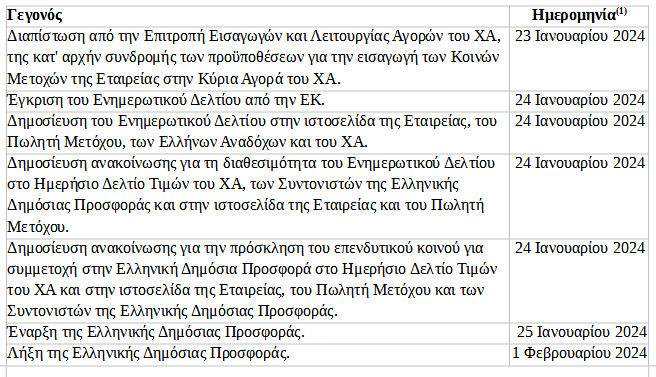

Το χρονοδιάγραμμα της Δημόσιας Προσφοράς

Παρακάτω παρατίθεται το αναμενόμενο χρονοδιάγραμμα της Ελληνικής Δημόσιας Προσφοράς:

Έγκριση από την Επ. Κεφαλαιαγοράς

Στην ανακοίνωσή της η Επιτροπή Κεφαλαιαγοράς ανέφερε:

Το Διοικητικό Συμβούλιο της Επιτροπής Κεφαλαιαγοράς κατά την 1009η/24.01.2024 συνεδρίασή του ενέκρινε το περιεχόμενο του ενημερωτικού δελτίου της εταιρίας «ΔΙΕΘΝΗΣ ΑΕΡΟΛΙΜΕΝΑΣ ΑΘΗΝΩΝ A.E.» για τη δημόσια προσφορά στην Ελλάδα υφισταμένων κοινών, ονομαστικών, με δικαίωμα ψήφου μετοχών από τον πωλητή μέτοχο «Ταμείο Αξιοποίησης Ιδιωτικής Περιουσίας του Δημοσίου» με καταβολή μετρητών και την εισαγωγή του συνόλου των μετοχών της εταιρίας στην Ρυθμιζόμενη Αγορά του Χρηματιστηρίου Αθηνών.

Πλάνο 1,4 δισ. ευρώ

Όσον αφορά το πλάνο επέκτασης του αεροδρομίου με βάση το σχετικό master plan, όπως αυτό περιγράφεται στο ενημερωτικό δελτίο περιλαμβάνει τρεις φάσεις επέκτασης:

-Η πρώτη φάση θα αυξήσει τη χωρητικότητα του αεροδρομίου από 26 σε 33 εκατομμύρια επιβάτες ετησίως και περιλαμβάνει μεταξύ άλλων την επέκταση του κτιρίου του κεντρικού τερματικού σταθμού κατά περίπου 81.000 τετραγωνικά μέτρα, την ανάπτυξη νέων διαδρόμων για 32 στάσεις με σχετικούς τροχοδρόμους, δύο νέες γέφυρες εξυπηρέτησης, πρατήριο καυσίμων, νέο VIP terminal κ.ο.κ.. Η κατασκευή αυτής της φάσης αναμένεται να ξεκινήσει στα τέλη του 2024 ή στις αρχές του 2025 και να ολοκληρωθεί έως το 2028 και να απαιτηθούν κεφαλαιουχικές δαπάνες περίπου 650 εκατ. ευρώ με βάση τα κόστη του 2022.

–Η επόμενη φάση θα αυξήσει τη χωρητικότητα του αεροδρομίου σε 40 εκατομμύρια επιβάτες ετησίως θα ενεργοποιηθεί μόλις το αεροδρόμιο υπερβεί τους 29,7 εκατ. επιβάτες ετησίως και είναι πιθανό να φτάσει τους 31,35 εκατομμύρια ετήσιους επιβάτες τα επόμενα δύο χρόνια ή υπερβεί τους 31,35 εκατ. επιβάτες. Αυτή η φάση θα περιλαμβάνει περαιτέρω επέκταση του κτιρίου του κεντρικού τερματικού σταθμού με την κατασκευή περιπτέρων επαφής, καθώς και την επέκταση των χώρων επεξεργασίας επιβατών και λιανικής πώλησης, την κατασκευή και νέας επέκτασης στάθμευσης των αεροσκαφών, τροχοδρόμων και λωρίδων ταξί, χώρους εξοπλισμού υποστήριξης εδάφους, νέα γέφυρα εξυπηρέτησης και νέα γέφυρα ταξί. Με βάση τις τρέχουσες προβλέψεις κίνησης, αυτή η φάση εκτιμάται ότι θα ολοκληρωθεί μέχρι τα μέσα της δεκαετίας του 2030 και αναμένεται να απαιτηθούν κεφαλαιουχικές δαπάνες άνω των 700 εκατ. ευρώ.

-Η τρίτη φάση θα ενεργοποιηθεί μόλις το αεροδρόμιο υπερβεί τα 36 εκατ. επιβάτες και είναι πιθανό να φτάσει τα 38 εκατ. επιβάτες τα επόμενα δύο χρόνια ή υπερβεί τα 38 εκατ. αυξάνοντας τη χωρητικότητα του αεροδρομίου στα 50 εκατομμύρια. Αυτή η φάση θα περιλαμβάνει την ανάπτυξη ενός δεύτερου τερματικού σταθμού και τη συνέχιση της ανάπτυξης του νέου σταθμού, νέων τροχοδρόμων και νέων λωρίδων ταξί, νέας γέφυρας ταξί, δρόμων, καθώς και την ολοκλήρωση του νέου πολυώροφου πάρκινγκ. Αυτή η φάση εκτιμάται ότι θα ολοκληρωθεί μέχρι το 2045.

Διαβάστε ακόμη

Σχέδιο Χατζηδάκη για βιώσιμες επιχειρήσεις δημόσιου και ιδιωτικού τομέα

Σάρωσε ο Τραμπ και στις εσωκομματικές εκλογές στο Νιου Χαμσάιρ

NATO: Τι σημαίνει η κυρίαρχη τάση στις online γνωριμίες

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ