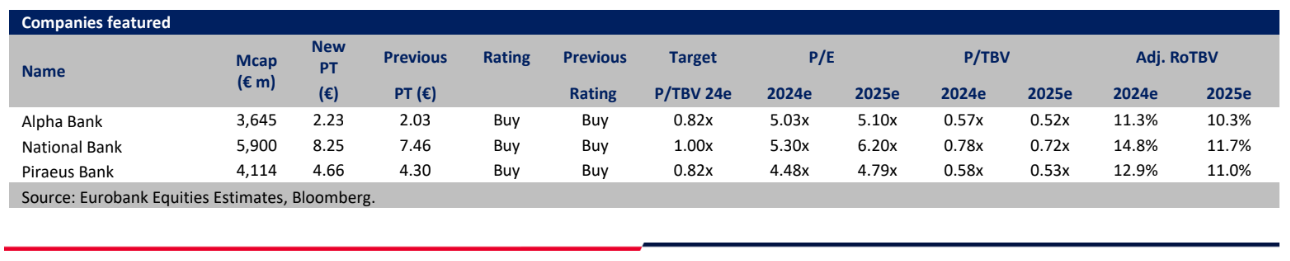

Η Eurobank Equities εκτιμά ότι οι ελληνικές τράπεζες είναι έτοιμες να ανταποκριθούν αποτελεσματικά στις μειώσεις των επιτοκίων και σε συνδυασμό με την ισχυρή κεφαλαιακή δημιουργία κεφαλαίου (άνω των 250 μ.β. έως το 2025), θα επιτρέψει την επανέναρξη της διανομής μερισμάτων. Η χρηματιστηριακή αυξάνει τις τιμές στόχους και η Τράπεζα Πειραιώς παραμένει κορυφαία επιλογή. Οι νέες τιμές στόχοι είναι 4,66 ευρώ από 4,30 για την Τράπεζα Πειραιώς, 8,25 ευρώ από 7,46 ευρώ για την Εθνική Τράπεζα και τέλος 2,23 ευρώ από 2,03 για τη Alpha Bank.

Σύμφωνα με τη Eurobank Equities, oι ελληνικές τράπεζες απέδωσαν άνω του 60% πέρυσι, ωθούμενες από τις αναβαθμίσεις κερδών και το rerating. Οι τράπεζες εξακολουθούν να αποτιμώνται σε 5 φορές στον δείκτη Ρ/Ε το 2024 και περίπου 0,6 φορές στον δείκτη P/TBV, ενώ υπάρχει περαιτέρω περιθώριο ανόδου κατά την άποψη της χρηματιστηριακής. Οι τρέχουσες τιμές εξακολουθούν να ενσωματώνουν κόστος κεφαλαίου σε υψηλά διψήφια επίπεδα, οι οποίες δεν αντικατοπτρίζουν την ανθεκτικότητα των εσόδων, τη σημαντική κεφαλαιακή ενίσχυση και τη βελτιωμένη ποιότητα των περιουσιακών στοιχείων.

«Μετά από πάνω από 50% εκτίναξη των καθαρών εσόδων πάνω από 50% από τόκους πέρυσι (+58% στο εννεάμηνο), οι επενδυτές εστιάζουν προς τις προοπτικές για την επόμενη διετία, ιδίως ενόψει των πιθανών μειώσεων των επιτοκίων. Παρά την επικείμενη κορύφωση των καθαρών εσόδων από τόκους το τέταρτο τρίμηνο πέρυσι ή το πρώτο τρίμηνο του 2024, η ανθεκτικότητα φέτος υποστηρίζεται από την πιστωτική ανάπτυξη κατά 4% περίπου ετησίως το 2024-2025, το σταδιακό όφελος από την αντιστάθμιση των καταθέσεων, καθώς και τα χαμηλότερα από τα αναμενόμενα beta καταθέσεων και τη συρρίκνωση των spreads δανεισμού, τα οποία είναι πιθανό να αναβάλουν μια αξιοσημείωτη συρρίκνωση των επιτοκιακών περιθωρίων την επόμενη χρονιά.

Για φέτος, η Eurobank Equities εκτιμά ότι οι σημαντικές αποκλίσεις μεταξύ των τραπεζών, με την Alpha Bank να είναι έτοιμη να επωφεληθεί περισσότερο λόγω του υψηλότερου κόστους χρηματοδότησης, εξακολουθεί να προσφέρει χαμηλότερους βιώσιμους δείκτες RoTE 10% περίπου το 2025 έναντι των ελληνικών ομολόγων της με περίπου 10% έως 12%. Οι ελληνικές τράπεζες ανακοίνωσαν ένα ακόμη ισχυρό σύνολο αποτελεσμάτων το τρίτο τρίμηνο πέρυσι, ξεπερνώντας τις εκτιμήσεις της αγοράς, κυρίως χάρη στα υψηλότερα καθαρά έσοδα από τόκους, τη σταθερή παραγωγή προμηθειών, το συγκρατημένο κόστος και χαμηλότερο υποκείμενο κόστος προβλέψεων. Συνολικά, στο εννεάμηνο πέρυσι οι ελληνικές τράπεζες απολάμβαναν έναν δείκτη αποδοτικότητας RoTE της τάξης του 16%, οδεύοντας προς έτος ρεκόρ, με την Εθνική Τράπεζα και τη Eurobank να παρουσιάζουν τον υψηλότερο ετήσιο δείκτη RoTE της τάξης του 18%, ακολουθούμενη από την Τράπεζα Πειραιώς (16%) και την Alpha Bank (13%)», συμπεραίνει η Eurobank Equities.

Διαβάστε ακόμη

Κομβική χρονιά το 2024 για τις τράπεζες – Οι προκλήσεις και οι μεγάλες ευκαιρίες

Ράλι για το δολάριο καθώς οι αγορές ξανασκέφτονται τις μειώσεις της Fed

Σκρέκας: Έρχονται μέτρα για τις παραπλανητικές εκπτώσεις και για τις τιμές στο βρεφικό γάλα (vid)

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ