© Απαγορεύεται από το δίκαιο της Πνευμ. Ιδιοκτησίας η καθ΄οιονδήποτε τρόπο παράνομη χρήση/ιδιοποίηση του παρόντος, με βαρύτατες αστικές και ποινικές κυρώσεις για τον παραβάτη

Εξαιρετικό, τόσο από άποψης κερδοφορίας και κεφαλαιακής επάρκειας όσο και συγκράτησης των «κόκκινων» δανείων, αλλά και πιστωτικής επιβράδυνσης αποδείχθηκε το α’ εξάμηνο του 2023 για τις ελληνικές τράπεζες, οι διοικήσεις των οποίων προχώρησαν σε ακόμη μία αναθεώρηση επί τα βελτίω των στόχων τους για το σύνολο του τρέχοντος έτους, σηματοδοτώντας και επισήμως την επιστροφή του κλάδου σε συνθήκες κανονικότητας.

Την ίδια στιγμή που στην Ευρώπη ανοίγει εκ νέου η συζήτηση γύρω από τη φορολόγηση των υπερκερδών των τραπεζών, με την Ιταλία να αποφασίζει έκτακτη εισφορά 40% –για να ανασκευάσει κάποιες ώρες αργότερα, έχοντας ωστόσο οδηγήσει σε απώλειες ύψους 10 δισ. ευρώ τις τραπεζικές μετοχές-, οι ελληνικοί συστημικοί όμιλοι ανακοινώνουν «έκρηξη» κερδών, προχωρώντας σε αναθεώρηση των σχετικών δεικτών έως τα τέλη του 2023.

Πιο αναλυτικά, στο 14% -από 12%- εκτιμά η Τράπεζα Πειραιώς ότι θα διαμορφωθεί η απόδοση των ιδίων κεφαλαίων της, αναμένοντας διπλασιασμό των κερδών ανά μετοχή (σε πάνω από 0,65 ευρώ από 0,33 ευρώ το α’ εξάμηνο).

Για απόδοση ιδίων κεφαλαίων άνω του 15% κάνει λόγο από την πλευρά της η Eurobank, έναντι προηγούμενης πρόβλεψης 13%, ανεβάζοντας εξίσου τα κέρδη ανά μετοχή στο 0,28 ευρώ από 0,22 ευρώ πριν.

Η Εθνική Τράπεζα προσβλέπει σε απόδοση ιδίων κεφαλαίων πάνω από 15% το 2023 (έναντι προηγούμενης εκτίμησης 11%), με τα κέρδη ανά μετοχή να ξεπερνούν το 1,10 ευρώ για φέτος από 0,75 ευρώ με βάση την προηγούμενη πρόβλεψη.

Τέλος, η Alpha Bank αναθεωρεί σε πάνω από 11% τον δείκτη απόδοσης ενσώματων ιδίων κεφαλαίων έναντι 10% στην αρχική πρόβλεψη, με τα κέρδη ανά μετοχή να διαμορφώνονται άνω του 0,29 ευρώ από 0,25 ευρώ πριν. Μάλιστα ο CEO της τράπεζας, Βασίλης Ψάλτης, ερωτηθείς σχετικά με το ενδεχόμενο η ελληνική κυβέρνηση να αποφασίσει την επιβολή εισφοράς στα τραπεζικά κέρδη αλά Ιταλία, σημείωσε πως τα δεδομένα των δύο χωρών είναι εντελώς διαφορετικά. «Η Ιταλία έχει πρωτογενές έλλειμμα και πρέπει να το χρηματοδοτήσει, ενώ η Ελλάδα έχει πρωτογενές πλεόνασμα. Παράλληλα η χώρα μας αναχρηματοδοτεί το χρέος της με το χαμηλότερο κόστος στην Ε.Ε.», σχολίασε, αφήνοντας να εννοηθεί πως τα έσοδα που θα μπορούσε να συλλέξει η ιταλική κυβέρνηση αντιστοιχούν (με όρους ΑΕΠ) στα προγράμματα που έχουν ήδη «τρέξει» οι ελληνικές τράπεζες, όπως αυτά για τους ευάλωτους ή το πάγωμα για έναν χρόνο των επιτοκίων στα ενήμερα στεγαστικά δάνεια, περιορίζοντας έτσι τον αντίκτυπο από τις αυξήσεις των επιτοκίων στους δανειολήπτες.

Εσοδα-μαμούθ από τόκους και προμήθειες

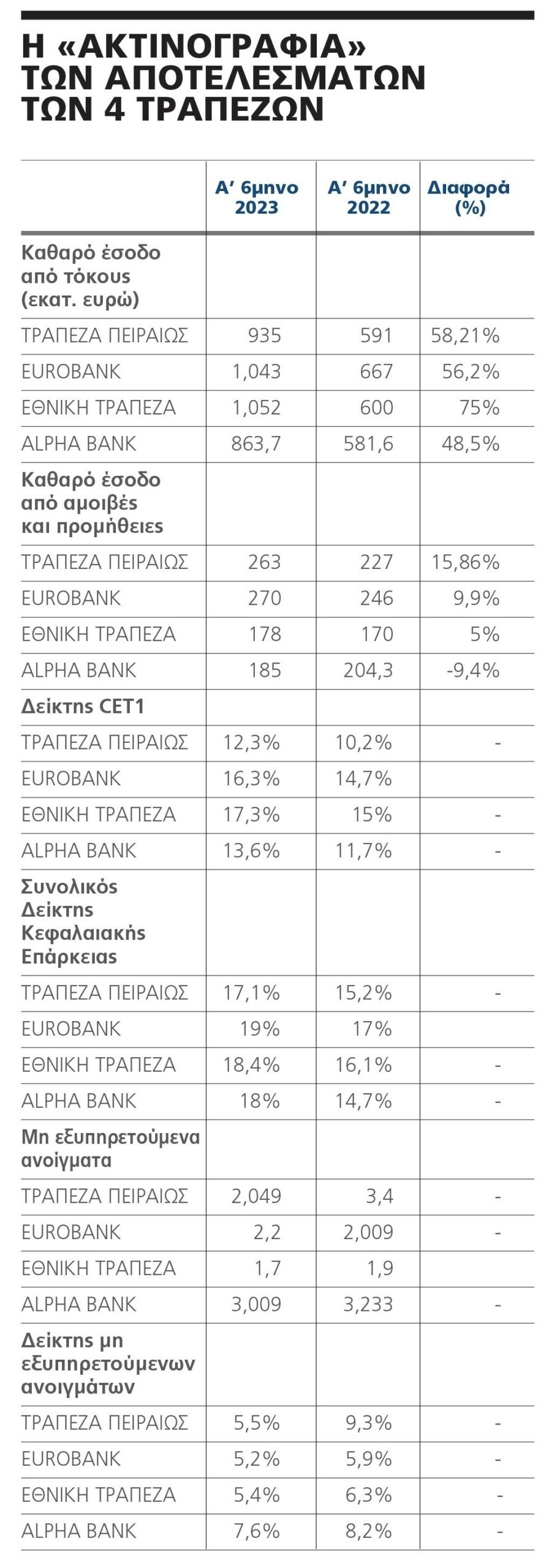

Κύριο «καύσιμο» της εκτόξευσης της κερδοφορίας των εγχώριων τραπεζών αποτέλεσαν τα έσοδα από τόκους (ως απόρροια της διεύρυνσης του spread μεταξύ επιτοκίων καταθέσεων και χορηγήσεων, γεγονός που ενισχύεται και από τη μικρότερη του αναμενομένου στροφή των καταθετών σε προθεσμιακούς λογαριασμούς) και προμήθειες, με τα πρώτα να προσεγγίζουν τα 3 δισ. ευρώ και τα δεύτερα να κυμαίνονται λίγο κάτω από το ένα δισ. ευρώ.

Συγκεκριμένα, τα καθαρά έσοδα από τόκους της Τράπεζας Πειραιώς ανήλθαν σε 935 εκατ. ευρώ, σημειώνοντας αύξηση 58% σε ετήσια βάση, ενώ στα 748 εκατ. ευρώ ήταν το αντίστοιχο μέγεθος για τη Eurobank (+56,2%). Επιτοκιακά έσοδα άνω του ενός δισ. ευρώ κατέγραψε η ΕΤΕ, εκ των οποίων τα 529 εκατ. ευρώ αφορούσαν στο β’ τρίμηνο του 2023, με την Alpha Bank να εμφανίζει έσοδα ύψους 864 εκατ. ευρώ, αυξημένα κατά 48,5% σε ετήσια βάση.

Την ίδια στιγμή, τα επαναλαμβανόμενα καθαρά έσοδα προμηθειών της Τράπεζας Πειραιώς διαμορφώθηκαν σε 263 εκατ. ευρώ, αυξημένα κατά 16% σε σχέση με το α’ εξάμηνο του 2022, ενώ στη Eurobank αυτά διαμορφώθηκαν σε 211 εκατ. ευρώ. Στην ΕΤΕ ανήλθαν σε 170 εκατ. ευρώ έναντι 160 εκατ. ευρώ το ίδιο περσινό διάστημα και στην Alpha Bank σε 185 εκατ. ευρώ, εκ των οποίων τα 97,1 εκατ. ευρώ το β’ τρίμηνο του τρέχοντος έτους.

Ισχυρούς δείκτες κεφαλαιακής επάρκειας εμφάνισαν το α’ εξάμηνο του 2023 οι συστημικοί όμιλοι, στοχεύοντας σε περαιτέρω θωράκιση έως το τέλος του τρέχοντος έτους.

Συγκεκριμένα, ο δείκτης CET1 της Τράπεζας Πειραιώς ενισχύθηκε στο 12,2% και ο συνολικός δείκτης κεφαλαίων στο 17% τον περασμένο Ιούνιο. Σε pro forma επίπεδο για τη μείωση σταθμισμένων βάσει κινδύνων στοιχείων ενεργητικού από τις πωλήσεις NPE που θα ολοκληρωθούν την προσεχή περίοδο, τα αντίστοιχα ποσοστά διαμορφώνονται σε 12,3% και 17,1% αντίστοιχα. Η διοίκηση δε έχει αναθεωρήσει ανοδικά την εκτίμηση για το σύνολο του 2023, αναμένοντας δείκτη 13% έναντι 12,5% που ήταν η εκτίμηση τον Μάιο.

Στο 19% βρέθηκε στα τέλη του Ιουνίου 2023 ο δείκτης συνολικής κεφαλαιακής επάρκειας (CAD) της Eurobank, με τον FL CET1 να αγγίζει το 16,3%, αυξημένοι κατά 200 και 230 μονάδες βάσης αντίστοιχα έναντι του α’ εξαμήνου 2022. Η τράπεζα αναμένεται να ολοκληρώσει το τρέχον έτος με κεφαλαιακό δείκτη CET1 17%, υπερβαίνοντας σημαντικά τον αρχικό στόχο της για 14,5%.

Ο δείκτης CET1 της ΕΤΕ ανήλθε σε 17,3%, με τον συνολικό δείκτη κεφαλαιακής επάρκειας να διαμορφώνεται σε 18,4%. Η τράπεζα έχει θέσει ως στόχο για την τριετία την οργανική παραγωγή κεφαλαίου πάνω από 450 μονάδες έναντι 350 μονάδες στην προηγούμενη εκτίμηση.

Τέλος, ο δείκτης FL CET1 της Alpha Bank διαμορφώθηκε σε 13,5% -ή 13,4% λαμβανομένης υπόψη της πρόβλεψης για διανομή μερίσματος- ενισχυμένος κατά 109 μ.β. το β’ τρίμηνο. Μέχρι το τέλος του 2023 η διοίκηση της τράπεζας σχεδιάζει την ολοκλήρωση μιας συνθετικής τιτλοποίησης, γεγονός που αναμένεται να ενισχύσει τον επίμαχο δείκτη στο 14%.

Πιστωτική επέκταση

Σημαντικές αποπληρωμές δανείων από επιχειρήσεις ως αντίδραση στη ραγδαία αύξηση των επιτοκίων κατέγραψαν το α’ εξάμηνο του 2023 οι τράπεζες, με τις διοικήσεις ωστόσο να εμφανίζονται αισιόδοξες πως ο ρυθμός της πιστωτικής επέκτασης θα επιταχυνθεί το επόμενο μισό του έτους. Πιο αναλυτικά, στα 29 δισ. ευρώ διαμορφώθηκε στα τέλη του περασμένου Ιουνίου το χαρτοφυλάκιο εξυπηρετούμενων ανοιγμάτων της Τράπεζας Πειραιώς, έχοντας αποπληρωμές ύψους 1,8 δισ. ευρώ και χορηγήσεις 2,6 δισ. ευρώ (καθαρή πιστωτική επέκταση 800 εκατ, ευρώ). Για το δεύτερο μισό της φετινής χρονιάς, πάντως, η τράπεζα αναμένει επιτάχυνση των ρυθμών πιστωτικής επέκτασης κατά ένα δισ. ευρώ.

Η Eurobank από την πλευρά της αναθεώρησε στα δύο δισ. ευρώ -από 2,8 δισ. ευρώ προηγουμένως- τον στόχο για νέες εκταμιεύσεις το 2023, με τη διοίκηση της τράπεζας να επισημαίνει πως «το α’ εξάμηνο υπήρξε μία σχετική μείωση των χορηγήσεων που εδράζεται στις αποπληρωμές λόγω υψηλών επιτοκίων». Σε κάθε περίπτωση, τα ενήμερα δάνεια του ομίλου ενισχύθηκαν οργανικά κατά 500 εκατ. ευρώ τους πρώτους έξι μήνες του τρέχοντος έτους, με τα συνολικά υπόλοιπα χορηγήσεων (προ προβλέψεων) να διαμορφώνονται σε 42,1 δισ. ευρώ.

Μείωση κατέγραψαν από την αρχή του 2023 τα εξυπηρετούμενα δάνεια στην Ελλάδα της ΕΤΕ -στα 27,4 δισ. ευρώ– αποτυπώνοντας τις υψηλότερες αποπληρωμές κεφαλαίου κίνησης από εταιρείες με υψηλή ρευστότητα. Η ΕΤΕ έχει στην αναμονή προς εκταμίευση εγκεκριμένα δάνεια ύψους 2,5 δισ. ευρώ μέσω του Ταμείου Ανάκαμψης, ενώ επιπλέον ένα δισ. ευρώ έχουν κατατεθεί προς έγκριση στο αρμόδιο τμήμα της τράπεζας, γεγονός που μαρτυρά την επιτάχυνση της πιστωτικής επέκτασης.

Τέλος, αύξηση κατά δύο δισ. ευρώ κατέγραψαν το β’ τρίμηνο του 2023 οι νέες εκταμιεύσεις της Alpha Bank στην Ελλάδα, κυρίως στους κλάδους του εμπορίου, των μεταφορών, της ενέργειας, της μεταποίησης και του τουρισμού.

Η καθαρή πιστωτική επέκταση διαμορφώθηκε σε 100 εκατ. ευρώ, με την άνοδο των αποπληρωμών να υποχωρεί (από 2,1 δισ. ευρώ το α’ τρίμηνο σε 1,9 δισ. ευρώ στα τέλη του περασμένου Ιούνιου και 1,6 δισ. ευρώ το β’ εξάμηνο του 2023) και τις εκταμιεύσεις να αυξάνονται, με πολλά έργα να βρίσκονται ήδη στο pipeline.

«Κόκκινα» δάνεια

Σε διαχειρίσιμα επίπεδα διατήρησαν οι τράπεζες τα «κόκκινα» δάνεια το α’ μισό του 2023, με μεγάλο μέρος των εισροών να αφορά στην περίπτωση της Avramar.

Ειδικότερα, την καθοδική του πορεία –στο 5,5% από 6,6% το προηγούμενο τρίμηνο- συνέχισε ο δείκτης NPE της Τράπεζας Πειραιώς, με τη διοίκηση πλέον να στοχεύει σε μείωσή του κάτω από 5% έως το τέλος του τρέχοντος έτους. Το «κόκκινο» απόθεμά της έχει υποχωρήσει στα δύο δισ. ευρώ.

Στο 5,2% διαμορφώθηκε το β’ τρίμηνο ο δείκτης NPE της Eurobank -από 5,1% το προηγούμενο τρίμηνο-, με τον σχηματισμό νέων NPEs να είναι θετικός κατά 140 εκατ. ευρώ την περίοδο Ιανουαρίου – Ιουνίου 2023. Τα συνολικά NPEs, πάντως, μειώθηκαν κατά 191 εκατ. ευρώ σε ετήσια βάση και διαμορφώθηκαν σε 2,2 δισ. ευρώ ή 600 εκατ. ευρώ μετά από προβλέψεις.

Σύμφωνα με τη διοίκηση της Eurobank, ο στόχος για το τέλος του 2023 είναι ο σχετικός δείκτης να έχει διαμορφωθεί στο 5%.

Η ΕΤΕ, από την πλευρά της, είδε τον επίμαχο δείκτη να ανεβαίνει στο 5,4% από 5,2% το α’ τρίμηνο του 2023, με την τράπεζα να εμφανίζει αύξηση στις πρώιμες καθυστερήσεις αποπληρωμών στεγαστικών δανείων, που όμως παραμένει πολύ χαμηλότερη του αναμενομένου. Πιο αναλυτικά, στην Ελλάδα τα μη εξυπηρετούμενα δάνεια διαμορφώθηκαν σε 1,7 δισ. ευρώ ή μόλις 300 εκατ. ευρώ μετά από προβλέψεις, με την τράπεζα να διατηρεί το στόχο για NPEs, ύψους 350 εκατ. ευρώ, το 2023.

Οσον αφορά στην Alpha Bank, αυτή διαθέτει ένα «στοκ» ύψους 2,8 δισ. ευρώ, με τον δείκτη NPE να βρίσκεται στο 7,6% στα τέλη του περασμένου Ιουνίου και τον ετήσιο στόχο να τίθεται σε κάτω από 6,5%.

Διαβάστε ακόμη

Υδροπλάνα: Τρεις «παίκτες» από το εξωτερικό σε αναμονή για μπίζνες στην Ελλάδα (pic)

Απειλή για νέο ράλι στις τιμές φυσικού αερίου τον χειμώνα (γραφήματα)

Νέες προκλήσεις για την κινεζική οικονομία μετά τη «βουτιά» 18% της μετοχής της Country Garden

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ