Η Αγγλία έζησε το δικό της «Lehman moment» με τις πιθανές συνέπειες ενός ατυχήματος να είναι ανυπολόγιστες. Η ΒΟΕ έλαβε μια γενναία απόφαση που μπορεί να αποδειχθεί σωτήρια για την παγκόσμια οικονομία. Όσο και να κατηγορήθηκαν, για μια ακόμα φορά, οι Άγγλοι κάνουν αυτό που ακριβώς πρέπει.

Την εβδομάδα που πέρασε είχαμε την πρώτη έκπληξη νομισματικής πολιτικής και μια υπενθύμιση προς τους επενδυτές ότι δεν μπορoύν να «παίζουν» με μια Κεντρική Τράπεζα ούτε και να εκτιμά κάποιος αν η αλλαγή στάσης στη νομισματική πολιτική μπορεί να έχει επικοινωνηθεί ομαλά ή όχι.

Το Λονδίνο «έπεσε» – Τι σημαίνει η παρέμβαση της BOE

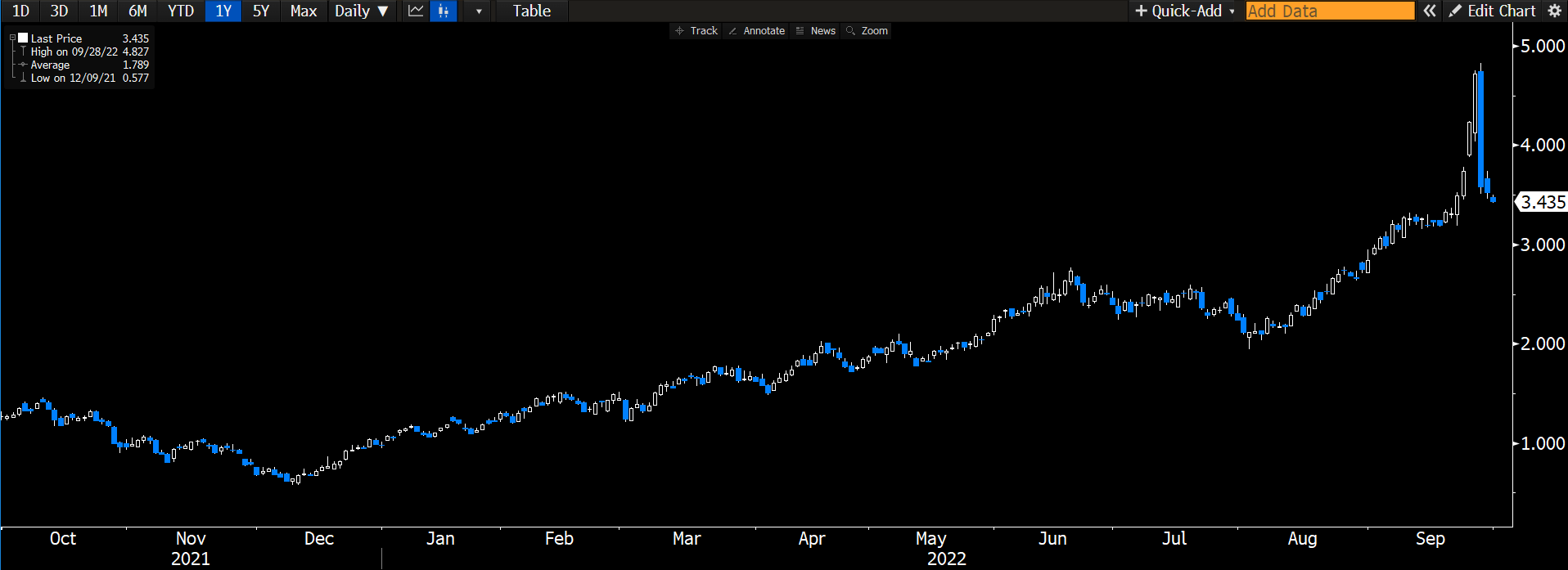

Στο ξεκίνημα της εβδομάδας οι επενδυτές πωλούσαν μανιωδώς βρετανική λίρα και βρετανικά ομόλογα, ως αντίδραση στα μέτρα που είχαν ανακοινωθεί νωρίτερα για τη στήριξη της βρετανικής οικονομίας από τον αυξανόμενο πληθωρισμό. Το αποτέλεσμα ήταν η απόδοση του βρετανικού κρατικού ομολόγου 40 ετών να προσεγγίσει το 5%. Εκεί ήρθε η ξαφνική παρέμβαση της ΒΟΕ με την άμεση ανακοίνωση αγοράς ομολόγων και την απόδοση να πέφτει άμεσα στο 3,5%.

Το 2022 είναι μια πολύ άσχημη χρονιά για τα ομόλογα καθώς 30 χρόνια ανοδικής πορείας ανακόπηκαν απότομα και οι επενδυτές από αγοραστές μετατράπηκαν σε μόνιμους πωλητές όπως επίσης και τα leveraged hedge funds ξεκίνησαν να πουλάνε μαζικά κρατικά ομόλογα.

Με τον πληθωρισμό να καλπάζει και στη Βρετανία, η άνοδος των επιτοκίων, η μείωση των αγορών ομολόγων, η πτώση της στερλίνας, το energy bill, η μείωση των φόρων, η άνοδος των αποδόσεων των ομολόγων αλλά και των CDS (credit default swaps) όλα την ίδια χρονική στιγμή, στην ουσία έφεραν την ΒΟΕ στο σημείο μηδέν.

Η αγορά ομολόγων κατέρρευσε και είναι σημαντικό να γνωρίζουμε ότι όλο το χρηματοπιστωτικό σύστημα βασίζεται στην εμπιστοσύνη που υπάρχει στην αγορά ομολόγων. Οι συντάξεις και οι ασφάλειες μπορούν να εξυπηρετούνται όσο υπάρχει εμπιστοσύνη στα κρατικά ομόλογα. Και η εμπιστοσύνη αυτή, για λίγα λεπτά της ώρας, κλονίστηκε σημαντικά.

Η πίστωση έγινε πανάκριβη, η Αγγλία βρέθηκε με πρόβλημα χρηματοδότησης, ασφαλιστικές εταιρίες και συνταξιοδοτικά Ταμεία βρέθηκαν σε επίπεδα χρεοκοπίας. Η ΒΟΕ δεν είχε χρόνο ούτε για έκτακτη συνεδρίαση και έτσι με τα βρετανικά pension funds να απειλούνται με κατάρρευση, ανακοίνωσε αγορές ομολόγων ύψους 65 δισ. το μήνα.

Πρακτικά, η ΒΟΕ ξεκίνησε μέσα σε λίγα λεπτά ένα νέο QE με στόχο όπως η ίδια δήλωσε να «επιστρέψει η εμπιστοσύνη στην αγορά ομολόγων». Αν μπορούμε να κάνουμε μια παρομοίωση: η Αγγλία είχε τη δική της «Lehman moment» με τις πιθανές συνέπειες να είναι ανυπολόγιστες.

Πλέον έχει διαμορφωθεί μια εντελώς νέα κατάσταση. Οι επενδυτές γνωρίζουν ότι δε μπορούν να πιέσουν τη ΒΟΕ πάνω από τα επίπεδα στα οποία παρενέβη και η ΒΟΕ δε μπορεί να επιτρέψει σε κανέναν να πιστέψει ότι έχει τη δυνατότητα να επαναφέρει την εμπιστοσύνη στην αγορά ομολόγων. Πλέον, το credibility της ΒΟΕ κρίνεται στην αγορά ομολόγων και όχι στον πληθωρισμό.

Η ΒΟΕ είναι η πρώτη Κεντρική Τράπεζα που στρέφεται (άμεσα μάλιστα), από τη ρητορική «σταθερότητα τιμών» στη ρητορική «εμπιστοσύνη στην αγορά ομολόγων». H BOE κινείται πλέον στη λογική της ΕΚΤ η οποία από τη μια αυξάνει τα επιτόκια και από την άλλη παραμένει ενεργή στην αγορά ομολόγων για να αποτρέψει παρόμοιες καταστάσεις στην ευρωπαϊκή αγορά κρατικών ομολόγων.

*Senior Portfolio Manager of XSpot Wealth

Διαβάστε ακόμα:

Ευρωπαϊκά χρηματιστήρια: Στο κόκκινο οι δείκτες – Απώλειες κοντά στο 1%

Μεικτά πρόσημα στην Ασία – Σε χαμηλό 11 ετών ο Hang Seng

Άνοδος κοντά στα $82 για το πετρέλαιο – O ΟΠΕΚ+ εξετάζει μεγαλύτερη μείωση της παραγωγής