Σύμφωνα με πρόσφατη έκθεση του αναλυτή της Goldman Sachs Τόνι Πασκουαριέλο, οι αγορές χαρακτηρίζονται από αδράνεια και στασιμότητα.

Οι συναλλαγές έχουν μειωθεί στα χαμηλότερα επίπεδα του έτους και η μηνιαία μεταβλητότητα του S&P βρίσκεται, πια, σε μονοψήφια ποσοστά.

Δεδομένης της απουσίας αντίδρασης από τις ρυθμιστικές αρχές, η Goldman Sachs δημοσίευσε ανάλυση η οποία ερευνά τη γενικότερη εικόνα και πορεία των αγορών.

Τα δύο σενάρια, αισιοδοξίας / ανοδικής πορείας της αγοράς (bullish) και απαισιοδοξίας / καθοδικής πορείας της αγοράς (bearish), έχουν ως εξής:

To καλό σενάριο

Οι ρυθμιστικές αρχές της Κίνας προχωρούν σε μεταρρυθμιστικές κινήσεις οι οποίες ενδέχεται να «εκδιώξουν» τις επενδύσεις από τη χώρα. Αν και οι αναπτυσσόμενες αγορές αποτελούν πρόσφορο έδαφος για επενδύσεις και υπάρχει μεγάλο επενδυτικό ενδιαφέρον σε ό,τι αφορά τους τίτλους σταθερού εισοδήματος, υπάρχει πιθανότητα δημιουργίας «φούσκας» λόγω της συγκέντρωσης υπερβολικών επενδυτικών κεφαλαίων στη συγκεκριμένη αγορά.

Από την άλλη, η αγορά των μετοχών των τεχνολογικών κολοσσών στις ΗΠΑ ενδέχεται να επιδείξει σταθερά αναπτυξιακή τροχιά.

Το κακό σενάριο

Διανύουμε μια περίοδο ιστορικών δημοσιονομικών πολιτικών. Από τον προηγούμενο Μάρτιο, ο ισολογισμός της Fed έχει διπλασιαστεί και οι δημόσιες δαπάνες έχουν ξεπεράσει τα $5 τρισ. Με την Ομοσπονδιακή Επιτροπή Ανοικτής Αγοράς (FOMC) να κινείται προς τη μείωση των οικονομικών κινήτρων, πρέπει να καταλάβουμε πως η περίοδος των ιστορικών αυτών δημοσιονομικών πολιτικών τελειώνει.

Οι αναλυτές της Goldman ποντάρουν περισσότερο στον δείκτη Nasdaq-100 (NDX). Αν και δεν πρόκειται για κάτι το κοσμογονικό ή ακόμη και πρωτότυπο, οι πιθανές αποφάσεις κατά τη διάρκεια της συνάντησης της Fed στο Jackson Hole στα τέλη Αυγούστου και της FOMC τον Σεπτέμβριο υποδεικνύουν την ανάγκη bullish προσέγγισης όσον αφορά τα call options και call spreads στον δείκτη QQQ.

Παραδείγματα του παρελθόντος

Ακολουθώντας τη συνήθεια αναφορών σε παλαιότερες καταστάσεις, η ανάλυση της Goldman Sachs παρουσίασε ορισμένα αποσπάσματα από έκθεση του 2013:

«Οσοι εκφράζουν αντίθετη άποψη ξεχνούν το 1997: Οταν ξεκινήσουν τα ράλι και ο γενικός πληθυσμός εμπλακεί σε αυτά, οι επενδυτές μπορούν να αποσυρθούν».

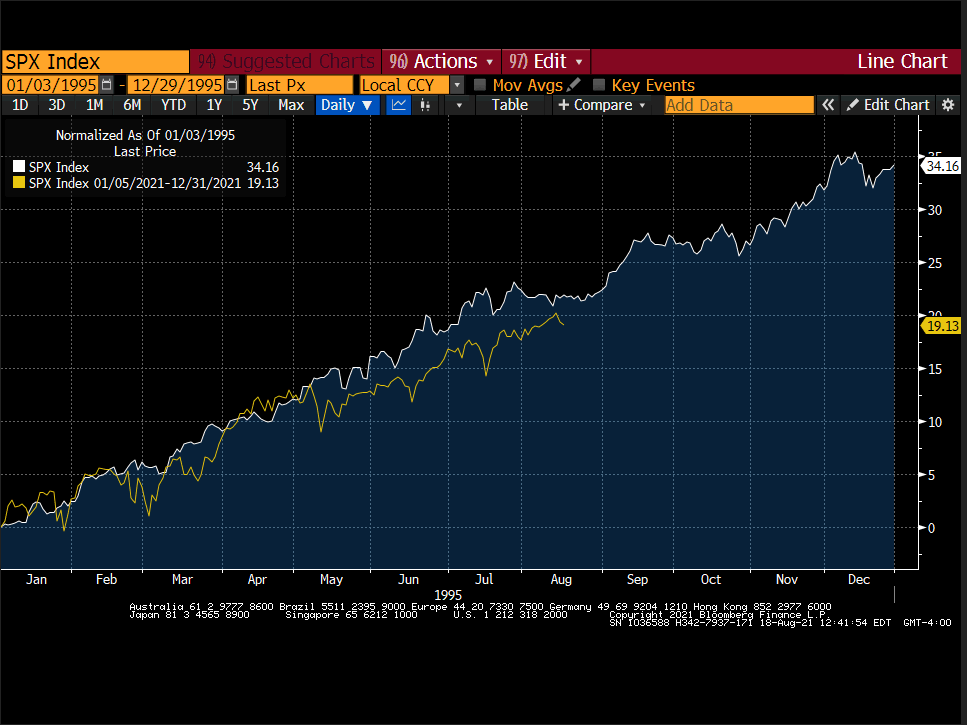

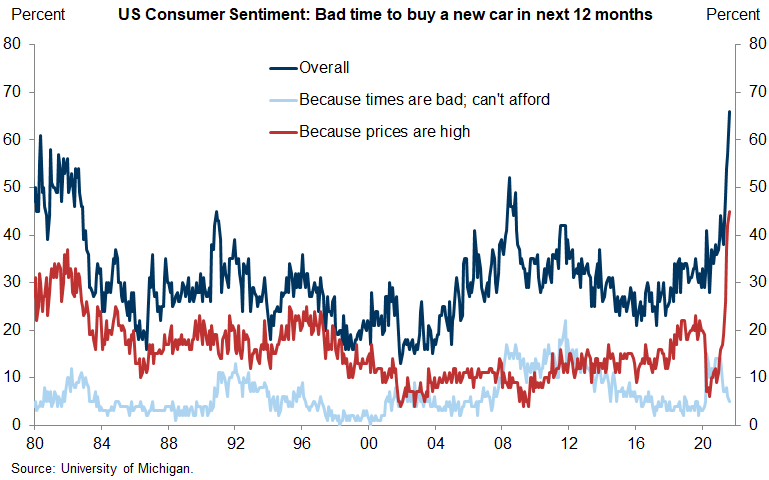

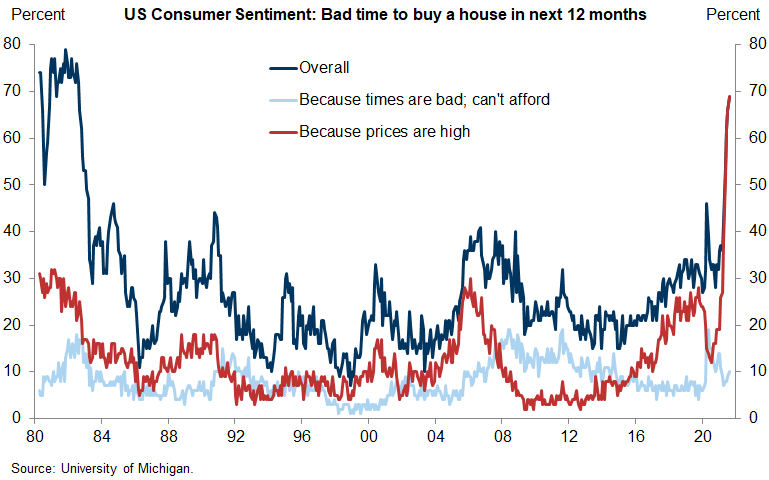

Η ελπίδα των αναλυτών στη φετινή περίπτωση είναι πως το 2021 θα αντικατοπτρίσει περισσότερο το 1995 παρά το 1997 ή το 1998 του παρακάτω πίνακα. Το δίδαγμα παραμένει, όμως, το ίδιο. Δεν υπάρχει μεγαλύτερος επενδυτής στον κόσμο από τους ιδιώτες, απλούς Αμερικανούς. Σε σχέση με τον προηγούμενο επενδυτικό κύκλο, οι επενδυτές αυτοί έχουν προχωρήσει σε πολύ διαφορετικές επενδύσεις.

«Δύο φαινόμενα προκαλούν μεταστροφή στις αγορές: Οι απότομες αλλαγές των ρυθμιστικών αρχών και μια τεράστια αλλαγή της κεφαλαιακής ροής»

Αν και δεν αναμένεται κάποια ριζική αλλαγή μεσοπρόθεσμα, οποιαδήποτε έκπληξη θα πλήξει το επενδυτικό συναίσθημα. Σύμφωνα με την ανάλυση της Goldman Sachs, δεν αναμένεται νέος “Ντράγκι 2012”, “Αμπε 2013” ή “Πάουελ 2020” αυτή τη στιγμή, αλλά οι επενδυτές καλό θα ήταν να προσέχουν όσον αφορά τα ρίσκα τους.

«Δεν πιστεύω στην τακτική των ολίγων καθήμενων γύρω από ένα τραπέζι που αποφασίζουν για την κεφαλαιακή κατανομή»

Το one-liner αυτό προηγούμενης ανάλυσης, σύμφωνα με την εταιρεία, μπορεί να μεταφραστεί με πολλούς, διαφορετικούς τρόπους, αλλά όλοι φαίνεται πως ευνοούν την αμερικανική οικονομία.

«Πρo κρίσης, η αναλογία των περιουσιακών στοιχείων των εταιρειών που επένδυαν σε τίτλους σταθερού εισοδήματος προς τους ισολογισμούς των ιδιωτικών επενδυτών βρισκόταν στο 3:1. Tώρα βρίσκεται στο 8:1»

Το 2020, η αναλογία αυτή βρισκόταν στο 12:1. Αν και τώρα πια γνωρίζουμε πως δεν άλλαξαν πολλά όταν υπήρξε μεταπήδηση από το 3 προς 1 στο 8 προς 1, οι επενδυτές δε θα πρέπει να επαναπαυτούν.

«Οσο πιο εύκολη γίνεται η χρηματοδότηση των ελλειμμάτων, τόσο πιο θελκτικά γίνονται»

Παρά το μεγαλύτερο δημόσιο έλλειμμα από το Β’ ΠΠ, τα επιτόκια παραμένουν σε ιστορικό χαμηλό. Γι αυτό και η ανάλυση της Goldman Sachs υποστηρίζει πως η πληθωριστική αύξηση θα γίνει σύντομα κάτι το οποίο όλοι θα πρέπει να αντιμετωπίσουν.

Τα εμπορεύματα

Σύμφωνα με τον τομέα Global Investment Research (GIR) της Goldman Sachs, «με την υποχώρηση της μακροπρόθεσμης πληθωριστικής τροχιάς το τελευταίο τρίμηνο, οι μικροοικονομικές τάσεις αναμένεται να παίξουν μεγαλύτερο ρόλο στη δυναμική των τιμών στο εγγύς μέλλον. Οι τάσεις αυτές εξακολουθούν να υποδηλώνουν συνεχιζόμενες και κατά τόπους πτωτικές πορείες των αποθεμάτων των εμπορευμάτων που με τη σειρά τους αναμένεται να συνεχίσουν την υποστήριξη των τιμών και των timespreads για τους επόμενους 12 με 18 μήνες».

Ιαπωνία

Μέρος της bullish προσέγγισης στις ιαπωνικές αγορές το περασμένο φθινόπωρο οφειλόταν στην αναπτυξιακή ατζέντα του πρωθυπουργού Γιοσιχίντε Σούγκα. Τα πράγματα, σύμφωνα με την Goldman Sachs, δεν πάνε πολύ καλά στη χώρα, κάτι που επηρεάζει την πολιτική και οικονομική εικόνα της. Την περασμένη 20ετία οι μόνοι πρωθυπουργοί με πολύχρονες θητείες άνω της 5ετίας ήταν οι Κοϊζούμι και Άμπε.

Λογισμικό

Εχουν περάσει δέκα χρόνια από τότε που ο Μαρκ Άντρεσεν δημοσίευσε το «Why Software Is Eating The World». Ο τεχνολογικός δείκτης iShares Expanded Tech-Software Sector ETF τότε βρισκόταν στα $48. Τώρα έχει ξεπεράσει τα $400.

Κεφαλαιακές ροές και αγορά

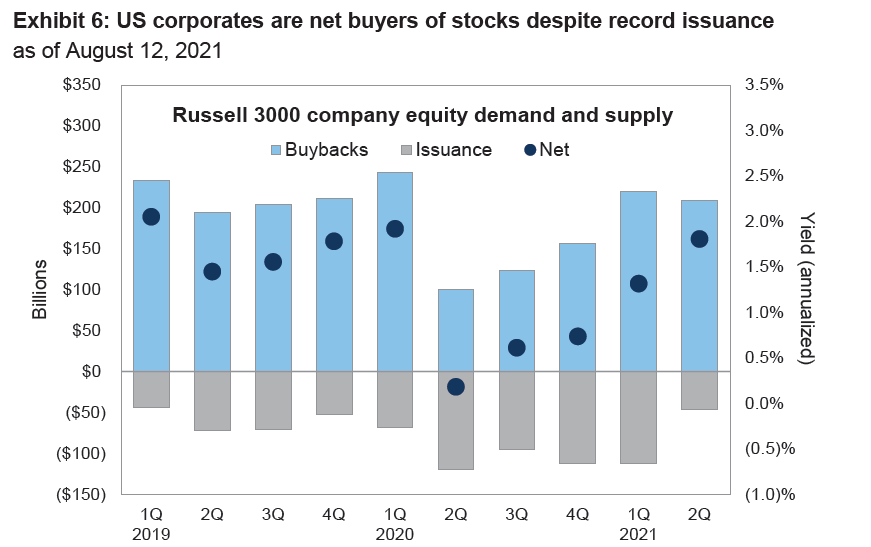

Οσον αφορά τις ιδιωτικές επενδύσεις οι εισροές συνεχίζουν ακάθεκτες. Οι επιχειρηματικές επενδύσεις υποδεικνύουν πως ο Αύγουστος είναι ένας καλός μήνας για επαναγορές ενώ η ανάλυση της Goldman Sachs για τις συστηματικές επενδύσεις υπολογίζει πως τα non-discretionary funds θα συνεχίσουν να επενδύουν βραχυπρόθεσμα.

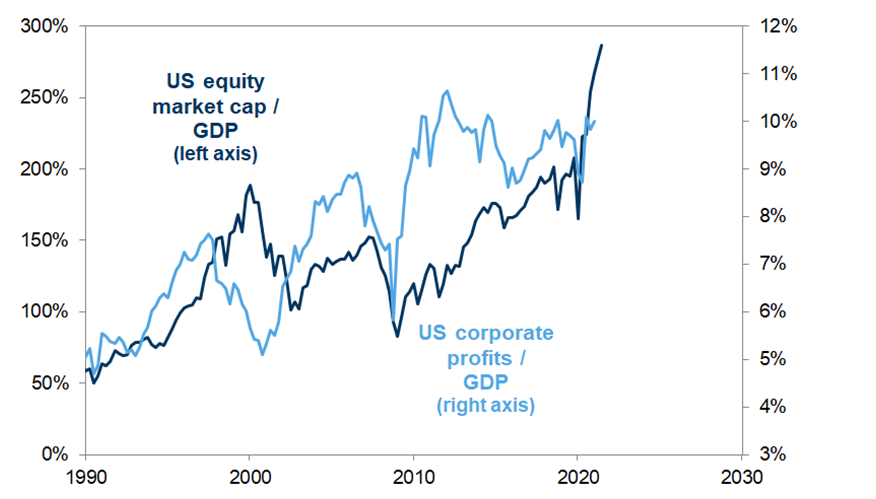

Η αναλογία κεφαλαιοποίησης της αγοράς προς το ΑΕΠ βρίσκεται πολύ υψηλότερα από τα αντίστοιχα ποσοστά κατά τη διάρκεια της «τεχνολογικής φούσκας». Αν και κάτι τέτοιο μπορεί να αποτελέσει λόγο ανησυχίας, η αναλογία των εταιρικών κερδών στις ΗΠΑ προς το ΑΕΠ φαίνεται πολύ υγιής.

Διαβάστε ακόμη

Oι μεγάλοι παίκτες του real estate στρέφονται στα οικιστικά projects

MAVA Εμποροβιομηχανική: Η τελευταία «στροφή» για τον «Λεωνίδα»