H Goldman Sachs διατηρεί την επιφυλακτική στάση της για τις αγορές μετοχών για τις ΗΠΑ και ακόμη περισσότερο για την Ευρώπη το επόμενο τρίμηνο, καθώς παραμένει με συστάσεις underweight και προβλέπει ότι είναι πολύ ακόμη πολύ νωρίς για να ξεχάσουν οι αγορές τους φόβους περί επερχόμενης ύφεσης.

Τα μακροοικονομικά στοιχεία την περασμένη εβδομάδα ήταν πιο ήπια και το πραγματικό ΑΕΠ των ΗΠΑ το δεύτερο τρίμηνο ήταν χαμηλότερο από τις εκτιμήσεις αλλά και τα στοιχεία για την Κίνα επιβραδύνθηκαν απότομα.

Ταυτόχρονα, ο πυρήνας του πληθωρισμού στην ΕΕ και τις ΗΠΑ συνέχισε να επιταχύνεται, ενώ οι οικονομολόγοι του οίκου έχουν υποβαθμίσει την Ευρώπη για να λάβουν υπόψη τους μια ήπια ύφεση στο δεύτερο εξάμηνο λόγω των αδύναμων στοιχείων και της ανανεωμένης πολιτικής αβεβαιότητας στην Ιταλία.

«Παρά ταύτα, οι επιδόσεις σε όλα τα περιουσιακά στοιχεία ήταν θετικές, ιδίως μετά τη συνεδρίαση της Fed, η οποία άνοιξε το ενδεχόμενο ενός βραδύτερου ρυθμού αύξησης με τα περιουσιακά στοιχεία που φέρουν ρίσκο να έχουν καλή απόδοση, το δολάριο έχει αποδυναμωθεί και ο δείκτης φόβου των μετοχών VIX συνέχισε χαμηλότερα», εξηγεί η αμερικανική επενδυτική τράπεζα.

Οι στρατηγικοί αναλυτές της τράπεζας θεωρούν οι αποδόσεις στις αγορές θα πρέπει να στηριχθούν σε μια βελτίωση του αναπτυξιακού κλίματος αλλά οι αγορές θα παραμείνουν ευάλωτες αν η ρητορική των κεντρικών τραπεζών ξαναγίνει πιο αυστηρή (hawkishness) ή αν ο πληθωρισμός συνεχίσει να είναι υψηλός.

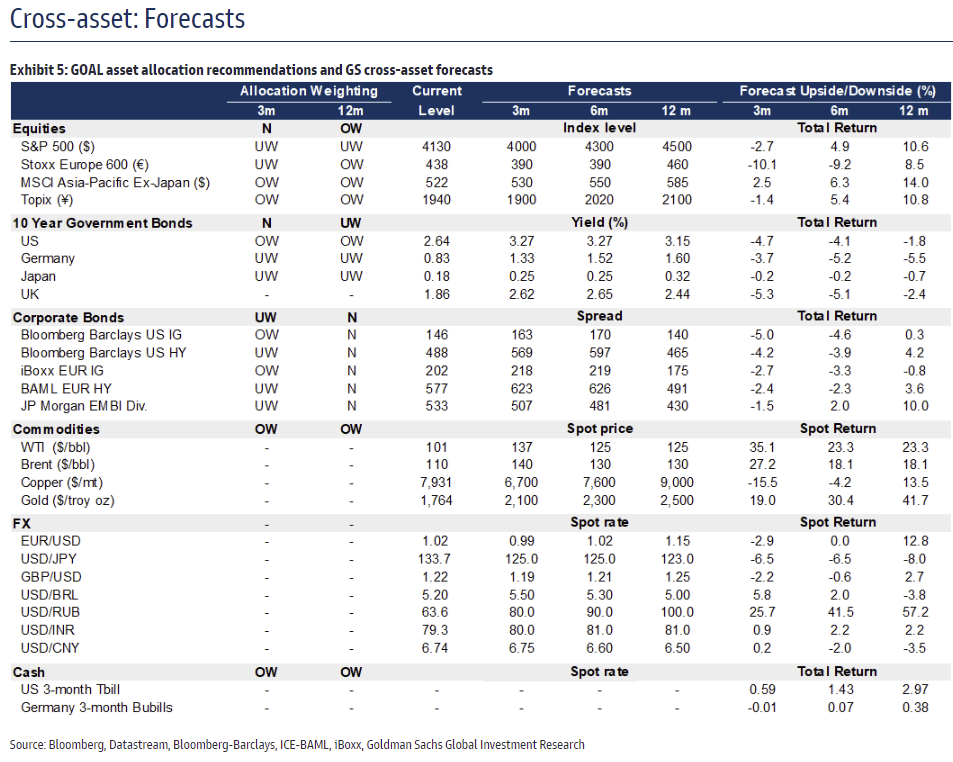

Oι συστάσεις για τον δείκτη S&P 500 είναι underweight (υποαπόδοση σε σχέση με την αγορά) για το επόμενο τρίμηνο και το δωδεκάμηνο και οι τιμές-στόχοι είναι στις 4.000 μονάδες και στις 4.300 μονάδες αντίστοιχα, με τα περιθώρια ανόδου να είναι αρνητικό στο -3% για την βραχυπρόθεσμη περίοδο και 11% περίπου για τους δώδεκα μήνες.

Για τις ευρωπαϊκές μετοχές και τον δείκτη Stoxx Europe 600, οι συστάσεις είναι υποαπόδοση για το επόμενο τρίμηνο αλλά και σύσταση υπεραπόδοσης για το επόμενο δωδεκάμηνο με τιμές-στόχους στις 390 μονάδες και τις 460 μονάδες, αντίστοιχα και αρνητικό περιθώριο ακόμη 10% αλλά και θετικό 8,5%, αντίστοιχα στο δωδεκάμηνο.

Για τις αποδόσεις των κρατικών ομολόγων, από το 2,64% το αμερικανικό 10ετές θα κινηθεί σε 3,27% το επόμενο διάστημα και σε 3,15% στο δωδεκάμηνο. Το γερμανικό bund θα διαμορφωθεί από το 0,83% σε 1,52% το επόμενο εξάμηνο και θα είναι στο 1,60% το επόμενο δωδεκάμηνο.

Τέλος, η αμερικανική τράπεζα, δεν πιστεύει ότι ο κατήφορος του ευρώ θα συνεχιστεί και από τα 1,02 σε σχέση με το δολάριο θα κινηθεί αρχικά στο 0,99 και έπειτα στο 1,02 και στο δωδεκάμηνο θα επιστρέψει στο 1,15.

«Πιστεύουμε ότι τα ριψοκίνδυνα περιουσιακά στοιχεία έχουν υποστηριχθεί από τα χαμηλότερα πραγματικά επιτόκια, τα 10ετή πραγματικά επιτόκια των ΗΠΑ έχουν σχεδόν επιστρέψει στο μηδέν, και αυτό το περιβάλλον τείνει να είναι το καλύτερο για την απόδοση των ριψοκίνδυνων περιουσιακών στοιχείων και έχει ευνοήσει ορισμένες μετοχές.

Όμως, θεωρούμε ότι η αγορά μπορεί να έχει εφησυχάσει πολύ νωρίς σε σχέση τους κινδύνους ύφεσης λόγω των προσδοκιών για μια πιο χαλαρή στάση νομισματικής πολιτικής. Οι κυκλικές μετοχές των ΗΠΑ έχουν υποχωρήσει σχεδόν 50% έναντι των αμυντικών από το χαμηλό τους στις αρχές Ιουλίου και ο δείκτης S&P 500 έχει επίσης υπεραποδώσει σημαντικά έναντι των ομολόγων και συνολικά οι αγορές μετοχών δεν έχουν τιμολογήσει πλήρως την ύφεση», συμπεραίνει η Goldman Sachs.

Διαβάστε ακόμη:

Τράπεζα Πειραιώς: Ιστορική επίδοση στον δείκτη ΝPEs – Μειώθηκε στο 9% το πρώτο εξάμηνο του 2022

Aqua Carpatica – Pepsico: Το παρασκήνιο του deal και τα σχέδια του Γιάννη Βάλβη (pics)

Από το Ritz, ένα βήμα πριν τη φυλακή: Η άδοξη πτώση του Φρέντερικ Μπάρκλεϊ