Ορισμένοι από τους δημοφιλέστερους επενδυτές του κόσμου έχουν στείλει ένα ηχηρό μήνυμα στις μεγαλύτερες εταιρείες διαχείρισης ιδιωτικών κεφαλαίων του κόσμου, μέσω της δημιουργίας μίας ανεπίσημης λίστας αιτημάτων.

Τα κρατικά ταμεία πλούτου και τα συνταξιοδοτικά ταμεία είναι μεταξύ των θεσμικών επενδυτών οι οποίοι αναφέρουν στους διαχειριστές κεφαλαίων πως θα προχωρήσουν σε συμμετοχή στον επόμενο κύκλο αύξησης των κεφαλαίων τους μόνο εάν απελευθερωθούν τα κεφάλαια τα οποία έχουν δεσμευτεί σε παλαιότερες επενδύσεις.

Η λίστα με τα αιτήματα συμπεριλαμβάνει σωρεία προϋποθέσεων όπως εκπτώσεις στην παροχή των υπηρεσιών και περισσότερες ευκαιρίες συνεπένδυσης, καλύτερη πληροφόρηση και εκπροσώπηση σε επιτροπές.

«Βιώνουμε μία πραγματική πολιτισμική αλλαγή», δήλωσε ο CEO της Reach Capital, Ουίλιαμ Μπάρετ, προσθέτοντας πως «είναι η πρώτη φορά που οι επενδυτές ζητούν άμεσα τέτοιες αλλαγές. Ποτέ άλλοτε δεν ήταν τόσο ακριβείς όσον αφορά τα αιτήματά τους».

H σχέση μεταξύ των εταιρειών όπως η Blackstone Inc και η Αpollo Global Management με τους επενδυτές τους αποτελεί θέμα συμβίωσης. Οι μεγάλοι διαχειριστές κεφαλαίων δεν μπορούν να επεκτείνουν τις επενδυτικές τους πλατφόρμες χωρίς χρήματα από τους εταίρους τους (Limited Partners/LPs), ενώ οι θεσμικοί επενδυτές χρειάζονται διαχειριστές με την ικανότητα διαχείρισης μεγάλων κεφαλαίων.

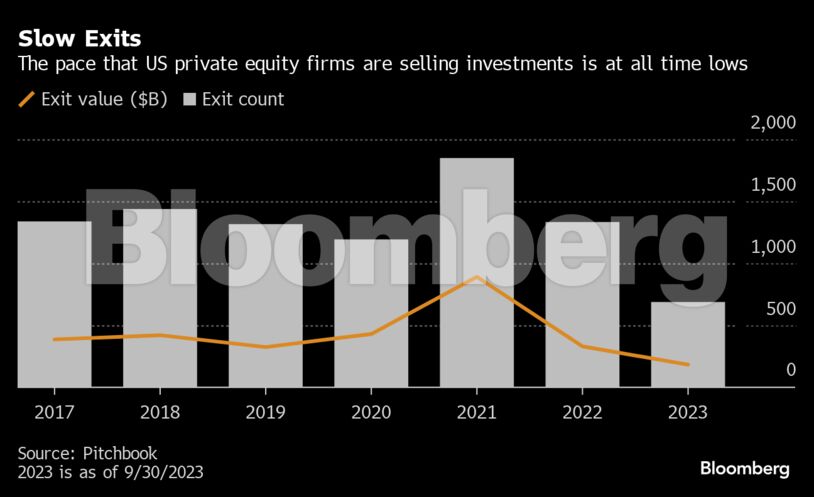

H ισορροπία δυνάμεων, κατ’ αυτόν τον τρόπο, μετατοπίζεται στον κλάδο των $8 τρισ., καθώς τα ταμεία εξαγορών αγωνίζονται να επιστρέψουν χρήματα στους επενδυτές εν μέσω διαφωνιών μεταξύ αγοραστών και πωλητών όσον αφορά τις εταιρικές αξιολογήσεις. Αυτό προσφέρει μεγαλύτερη διαπραγματευτική δύναμη στους εταίρους όσον αφορά τους όρους των συμφωνιών τους.

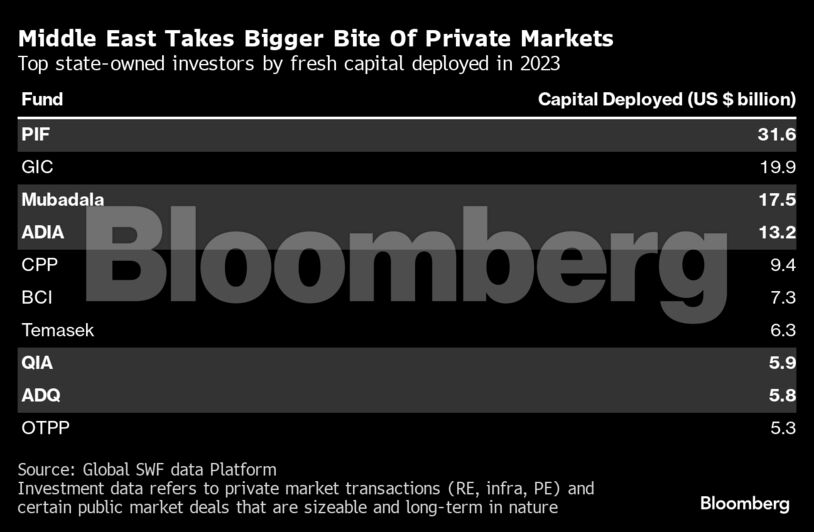

Τη στιγμή που οι εισροές κεφαλαίων στα ταμεία κατέγραψαν μείωση πέρυσι, ορισμένα funds τα οποία πραγματοποιούν την πλειονότητα των επενδύσεων στις ιδιωτικές αγορές, όπως τα κρατικά ταμεία πλούτου των ΗΑΕ, της Σαουδικής Αραβίας και του Κατάρ, έχουν αρχίσει να αυξάνουν την πίεσή τους προς τους διαχειριστές, δεδομένης και της αυξημένης δραστηριότητάς τους.

Σε ορισμένες περιπτώσεις, ταμεία όπως ADIA και GIC είναι μεταξύ των επενδυτών οι οποίοι ζητούν συγκεκριμένα επιστροφές από τις επενδύσεις των προηγούμενων ετών. Άλλα κρατικά ταμεία πλούτου απαιτούν περισσότερη ενημέρωση όσον αφορά τα περιουσιακά στοιχεία των χαρτοφυλακίων, ενώ οι επενδυτές ζητούν όλο και περισσότερες, εβδομαδιαία επικαιροποιημένες πληροφορίες.

Σύμφωνα με στοιχεία του Pitchbook, η άντληση κεφαλαίων για εξαγορές φέτος αναμένεται να κυμανθεί 30% υπό της τρέχουσας γραμμικής της τάσης, ενώ οι διανομές κεφαλαίων εξαγορών των τελευταίων 12 μηνών έχουν φτάσει στο χαμηλότερο επίπεδό τους από την παγκόσμια οικονομική κρίση του 2008.

«Πρόκειται για μία ιδιαίτερα σκληρή αγορά και οι LPs χρησιμοποιούν ό,τι μπορούν για να ασκήσουν πίεση στα funds», ανέφερε ο Μπάρετ.

Μία από τις πιο συνηθισμένες δικαιολογίες για τους εταίρους οι οποίοι απαιτούν επιστροφή μετρητών είναι το λεγόμενο φαινόμενο του παρονομαστή. Αν και η αξία των περιουσιακών στοιχείων, είτε αυτά πρόκειται για ακίνητα είτε για μετοχές, έχει αποδειχθεί ευμετάβλητη, οι αξιολογήσεις των ιδιωτικών κεφαλαίων έχουν παραμείνει σε μεγάλο βαθμό σταθερές.

Αυτό σημαίνει πως, σε ορισμένες περιπτώσεις, ρευστοποίησαν επενδύσεις για να αποφύγουν την παραβίαση των κανονισμών οι οποίοι έχουν θεσπιστεί για τη διασφάλιση της μακροπρόθεσμης ασφάλειας των funds. Αυτό το φαινόμενο συνδυάστηκε με το γεγονός πως πολλοί θεσμικοί επενδυτές έχουν γίνει πολύ πιο επιφυλακτικοί και συντηρητικοί όσον αφορά την προσέγγισή τους στην αγορά.

Όπως, όμως, αναφέρει το Bloomberg, οι fund managers έχουν καθυστερήσει όσον αφορά την πώληση περιουσιακών στοιχείων δεδομένης της αβεβαιότητας των αγορών, κάτι το οποίο υποδηλώνει απροθυμία να «κλειδώσουν» αξίες των assets οι οποίες είναι χαμηλότερες από τις αναμενόμενες. Αντ’ αυτού, πολλοί χρησιμοποιούν μόχλευση για την απελευθέρωση κεφαλαίων.

Σύμφωνα με το στέλεχος της Everbank, Tζεφ Τζόνστον, «ιστορικά, εάν επενδύατε σε ένα PE fund, το κεφάλαιό σας ήταν ‘κλειδωμένο’ για μία, περίπου, δεκαετία. Τώρα, υπάρχουν όλο και περισσότεροι τρόποι μέσω της μόχλευσης και των δευτερογενών πωλήσεων για την επιστροφή του κεφαλαίου αυτού».

Η στρατηγική της χρήσης net-asset-value (NAV), δανείου το οποίο υποστηρίζεται από ομάδα εταιρειών διαχείρισης χαρτοφυλακίων, έχει επίσης γίνει ευρύτερα διαδεδομένη. Τα δάνεια είναι συνήθως δαπανηρά και οι αναλυτές προειδοποιούν πως αυξάνουν την πιθανότητα αποδυνάμωσης των αποδόσεων σε βάθος χρόνου.

Η Vista Equity Partners άντλησε $18 δισ. αξίας μέσω της εξαργύρωσης επενδύσεων από τα τέλη του 2021, αλλά προσυπέγραψε δάνεια NAV ύψους $1,5 δισ. τον περασμένο Μάρτιο.

Όπως υποστηρίζει και το στέλεχος της Crestline Investors, Ντέιβιντ Φίλιπ, υπάρχει αύξηση των LPs οι οποίοι ζητούν επιστροφή κεφαλαίου και ζητούν από τους εταίρους τους να διερευνήσουν τον δανεισμό NAV για την ανακεφαλαιοποίηση του χαρτοφυλακίου.

Ορισμένες εταιρείες διαχείρισης επίσης συνάπτουν δανειακές συμφωνίες με ονομασία «manco» οι οποίες υποστηρίζονται από περιουσιακά στοιχεία και μπορούν να επιβάλλουν υψηλό τοκισμό.

Καθώς τα κρατικά και συνταξιοδοτικά ταμεία αυξάνουν τον έλεγχό τους στην αγορά αλλά και τις απαιτήσεις τους, ορισμένα από αυτά δανείζουν όλο και περισσότερο απευθείας στους δανειολήπτες, αποφεύγοντας τους μεσάζοντες κολοσσούς δανεισμού.

Για παράδειγμα, το Canada Pension Plan Investment Board (CPPIB) και το CIG προσέφεραν απευθείας ένα από τα μεγαλύτερα τμήματα δανείου 4,5 δισ. ευρώ το οποίο στήριξε την εξαγορά της Adevinta από τις Blackstone και Permira Holdings, όπως ανέφερε το Bloomberg.

«Οι LPs γενικά αυξάνουν τη δραστηριότητά τους στις επενδύσεις στις ιδιωτικές αγορές», ανέφερε ο Μπάρετ, προσθέτοντας πως «το επόμενο ερώτημα είναι το πότε ορισμένοι από τους θεσμικούς επενδυτές αυτού του τομέα θα αρχίσουν να δημιουργούν τις δικές τους ομάδες χρηματοδότησης και θα ξεκινήσουν να αγνοούν τους μεσάζοντες».

Διαβάστε ακόμη

Ακίνητα: Τα «σώζουν» από το Κτηματολόγιο και τα «τσιμπάει» η εφορία

Στενεύουν τα χρονικά περιθώρια για το επίδομα θέρμανσης με ρεύμα

Σπύρος Πρωτοψάλτης (ΔΥΠΑ): Στο φουλ γκάζι για 50.000 νέες θέσεις εργασίας το 2024

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ