Στις αρχές Νοεμβρίου, οι δύο λέξεις «προσφορά χρέους» ξαφνικά εξαφανίστηκαν από την αγορά ομολόγων. Καθώς οι τιμές των ομολόγων των ανεπτυγμένων οικονομιών κατέγραφαν άνοδο, οι αποδόσεις κατέγραφαν μείωση, περιορίζοντας την αγωνία όσον αφορά τα αυξημένα δημοσιονομικά ελλείμματα.

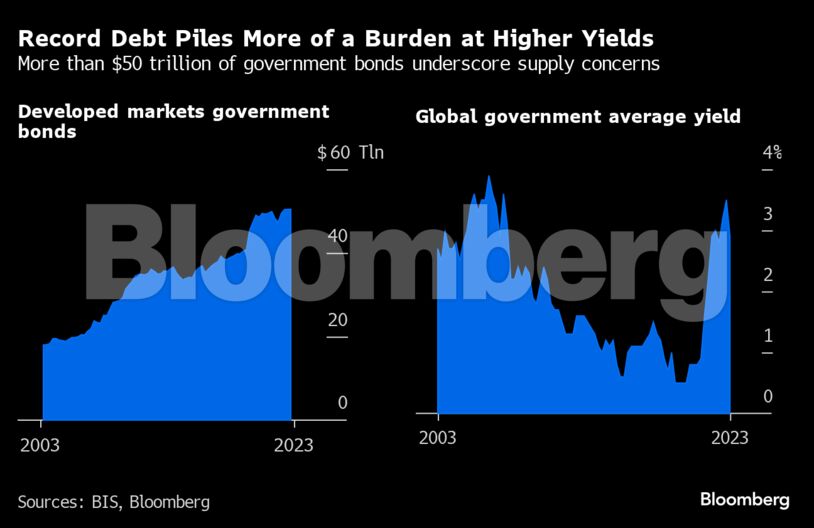

Το ερώτημα πολλών, όμως, είναι το πόσο θα διαρκέσει αυτή η κατάσταση. Τις επόμενες εβδομάδες, οι κυβερνήσεις των ΗΠΑ, του Ηνωμένου Βασιλείου και της Ευρωζώνης θα αρχίσουν να κατακλύζουν την αγορά με ομόλογα. Οι χώρες αυτές, μαζί με την Ιαπωνία, πρόκειται να προσφέρουν $2,1 τρισ. νέων ομολόγων στην αγορά για να χρηματοδοτήσουν τα σχέδια δαπανών τους για το 2024, αύξηση της τάξης του 7% σε σχέση με πέρυσι, όπως αναφέρει το Bloomberg Intelligence.

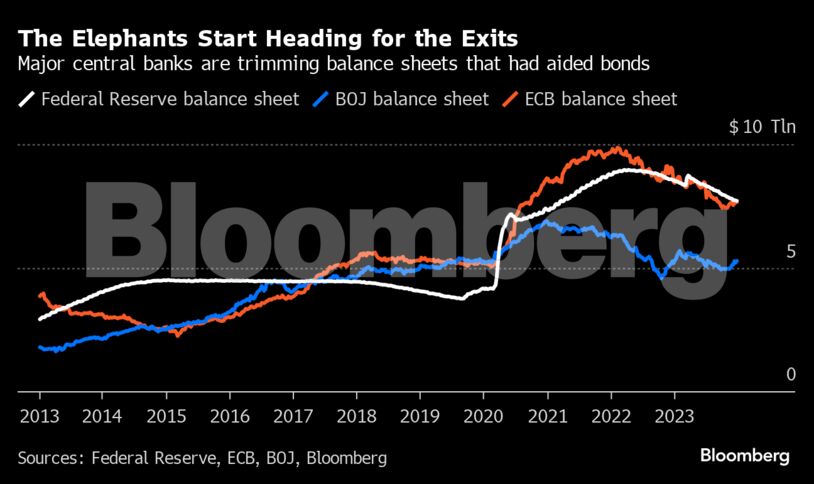

Με τις περισσότερες κεντρικές τράπεζες να μην απορροφούν, πλέον, ομόλογα για να ενισχύσουν την οικονομική ανάπτυξη, οι κυβερνήσεις πρέπει πια να προσελκύσουν περισσότερες εντολές αγοράς από επενδυτές. Για να το επιτύχουν, θα πρέπει να προσφέρουν υψηλότερες αποδόσεις.

Η νευρικότητα η οποία προκλήθηκε από την πρόσφατη μείωση της πιστοληπτικής ικανότητας των ΗΠΑ από τη Fitch Ratings μπορεί, μεν, να έχει εξασθενήσει τελευταία, αλλά πολλοί αναλυτές της αγοράς ομολόγων υποστηρίζουν πως δεδομένης της τρέχουσας δυναμικής της προσφοράς και της ζήτησης, είναι μόνο θέμα χρόνου μέχρι να αυξηθεί η νευρικότητα. Πράγματι, οι αποδόσεις των ομολόγων έχουν ήδη κινηθεί υψηλότερα, φέτος, με την απόδοση του 10ετούς αμερικανικού ομολόγου να κυμαίνεται πια στο 4%.

«Αυτή τη στιγμή, η αγορά έχει απλώς εμμονή με τις κινήσεις της Fed», ανέφερε το στέλεχος της ING Financial Markets, Παντρέγκ Γκάρβι, προσθέτοντας πως «μόλις περιοριστεί ο ενθουσιασμός, θα αρχίσουμε να ανησυχούμε περισσότερο για το έλλειμμα».

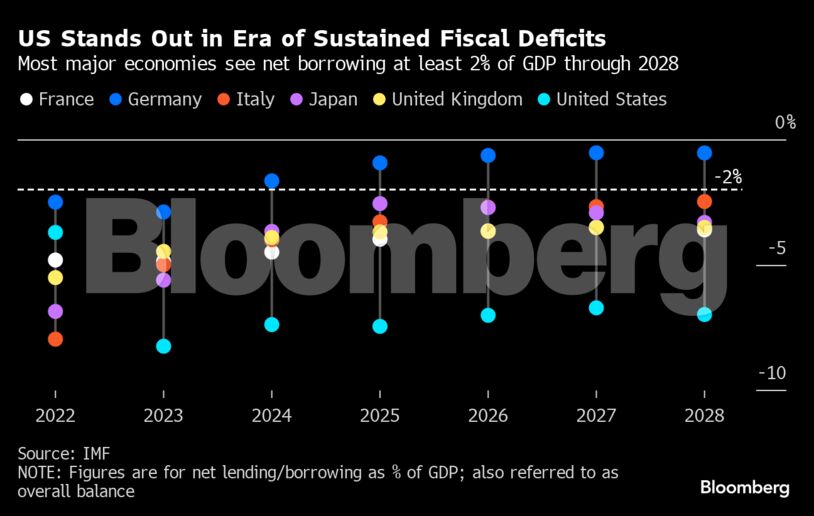

Το δημόσιο χρέος σε όλες τις ανεπτυγμένες οικονομίες έχει εκτιναχθεί πάνω από το 112% του ΑΕΠ, σε σχέση με το 75% πριν από είκοσι χρόνια, σύμφωνα με στοιχεία του ΔΝΤ, καθώς οι κυβερνήσεις αύξησαν τον δανεισμό για τη χρηματοδότηση προγραμμάτων τόνωσης της οικονομίας, την ενίσχυση της υγειονομικής περίθαλψης, τα συνταξιοδοτικά προγράμματα και την πράσινη μετάβαση.

Είναι δύσκολο να γνωρίζουμε ακριβώς πόσο αυτό το αυξημένο χρέος έχει αυξήσει τον κόστος δανεισμού. Ερευνητές της Τράπεζας της Αγγλίας και του Πανεπιστημίου του Harvard κατέληξαν στο συμπέρασμα πως κάθε ποσοστιαία μονάδα αύξησης της αναλογίας χρέους προς ΑΕΠ μιας χώρας αυξάνει τα επιτόκια κατά 0,35%.

Η έρευνα αυτή η οποία έλαβε χώρα πριν από λίγα χρόνια δεν επιβεβαιώθηκε κατά τη διάρκεια της πανδημίας και της πληθωριστικής κρίσης. Παρ’ όλα αυτά, ο Γκάρβι υποστηρίζει πως πρέπει να λάβουμε υπόψη τα ευρήματα αυτά. Δεδομένου του ότι οι ΗΠΑ έχουν τώρα ετήσιο έλλειμμα ίσο με το 6% του ΑΕΠ, αυτό υπολογίζεται πως θα προσθέσει άλλη μία ποσοστιαία μονάδα στις αποδόσεις. Αυτό δεν πρόκειται μόνο να δημιουργήσει έναν φαύλο κύκλο, αλλά θα οδηγήσει σε αύξηση του κόστους δανεισμού για τις επιχειρήσεις και τους καταναλωτές, ενώ θα περιορίσει και την οικονομική ανάπτυξη.

Τα δημοσιονομικά δεν είναι τόσο άσχημα σε άλλα κράτη, αλλά χώρες όπως το Ηνωμένο Βασίλειο, η Ιταλία και η Γαλλία αναμένεται να εμφανίσουν φέτος ελλείμματα μεγαλύτερα από το κανονικό. Η BlackRock προειδοποίησε πρόσφατα πως οι εκλογές στη Βρετανία θα μπορούσαν να οδηγήσουν σε sell-off στην αγορά ομολόγων λόγω της προσπάθειας χρηματοδότησης των υποσχέσεων των πολιτικών για φοροελαφρύνσεις.

Σύμφωνα με το στέλεχος της HSBC Holdings, Στίβεν Μέιτζορ, μία αύξηση της προσφοράς των ομολόγων δεν είναι, όμως, απαραίτητο να προκαλέσει πτώση της τιμής τους, αφού η πλευρά της ζήτησης της εξίσωσης είναι άγνωστη.

Υποστηρίζει, επίσης, πως αν η ζήτηση για ομόλογα δεν συμβαδίζει με την αύξηση της προσφοράς, οι κυβερνήσεις μπορούν απλώς να μειώσουν την πώληση των μακροπρόθεσμων τίτλων και να προσφέρουν περισσότερο βραχυπρόθεσμο χρέος, όπως ακριβώς έκαναν και οι ΗΠΑ πέρυσι μέσω της προσφοράς T-bills (ομολόγων με ωρίμανση έως και ένα έτος) αντί για ομόλογα 10ετίας και 30ετίας.

Οι αναλυτές της JPMorgan Chase αναμένουν πως το Υπουργείο Οικονομικών των ΗΠΑ θα χρησιμοποιήσει το εργαλείο αυτό για μικρότερο ποσοστό της χρηματοδότησής του το 2024, με τις καθαρές πωλήσεις των T-bills να ανέρχονται σε $675 δισ.

Όσο και να έχουν αυξηθεί οι δημοσιονομικές δαπάνες στις ΗΠΑ και την Ευρώπη τα τελευταία χρόνια, όπως αναφέρει ο Άλεξ Μπράζιερ της BlackRock, υπάρχουν δύο μεγαλύτερα προβλήματα τα οποία θα οδηγήσουν σε αύξηση του χρέους και προβλήματα στην αγορά, δη η επιβράδυνση της παγκόσμιας ανάπτυξης και τα υψηλότερα επιτόκια.

Τον Μάρτιο, η Παγκόσμια Τράπεζα δήλωσε πως η δυνητική παγκόσμια ανάπτυξη, η οποία ορίζεται ως ο υψηλότερος μακροπρόθεσμος ρυθμός με τον οποίο η οικονομία μπορεί να αναπτυχθεί χωρίς την πρόκληση πληθωρισμού, πρόκειται να μειωθεί σε μόλις 2,2% ετησίως μέχρι το 2030. Αυτό είναι το χαμηλότερο επίπεδο των τελευταίων τριών δεκαετιών, καθώς οι επενδύσεις, το εμπόριο και η παραγωγικότητα οι οποίες συνήθως τροφοδοτούν την οικονομική ανάπτυξη, επιβραδύνονται. Ο Μπράζιερ συστήνει αποφυγή των επενδύσεων στην αγορά μακροπρόθεσμων ομολόγων.

Διαβάστε ακόμη

Χούθι: Τι περιλαμβάνει το οπλοστάσιό τους – Από drones μέχρι πυραύλους Κρουζ

Αμάνσιο Ορτέγκα: Δραστήριος στα 88 του ο ιδρυτής των Zara – Η νέα επένδυση στην Ευρώπη

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ