Σύμφωνα με τη νέα δημοσκόπηση της MLIV Pulse, οι μετοχές και τα ομόλογα πρόκειται να καταγράψουν πτώση λόγω της συνεχιζόμενης επιθετικής σύσφιξης της νομισματικής πολιτικής της Fed, οδηγώντας σε sell-off. Λίγο πριν τη σύνοδο της FOMC στο Jackson Hole αυτή την εβδομάδα, το 68% των ερωτηθέντων προβλέπουν πως, αν και ο πληθωρισμός έχει πιθανόν φτάσει το ζενίθ του, η στρατηγική της Fed θα συνεχιστεί.

Το 84% των ερωτηθέντων υποστηρίζουν πως η μείωση του πληθωρισμού στο στόχο του 2% θα διαρκέσει περίπου μία διετία, κατά τη διάρκεια της οποίας οι Αμερικανοί καταναλωτές θα μειώσουν τις αγορές τους και η ανεργία θα ξεπεράσει το 4%.

Οι απόψεις των αναλυτών αυτές υπογραμμίζουν και τον πρόσφατο σκεπτικισμό όσον αφορά το πρόσφατο ράλι των $7 τρισ. στις αγορές. Αν και οι μετοχές κατέγραψαν πτώση την προηγούμενη εβδομάδα, ο S&P 500 έχει μειώσει τις απώλειες του 2022 στο 11% σε σχέση με το ναδίρ του 23% στα μέσα Ιουνίου.

«Πρόκειται για την παγίδα μίας bear market», τόνισε η συνιδρυτής της G Squared Private Wealth, Victoria Greene, υποστηρίζοντας πως «ο πληθωρισμός είναι ο “μεγάλος αντίπαλος” των αγορών. Ακόμα κι αν υπάρξει σημαντική μείωσή του, οι τιμές θα παραμείνουν σε υψηλά επίπεδα για μεγαλύτερο χρονικό διάστημα».

Η πρόσφατη έρευνα αποτελεί κακά μαντάτα για πολλούς επενδυτές και quant funds που πόνταραν σε μείωση της επιθετικότητας της Fed.

Οι ερωτηθέντες της δημοσκόπησης υποστηρίζουν πως οι τιμές των ομολόγων θα καταγράψουν νέα πτώση κατά τη διάρκεια του Σεπτεμβρίου, ενώ ο Jerome Powell αναμένεται πως θα ανανεώσει το αφήγημα της επιθετικής νομισματικής πολιτικής κατά τη διάρκεια της συνάντησης στο Jackson Hole. Aκόμα και οι πρώην υποστηρικτές της χαλάρωσης της νομισματικής πολιτικής όπως ο Πρόεδρος της Fed της Minneapolis, Neel Kashkari, προτείνουν αύξηση των επιτοκίων στο 4,4% μέχρι το τέλος του 2023.

Η επιτάχυνση της σύσφιξης της νομισματικής πολιτικής και οι αναμενόμενες επιπτώσεις στην οικονομία αποτελούν το μεγαλύτερο κίνδυνο για τους επενδυτές.

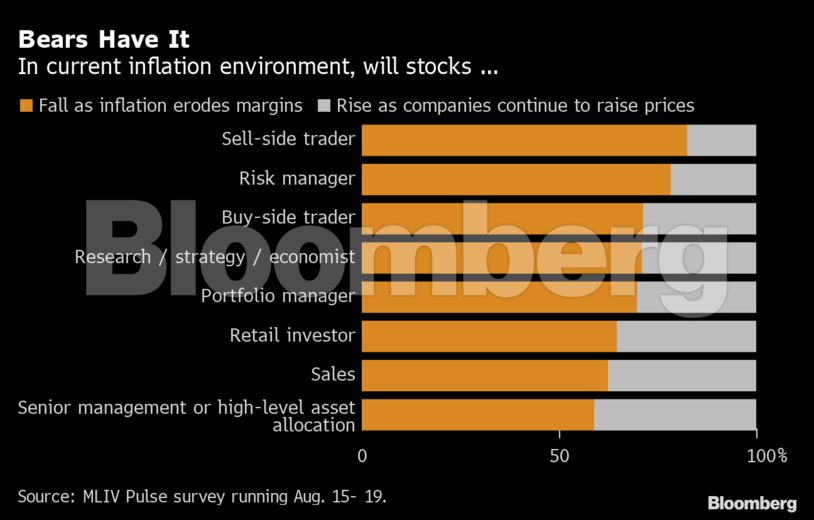

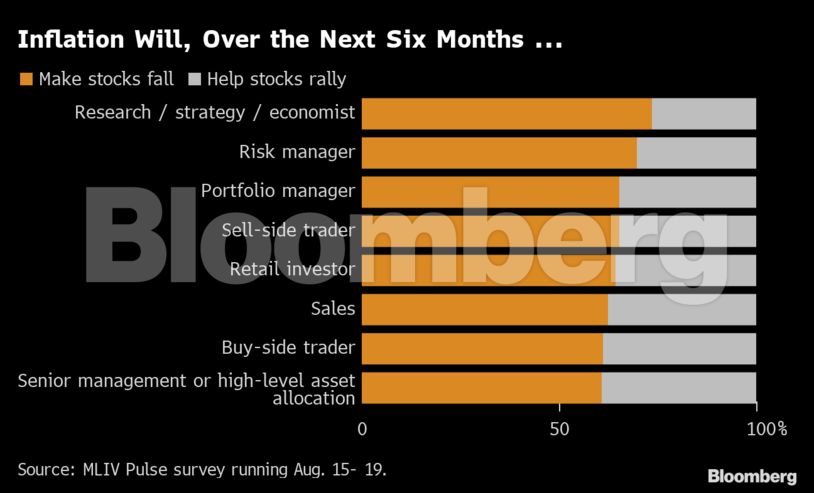

Αν και οι επιπτώσεις του πληθωρισμού στα επίπεδα κερδοφορίας των επιχειρήσεων δεν είναι εύκολο να προβλεφθεί, το μεγαλύτερο ποσοστό των ερωτηθέντων της MLIV αναμένουν πως η αγορά θα τείνει προς την απαισιοδοξία παρά την αισιοδοξία. Οι περισσότεροι τονίζουν πως όσο συνεχίζονται οι αυξημένες τιμές καταναλωτή, οι καταναλωτές αυτοί θα μειώσουν τα έξοδά τους, μειώνοντας την κερδοφορία των επιχειρήσεων.

Οι εκτιμήσεις αυτές συμφωνούν με την πρόσφατη προειδοποίηση της Walmart, σύμφωνα με την οποία ο πληθωρισμός εξαναγκάζει τους καταναλωτές σε υψηλότερα έξοδα για τα απολύτως απαραίτητα και μειώνει τις αγορές των λοιπών αγαθών. Η μείωση αυτή των καταναλωτικών εξόδων θα επηρεάσει αρνητικά τα εταιρικά έσοδα των εισηγμένων στον δείκτη S&P 500 επιχειρήσεων οι οποίες πρέπει παράλληλα να αντιμετωπίσουν υψηλότερους μισθούς, αυξημένα αποθέματα και συνεχιζόμενα προβλήματα στην εφοδιαστική αλυσίδα.

Σύμφωνα με τους αναλυτές, τα αναμενόμενα καθαρά έσοδα θα καταγράψουν πτώση 0,5% το γ’ και δ’ τρίμηνο του έτους, με τους τομείς της υγείας, των καταναλωτικών αγαθών και των τηλεπικοινωνιών να επηρεάζονται σημαντικότερα.

Οι ερωτηθέντες της δημοσκόπησης αναμένουν, επίσης, πως η ανεργία θα αυξηθεί πέραν του 4% αλλά υπό του 6%, υποδεικνύοντας παροδικότητα της ύφεσης παρά το υψηλότερο από το αναμενόμενο ποσοστό.

«Η αποφυγή πρόκλησης μεταβλητότητας κατά τη διάρκεια της σύσφιξης της νομισματικής πολιτικής είναι κάτι το εξαιρετικά σπάνιο», ανέφερε ο John Cunnison, CIO της Baker Boyer Bank. «Οι μετοχές δεν είναι εξαιρετικά φθηνές αυτή τη στιγμή αλλά δεν είναι τόσο ακριβές όσο ήταν πριν από ένα εξάμηνο, ιδιαίτερα αυτές των αναπτυσσόμενων εταιρειών».

Διαβάστε ακόμα:

Μητσοτάκης: Η Ελλάδα μπορεί να αποτελέσει γέφυρα του Κατάρ με την Ευρώπη για την ενέργεια

«Ηλεκτροπληξία» με 616,38 ευρώ η μεγαβατώρα αύριο στην Ελλάδα