H παγκόσμια αγορά χρέους αναμένεται να σημειώσει τη μεγαλύτερη διμηνιαία αυξησή της, καθώς οι επενδυτές αυξάνουν τις εκτιμήσεις τους πως οι κεντρικές τράπεζες θα προχωρήσουν σε μείωση των επιτοκίων το επόμενο έτος.

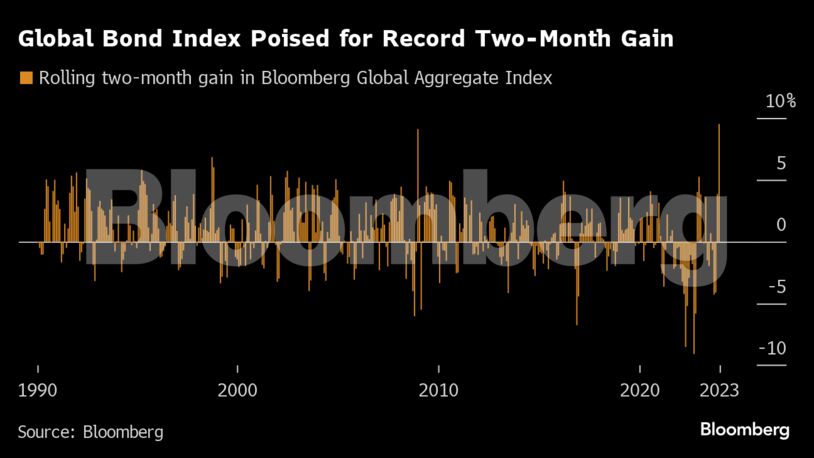

Ο δείκτης Bloomberg Global Aggregate Total Return Index σημείωσε άνοδο σχεδόν κατά 10% μεταξύ του Νοεμβρίου και του Δεκεμβρίου, την καλύτερη δίμηνη πορεία του από το 1990.

Αν και τα ομόλογα κατέγραψαν διόρθωση την Πέμπτη, η νευρικότητα γύρω από τη δημιουργία ύφεσης εξακολουθεί να επηρεάζει τις αγορές. Αυτό, με τη σειρά του, οδηγεί πολλούς επενδυτές στις εκτιμήσεις πως οι υπεύθυνοι χάραξης νομισματικής πολιτικής ενδέχεται να μειώσουν επιθετικά τα επιτόκιά τους το επόμενο έτος έτσι ώστε να ενισχύσουν την ανάπτυξη.

«Αυτό που βλέπουμε τώρα είναι ένα ‘καρναβάλι’ ομολόγων», ανέφερε χαρακτηριστικά το στέλεχος της Fivestar Asset Management Co., Χιντέο Σιμομούρα, προσθέτοντας πως «οι επενδυτές ομολόγων βρίσκονταν μέχρι τώρα σε χειμερία νάρκη και τώρα πια αισθάνομαι την επιθυμία τους να αυξήσουν τη δραστηριότητά τους».

Οι swaps traders τιμολογούν περίπου 150 μονάδες βάσης όσον αφορά τη μείωση των επιτοκίων στις ΗΠΑ και το Ηνωμένο Βασίλειο το 2024, και περίπου 170 μονάδες βάσης στην Ευρωζώνη, τη στιγμή που οι επενδυτές εκτιμούν πως οι κεντρικές τράπεζες έχουν, πια, κερδίσει τη μάχη τους κατά του πληθωρισμού μετά από τον σημαντικότερο κύκλο σύσφιξης εδώ και δεκαετίες. Οι προοπτικές αυτές συνέβαλαν στην ενίσχυση της ζήτησης για διετή, πενταετή και επταετή κρατικά ομόλογα αυτή την εβδομάδα.

Η μείωση των αποδόσεων έχει επίσης οδηγήσει την ισοτιμία του δολαρίου σε πτώση, στέλνοντας πολλά νομίσματα ανά τον κόσμο σε υψηλά πολλών μηνών και ενισχύοντας τις αποδόσεις χρεογράφων σε ξένα νομίσματα. Το ευρώ, το γεν και η στερλίνα βρίσκονται στα υψηλότερα επίπεδα των τελευταίων τουλάχιστον τεσσάρων μηνών, ενώ το ελβετικό φράγκο βρίσκεται στο υψηλότερο επίπεδό του από το 2015.

Το ιαπωνικό νόμισμα ενισχύθηκε επίσης και από τις προσδοκίες πως η Τράπεζα της Ιαπωνίας (BoJ) θα αυξήσει τα επιτόκιά της για πρώτη φορά από το 2007, με τον διοικητή Κάζουο Ουέντα να υποδεικνύει πιθανή αύξηση την ερχόμενη άνοιξη.

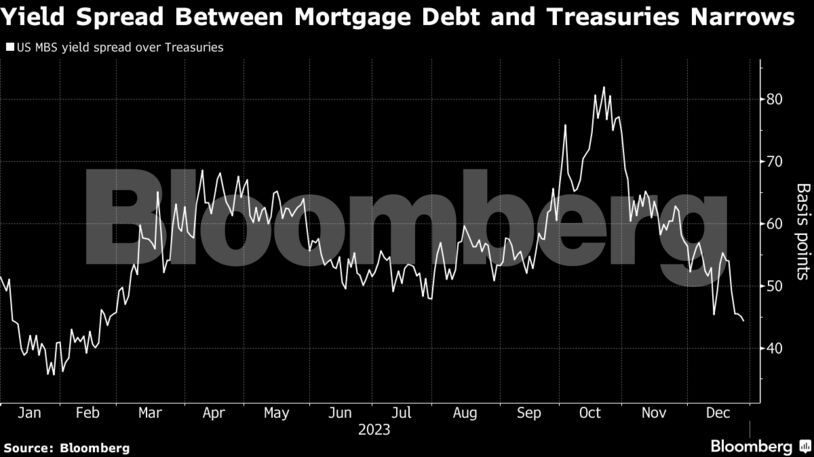

Οι αποδόσεις των 10ετών αμερικανικών ομολόγων δημοσίου, τα οποία αποτελούν σημείο αναφοράς για τον παγκόσμιο δανεισμό, υποχώρησαν περίπου 120 μονάδες βάσης από το μέγιστο επίπεδο του περασμένου Οκτωβρίου στο περίπου 3,82% την Πέμπτη. Οι αμερικανικοί ενυπόθηκοι τίτλοι, τα ομόλογα δημοσίου και τα γαλλικά και γερμανικά κρατικά ομόλογα, αποτέλεσαν τους μεγαλύτερους συντελεστές αύξησης των δεικτών κατά τη διάρκεια του Νοεμβρίου και του Δεκεμβρίου, σύμφωνα με τα στοιχεία του Bloomberg.

«Πολλοί επενδυτές περίμεναν την κατάλληλη στιγμή για να αγοράσουν ενυπόθηκα ομόλογα και έσπευσαν στην αγορά όταν αυτή γύρισε», σημείωσε ο Σιμομούρα.

Τα εταιρικά ομόλογα επενδυτικής βαθμίδας έχουν επίσης σημειώσει σημαντικό ράλι, με αποδόσεις οι οποίες αγγίζουν το 11% από τις αρχές Νοεμβρίου. Η μείωση των spreads βοήθησε τα ομόλογα αυτά να ξεπεράσουν τις αποδόσεις του κρατικού χρέους κατά τη διάρκεια αυτής της χρονικής περιόδου.

«Η σφοδρότητα του ράλι στην αγορά ομολόγων αύξησε πραγματικά τις συνολικές αποδόσεις για τους επενδυτές», δήλωσε ο Βίσνου Βαράθαν της Mizuho Bank Ltd., προσθέτοντας πως «υπάρχει η αίσθηση πως οι αγορές σηματοδοτούν πως οδεύουμε και πάλι προς την χαλάρωση της νομισματικής πολιτικής».

Διαβάστε ακόμη