Η παγκόσμια οικονομική ανάπτυξη φαίνεται ότι θα είναι και πάλι σταθερή το 2022, δημιουργώντας ένα περιβάλλον στο οποίο οι μετοχές θα πρέπει να προσφέρουν ελκυστικές αποδόσεις, εκτιμά η Credit Suisse, σημειώνοντας πως το επόμενο έτος αναμένεται να συνεχιστεί η στροφή προς την ανάκαμψη.

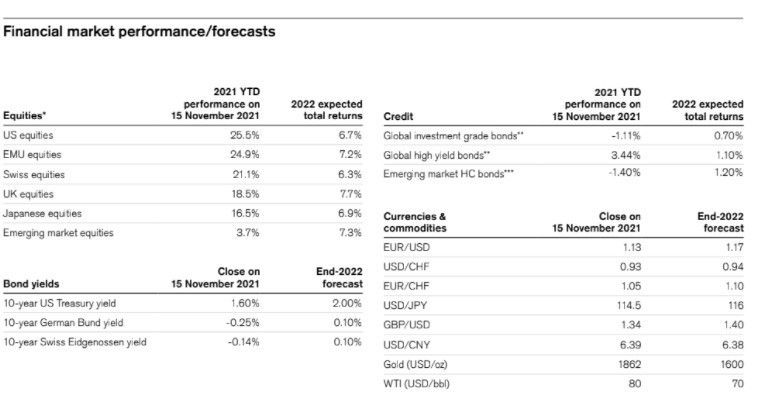

Σύμφωνα με τις επενδυτικές προοπτικές της Credit Suisse για το 2022, η παγκόσμια οικονομία αναμένεται να αναπτυχθεί κατά 4,3%. Αν και αρκετές κεντρικές τράπεζες έχουν αρχίσει να αποσύρουν τα δημοσιονομικά κίνητρα, τα επιτόκια θα παραμείνουν στο μηδέν ή κοντά στο μηδέν στις μεγάλες ανεπτυγμένες οικονομίες. Σε αυτό το πλαίσιο, οι αποδόσεις των μετοχών αναμένεται να παραμείνουν ελκυστικές, αν και είναι πιθανό να είναι πιο συγκρατημένες από πέρυσι.

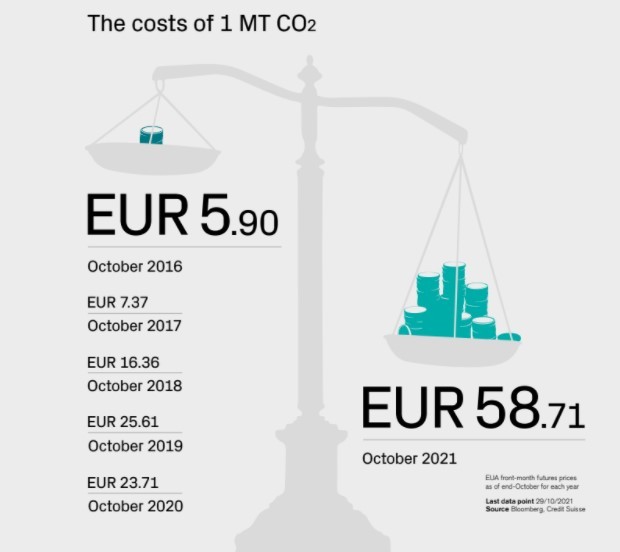

Η παγκόσμια οικονομία φαίνεται ότι θα παραμείνει σε σταθερή πορεία το 2022, χάρη στην ισχυρή ζήτηση, την ακόμη υποστηρικτική δημοσιονομική και νομισματική πολιτική και τη χαλάρωση των περιορισμών που σχετίζονται με την COVID-19. Σε αυτό το πλαίσιο, αναμένουμε ότι οι μετοχές θα προσφέρουν ελκυστικές μονοψήφιες αποδόσεις για τους επενδυτές, υποστηριζόμενες από τα κέρδη. Πέρα από τη μετάβαση σε ένα μετα-πανδημικό φυσιολογικό, πιστεύουμε ότι το 2022 θα δούμε την έναρξη μιας μεγάλης μετάβασης σε έναν κόσμο στον οποίο η βιωσιμότητα παίζει ολοένα και μεγαλύτερο ρόλο για τους καταναλωτές, τις επιχειρήσεις, τις κυβερνήσεις και τις ρυθμιστικές αρχές. Σε αυτό το πλαίσιο, αναμένει ότι οι τάσεις για το περιβάλλον, την κοινωνία και τη διακυβέρνηση θα παραμείνουν στο επίκεντρο και οι επενδυτές θα συνεχίσουν να συμπεριλαμβάνουν τις εκτιμήσεις για τη βιωσιμότητα κατά την κατανομή των κεφαλαίων.

“Υπό το πρίσμα της συνεχιζόμενης οικονομικής ανάκαμψης, αναμένουμε ότι οι μετοχές θα προσφέρουν ελκυστικές αποδόσεις το 2022, γεγονός που δικαιολογεί επαρκή έκθεση στη συγκεκριμένη κατηγορία περιουσιακών στοιχείων στα χαρτοφυλάκια. Δεδομένων των πενιχρών μόνο αναμενόμενων αποδόσεων στα σταθερά εισοδήματα, οι επενδυτές θα πρέπει να αναζητήσουν στρατηγικές που ακολουθούν μη παραδοσιακά πρότυπα για να διαφοροποιήσουν το σύνολο των ευκαιριών τους. Δεδομένης της εντεινόμενης κλιματικής κρίσης, η πολιτική είναι βέβαιο ότι θα επικεντρωθεί περισσότερο στο κλίμα. Πρόκειται για μια εξέλιξη που οι επενδυτές πρέπει να συνυπολογίσουν στις επενδυτικές τους αποφάσεις, ανέφερε χαρακτηριστικά ο Michael Strobaek, Global Chief Investment Officer της Credit Suisse.

Η Nannette Hechler-Fayd’herbe, Chief Investment Officer International Wealth Management και Global Head of Economics & Research της Credit Suisse, δήλωσε από την πλευρά της πως «η πανδημία COVID-19 ήταν ένα πρωτοφανές σοκ για την παγκόσμια οικονομία που οδήγησε τους φορείς χάραξης παγκόσμιας πολιτικής και τις επιχειρήσεις σε αχαρτογράφητα νερά. Ενίσχυσε επίσης τη σημασία των θεματικών επενδύσεων, οι οποίες μπορούν να βοηθήσουν τους επενδυτές να συλλάβουν τις μακροπρόθεσμες τάσεις που δρομολογούν αλλαγές. Σε αυτό το πλαίσιο, το πλαίσιο Supertrends μας παραμένει εξαιρετικά επίκαιρο, καθώς οι ενδιαφερόμενοι φορείς δεσμεύονται για το καθαρό μηδέν».

Προοπτικές για τις μεγάλες οικονομίες και τα νομίσματα

Ηνωμένες Πολιτείες: Η Credit Suisse αναμένει ότι οι ΗΠΑ θα σημειώσουν αύξηση του πραγματικού ΑΕΠ κατά 3,8% το 2022, με την ανάκαμψη των υπηρεσιών να ανακόπτεται και τα συνεχιζόμενα προβλήματα στην εφοδιαστική αλυσίδα να περιπλέκουν τα τελευταία στάδια της ανάκαμψης από την πανδημία. Ο πληθωρισμός αναμένεται να επιβραδυνθεί στο 3,9% μετά από μια ακραία έξαρση το 2021. Αναμένουμε ότι το δολάριο ΗΠΑ θα επωφεληθεί από το πλεονέκτημα της ισοτιμίας έναντι άλλων νομισμάτων των ανεπτυγμένων αγορών, καθώς η Ομοσπονδιακή Τράπεζα αποσύρει τα κίνητρα της πανδημίας.

Ευρωζώνη: Η Ευρωζώνη αναμένεται να αναπτυχθεί κατά 4,2% το 2022, καθώς η οικονομία θα ξεπεράσει τελικά τα συνεχιζόμενα προβλήματα της αλυσίδας εφοδιασμού που οδήγησαν σε απότομη αύξηση του πληθωρισμού. Η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) θα πρέπει να αρχίσει να μειώνει τα προγράμματα αγοράς περιουσιακών στοιχείων το 2022. Αναμένουμε ότι το ευρώ θα ξεκινήσει το 2022 μάλλον ήπια έναντι του δολαρίου, αλλά θα σταθεροποιηθεί και θα ανακάμψει αργότερα μέσα στο έτος, ανάλογα με τις πολιτικές ενέργειες της ΕΚΤ.

Κίνα: Μετά από μια ισχυρή ανάκαμψη της ανάπτυξης, η Κίνα παρουσίασε νέα επιβράδυνση λόγω προβλημάτων στον τομέα των ακινήτων της και ρυθμιστικών αλλαγών και μεταρρυθμίσεων πολιτικής, οι οποίες αναμένουμε να συνεχιστούν το 2022, επιβαρύνοντας ενδεχομένως την ανάπτυξη. Η οικονομία της Κίνας προβλέπεται να αναπτυχθεί με ρυθμό 6,1% το 2022. Αναμένουμε ότι το CNY θα παραμείνει σταθερό ή θα υποχωρήσει κάπως το πρώτο εξάμηνο του 2022.

Ιαπωνία: Η ιαπωνική οικονομία αναμένεται να αναπτυχθεί κατά 1,7%, καθώς η νέα κυβέρνηση είναι πιθανό να παράσχει περαιτέρω κίνητρα για να στηρίξει την οικονομική ανάκαμψη. Προβλέπουμε ότι το JPY θα υποτιμηθεί έναντι του USD το 2022.

Προοπτικές για τις κύριες κατηγορίες περιουσιακών στοιχείων

Οι μετοχές, αναφέρει η CS, προβλέπεται να προσφέρουν μονοψήφιες αποδόσεις το 2022, πιο μέτριες από ό,τι το 2021, ενώ συνεχίζουν να προσφέρουν ελκυστικό ασφάλιστρο κινδύνου έναντι των ομολόγων. Τα τμήματα μετοχών που υστέρησαν στην ανάκαμψη από την πανδημία θα πρέπει να αναδειχθούν σε φωτεινά σημεία, όπως και οι κλάδοι που επωφελούνται από τις κοσμικές τάσεις ανάπτυξης.

Στα σταθερά εισοδήματα, οι αποδόσεις των κρατικών ομολόγων θα προσφέρουν πιθανότατα αρνητικές αποδόσεις το 2022. Στον πιστωτικό τομέα, τα χαμηλά spreads στην επενδυτική βαθμίδα και την υψηλή απόδοση θα αντισταθμίσουν μόλις και μετά βίας τους κινδύνους που συνδέονται με τις υψηλότερες αποδόσεις. Προτιμά τα ομόλογα της Ευρωζώνης που συνδέονται με τον πληθωρισμό και προτιμούμε τα δάνεια υψηλής εξασφάλισης.

Η ζήτηση για εμπορεύματα θα παραμείνει υποστηρικτική το 2022, δεδομένων των προσδοκιών για συνεχιζόμενη άνω του μέσου όρου αύξηση της παγκόσμιας βιομηχανικής παραγωγής και των αναγκών αναπλήρωσης αποθεμάτων. Η τιμή του άνθρακα θα παραμείνει βασικό θέμα, ενώ ο χρυσός μπορεί να είναι ευάλωτος καθώς αρχίζει η ομαλοποίηση της πολιτικής.

Τέλος, στις εναλλακτικές επενδύσεις, τα ακίνητα αναμένεται να συνεχίσουν να επωφελούνται από το ακόμη χαμηλό περιβάλλον επιτοκίων, καθώς και από τη συνεχιζόμενη οικονομική ανάκαμψη. Το οικονομικό σκηνικό παραμένει επίσης υποστηρικτικό για τις ιδιωτικές αγορές, ενώ τα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου θα πρέπει να προσφέρουν μέτριες αποδόσεις κοντά στον ιστορικό μέσο όρο.

Διαβάστε ακόμα:

eGov-KYC: 350.000 αιτήματα σε επτά μήνες – Ποια προβλήματα εντοπίζουν οι τράπεζες

Τουρκική λίρα: Πτώση χωρίς φρένα – Για πρώτη φορά η ισοτιμία 13 λίρες ανά δολάριο