Σε δημιουργία μιας μεσοπρόθεσμης bear market φαίνεται πως ποντάρει η Morgan Stanley.

Σύμφωνα με τον Chief US Equity Strategist Μάικ Γουίλσον, ο δείκτης S&P 500 θα κυμανθεί στις 3.400 μονάδες μέχρι το τέλος του έτους, καταγράφοντας πτώση της τάξης του 13%. Σε περίπτωση ύφεσης της αμερικανικής οικονομίας, ο Γουίλσον υποστήριξε πως το επίπεδο αυτό θα κυμανθεί στις 3.000 μονάδες. Σημειωτέον πως αυτή τη στιγμή ο S&P 500 κυμαίνεται στις 3.908 μονάδες, έχοντας καταγράψει πτώση της τάξης του 9% από τα μέσα Αυγούστου, ακολουθώντας ένα πρόσκαιρο ράλι 17% από τον Ιούνιο.

Το στέλεχος της Morgan Stanley τόνισε πως ο δείκτης θα ανακάμψει στις 3.900 μονάδες (3.350 σε περίπτωση ύφεσης) μέχρι τα μέσα του 2023. Η αναλυτής της BofA Σαβίτα Σαμπραμανιάν υποστηρίζει από την πλευρά της πως ο δείκτης θα αγγίξει τις 3.600 μονάδες στα τέλη του 2022.

Η ανάλυση του Γουίλσον βασίζεται στην υπερβολική, σύμφωνα με τον ίδιο, αξιολόγηση των αμερικανικών μετοχών εν μέσω περιόδου νομισματικής σύσφιξης και περιορισμένης οικονομικής ανάπτυξης.

H Fed συνεχίζει ακάθεκτη με την αύξηση των επιτοκίων της προς καταπολέμηση του πληθωρισμού. Η οικονομία των ΗΠΑ, από την πλευρά της, έχει αρχίσει να δείχνει σημάδια «κούρασης» παρά τη σταθερότητά της. Το ποσοστό ανεργίας στη χώρα κυμάνθηκε στο 3,7% τον Αύγουστο παρά τις 300.000 νέες θέσεις εργασίας, ενώ πολλές επιχειρήσεις προετοιμάζονται για απολύσεις.

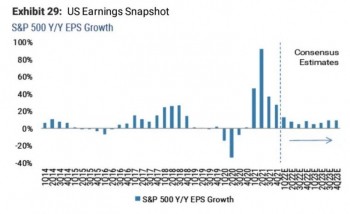

Επιπροσθέτως, ο Γουίλσον επικαιροποίησε τις εκτιμήσεις του όσον αφορά τo μέσο όρο αποδόσεων ανά μετοχή για το 2022 στα $220 από $225. Για το 2023, εκτιμά πως το ποσό αυτό θα κυμανθεί στα $212 από τα $236.

Παράλληλα, ο αναλυτής τόνισε πως η ποσοτική σύσφιξη (QT) της Fed τον Σεπτέμβριο θα οδηγήσει πολλούς επενδυτές σε αναθεώρηση των εκτιμήσεών τους.

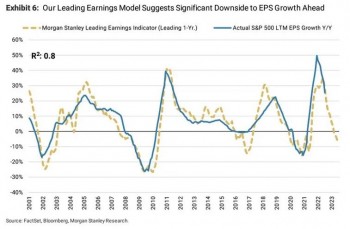

Σύμφωνα με τον παρακάτω πίνακα της Morgan Stanley, τα εταιρικά κέρδη θα μειωθούν τους ερχόμενους μήνες.

Παρ’ όλα αυτά, τα αντίστοιχα ποσοστά σε ετήσια βάση θα παραμείνουν θετικά.

Οι ιδανικότεροι τομείς για επενδύσεις

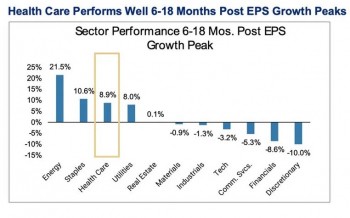

Παρά την καθ’όλα «bearish» προσέγγιση του Γουίλσον, ο αναλυτής και η ομάδα του είναι «bullish» σε τρεις συγκεκριμένους κλάδους της αγοράς.

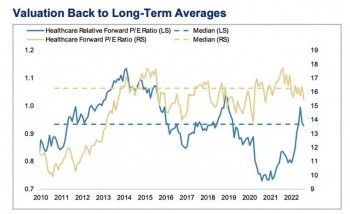

Ο πρώτος εξ αυτών είναι ο τομέας της υγείας, ιδιαίτερα σε ό,τι αφορά τις φαρμακευτικές και τις εταιρείες βιοτεχνολογίας. Σύμφωνα με την ανάλυση της Morgan Stanley, οι αξιολογήσεις των εταιρειών αυτών είναι εξορθολογισμένες, ενώ ο συγκεκριμένος κλάδος καταγράφει θετική πορεία ακόμα και σε περιόδους ύφεσης.

To iShares U.S. Healthcare ETF (IYH) προσφέρει διαφοροποιημένη έκθεση και επενδυτικές ευκαιρίες στον τομέα της υγείας.

O δεύτερος ελκυστικός τομέας είναι αυτός της αγοράς ακινήτων, ο οποίος αποτελεί ιστορικό «hedge» ενάντια στον πληθωρισμό.

Η επενδυτική Apartment Income REIT Corp (AIRC) προσφέρει επενδυτικές ευκαιρίες στον τομέα της αγοράς ακινήτων.

Ο τρίτος τομέας είναι αυτός των επιχειρήσεων κοινής ωφέλειας οι οποίες ενδέχεται να βγουν κερδισμένες από την απότομη αύξηση των επενδύσεων για την αντιμετώπιση της παγκόσμιας ενεργειακής κρίσης.

«Η παγκόσμια ενεργειακή κρίση ενδέχεται να οδηγήσει σε αύξηση των επενδύσεων στον τομέα της ενέργειας και των επιχειρήσεων κοινής ωφέλειας, τόσο σε ό,τι αφορά τις παραδοσιακές μορφές ενέργειας όπως οι υδρογονάνθρακες, όσο και τις ανανεώσιμες πηγές ενέργειας», σημείωσε ο Wilson.

To Utilities Select Sector SPDR Fund (XLU) προσφέρει διαφοροποιημένη έκθεση και επενδυτικές ευκαιρίες στον τομέα των επιχειρήσεων κοινής ωφέλειας.

Διαβάστε επίσης

Λαγκάρντ: Περαιτέρω αύξηση των επιτοκίων εάν δεν μειωθεί ο πληθωρισμός

Reuters: Έως το τέλος του 2022 η πρόωρη αποπληρωμή 2,7 δισ. για τα δάνεια του πρώτου μνημονίου

Κικίλιας: Η δυναμική πορεία της ελληνικής οικονομίας φέτος έχει τη σφραγίδα του τουρισμού