Προς αποκλιμάκωση βαίνουν οι πιέσεις στην αγορά των βραχυπρόθεσμων κρατικών ομολόγων, καθώς οι επενδυτές σπεύδουν να μειώσουν τα στοιχήματα για μια άμεση αύξηση επιτοκίων από την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ), μετά τη χθεσινή συνέντευξη Τύπου της Κριστίν Λαγκάρντ, η οποία φοβάται μην επαναληφθεί το λάθος της περιόδου 2011 – 2012.

Η επικεφαλής της ΕΚΤ απέφυγε να υιοθετήσει μια πιο «αυστηρή» ρητορική έναντι του πληθωρισμού, αρκούμενη να επαναλάβει ότι το πρόγραμμα αγοράς ομολόγων (AP) θα ολοκληρωθεί εντός του καλοκαιριού. Καμία αναφορά σε αύξηση επιτοκίων ή σε επείγουσα ανάγκη αντιμετώπισης του υψηλού πληθωρισμού (7,5% τον Μάρτιο).

Αντίθετα, η Λαγκάρντ επέλεξε να εστιάσει στους κινδύνους που απορρέουν για την πορεία της ευρωπαϊκής οικονομίας από τον εν εξελίξει πόλεμο στην Ουκρανία, κάτι που υποδηλώνει ότι η κεντρική τράπεζα συνεχίζει να δίνει περισσότερη βαρύτητα στην στήριξη της ανάπτυξης, παρά στην αντιμετώπιση του πληθωρισμού.

Μέσα σ’ αυτό το πλαίσιο, οι traders σπεύδουν από χθες να επαναξιολογήσουν τα στοιχήματα για μια ενδεχόμενη αύξηση επιτοκίων τον Ιούλιο, μειώνοντας τις πιθανότητες μόλις στο 50%.

Η τελευταία φορά που η ΕΚΤ αύξησε το κόστος δανεισμού ήταν το 2011, όταν ο πληθωρισμός επιταχύνθηκε με τον ταχύτερο ρυθμό των τελευταίων 2,5 ετών. Ωστόσο, η κρίση χρέους του 2012 ανάγκασε τη Φρανκφούρτη να ανακρούσει πρύμναν και να αλλάξει αμέσως ρότα, προκειμένου να αποφύγει μια ευρεία ύφεση στις χώρες της Ευρωζώνης. Και έτσι, έσπευσε να μειώσει ξανά τα επιτόκια -αν και, όπως αποδείχθηκε, ήταν ήδη αργά.

«Έχοντας το μάθημα του 2011 στο μυαλό της, η Λαγκάρντ φαίνεται ότι προσπαθεί να μην κάνει το ίδιο λάθος», δηλαδή να διακινδυνεύσει μια σημαντική επιβράδυνση της οικονομίας προκειμένου να αντιμετωπίσει τον αυξημένο πληθωρισμό, επισημαίνει ο στρατηγικός αναλυτής της Danske Bank, Πιετ Κρίστιανσεν.

Ας σημειωθεί ότι τα αυξημένα επιτόκια ναι μεν βοηθούν στην άμβλυνση των πληθωριστικών πιέσεων, αλλά ταυτόχρονα υπονομεύουν τις προοπτικές ανάπτυξης. Αντίθετα, τα μειωμένα επιτόκια ενισχύουν την πορεία της οικονομίας, αλλά οδηγούν σε τόνωση του πληθωρισμού.

Λαμβάνοντας υπόψη τα παραπάνω, οι traders προεξοφλούν ότι η ΕΚΤ θα υιοθετήσει μια πιο «soft» πολιτική σύσφιγξης σε σχέση με ό,τι συμβαίνει στις ΗΠΑ ή το Ηνωμένο Βασίλειο. Και γι’ αυτό τον λόγο, οι αποδόσεις των βραχυπρόθεσμων κρατικών ομολόγων ήδη καταγράφουν πτώση.

Το ελληνικό 5ετές, για παράδειγμα, βρίσκεται σήμερα στο 1,837%, υπαναχωρώντας από το 1,96% της προηγούμενης εβδομάδας, το οποίο ήταν το υψηλότερο της τελευταίας 3ετίας. Την ίδια ώρα, το ελληνικό 10ετές μειώνεται στα επίπεδα του 2,9% από 2,92% πριν τις χθεσινές ανακοινώσεις της ΕΚΤ, με τα spreads (απόκλιση σε σχέση με την απόδοση του 10ετούς γερμανικού ομολόγου) να καθορίζονται στις 200 μονάδες βάσης.

Παρόμοιο το κλίμα και στην υπόλοιπη Ευρώπη, με την απόδοση του 10ετούς ομολόγου της Γερμανίας να μειώνεται κατά 0,5 μονάδα βάσης, της Γαλλίας κατά 0,6 μονάδα βάσης, της Κύπρου κατά 2,8 μονάδες βάσης, της Ιταλίας κατά 1,1 μονάδα βάσης, της Μάλτας κατά 4 μονάδες βάσης, της Πορτογαλίας κατά 2,2 μονάδες βάσης και της Ισπανίας κατά 0,6 μονάδα βάσης.

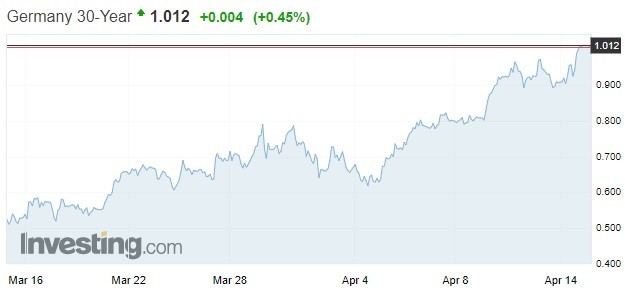

Ωστόσο, οι φόβοι για τον αυξημένο πληθωρισμό ωθούν σε υψηλά επίπεδα τις αποδόσεις των πιο μακροπρόθεσμων ομολόγων. Ενδεικτικά, τo 25ετές της Ελλάδας αυξάνεται στο 2,2%, ενώ το 30ετές της Γερμανίας εκτοξεύεται άνω του 1% (υψηλό τριετίας) παρότι στις αρχές της εβδομάδας ξεπερνούσε μετά βίας το 0,8%.

Διαβάστε επίσης:

Aυξάνεται σταθερά η πιθανότητα παγκόσμιας οικονομικής ύφεσης μέχρι το τέλος του 2022

Reuters: Πολύ κοντά στην εξαγορά της Μίλαν fund από το Μπαχρέιν

Taxisnet: Πότε λήγει η προθεσμία για επικαιροποίηση στα στοιχεία