Στην εκτίμηση ότι το ρεκόρ του 2018 στη διαδικασία μείωσης των «κακών δανείων» της Ευρώπης κατά 200 δισ. ευρώ, δεν αναμένεται να σπάσει σύντομα προχωρά η εταιρεία Debtwire, σύμφωνα με την οποία, κατά το γ’ τρίμηνο του 2019, είχαν κλείσει 92 deals για τη μεταβίβαση ευρωπαϊκών NPLs ύψους 67,9 δισ. ευρώ από τις αρχές του έτους.

Συνολικά, όπως σημειώνει, τα τρία τρίμηνα του 2019 ήταν πιο υποτονικά από τα αντίστοιχα τρίμηνα του 2018 και του 2017.

Ιταλία

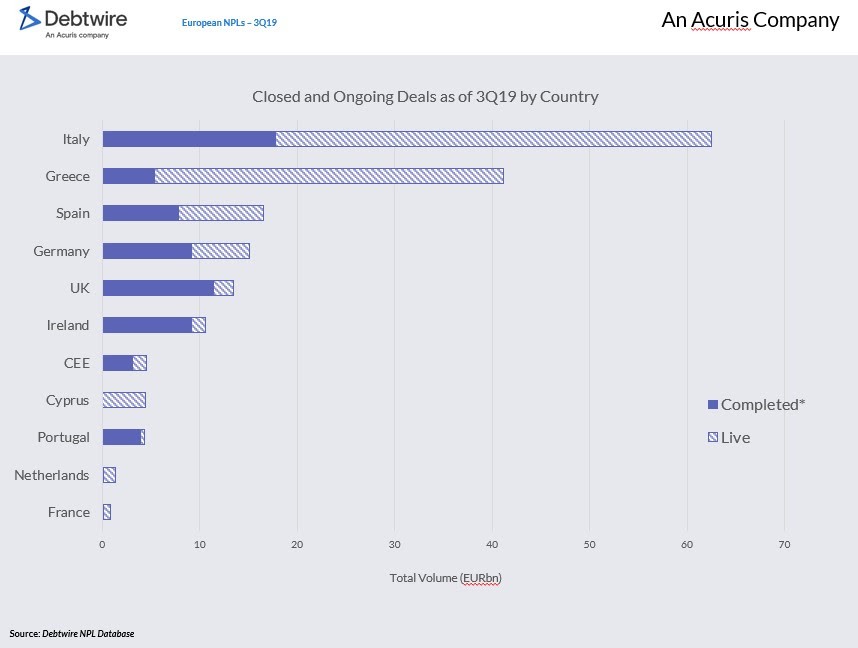

Όπως φαίνεται και από το παραπάνω διάγραμμα, στην Ιταλία, μέχρι τις 9 Οκτωβρίου, είχαν ολοκληρωθεί μεταβιβάσεις NPLs ύψους 17,7 δισ. ευρώ ενώ σε εξέλιξη ήταν μεταβιβάσεις για άλλα 44,7 δισ. ευρώ. Και πάλι όμως, το 2019 θεωρείται ως η χρονιά των UTPs (δανείων με δυσκολία αποπληρωμής) στην Ιταλία.

Σχεδόν το ένα τρίτο του συνολικού όγκου των deals που έκλεισαν από τις αρχές του χρόνου ως σήμερα έχει συμπεριλάβει τα UTPs (6,4 δισ. ευρώ από τα 17,7 δισ.)

Το πιο αξιοσημείωτο είναι ότι στα ήδη συμφωνημένα deals είναι η πώληση και η μεταφορά της διαχείρισης ενός χαρτοφυλακίου UTP από την Intesa Sanpaolo στην Prelios με την υποστήριξη της Davidson Kempner.

Ελλάδα

Από τις αρχές του 2019 μέχρι σήμερα, έχουν κλείσει συμφωνίες μεταβίβασης κόκκινων δανείων ύψους, €5,3 δισ. ενώ σε εξέλιξη είναι συμφωνίες για συνολικά 34,7 δισ.

Η μεγαλύτερη μεταβίβαση που αναμένεται ήταν να ολοκληρωθεί κατά το γ’ τρίμηνο, ωστόσο στις αρχές Οκτωβρίου, η Eurobank Ergasias ανακοίνωσε την εκπνοή των αποκλειστικών διαπραγματεύσεων με την PIMCO για την αγορά πακέτου 20% των κόκκινων δανείων μεσαίας και χαμηλής διαβάθμισης ύψους 7,4 δισ. ευρώ καθώς και την εξαγορά της μεγαλύτερης εταιρείας διαχείρισης στην Ελλάδα, θυγατρικής της Eurobank, της FPS.

Κατά το γ’ τρίμηνο σημειώθηκε αυξημένη δραστηριότητα στον τομέα της τιτλοποίησης των κόκκινων δανείων, κυρίως σε Ελλάδα και Ιταλία. Εξ αυτών, Alpha Bank and UniCredit ηγούνται ενός κύματος νέων συμφωνιών που ανεβάζουν το ποσοστό των αναμενόμενων τιτλοποιήσεων NPLs σε σχέση με το σύνολο των δανείων στα επίπεδα του 2018.

Μέχρι στιγμής, οι τιτλοποιήσεις έχουν μειωθεί στο 9% των συνόλου των διαθέσιμων δανείων έναντι 31% το 2018 ή 5,9 δισ. από ένα σύνολο 67,9 δισ. ευρώ, έναντι 63,5 δισ. σε σύνολο 208,2 δισ. το 2018.

Τώρα η Ελλάδα χρησιμοποιεί ως μοντέλο το ιταλικό σχήμα προστασίας assets (GACS), με τη δημιουργία του σχεδίου Ηρακλής για τα κόκκινα δάνεια των τραπεζών. Το εν λόγω πρόγραμμα θα επιτρέψει στις ελληνικές τράπεζες να μεταφέρουν έως και 30 δισ. ευρώ κόκκινων δανείων σε Οχηματα Ειδικού Σκοπού ( SPVs).

Ιρλανδία

Με ολοκληρωμένα deals μεταφοράς κόκκινων δανείων ύψους 9,3 δισ. μέχρι στιγμής στην Ιρλανδία, το σύνολο του 2019 ξεπερνά το 2016 και το 2017, με συμφωνίες ύψους 8,3 δισ. και 7,6 δισ. αντίστοιχα.

Τα στεγαστικά δάνεια ήταν αυτά που πωλήθηκαν περισσότερο φέτος, ύψους 5,5 δισ. (πάνω από 50% του συνόλου).

Οι αναδυόμενες αγορές

Όπως εξηγεί η Alessia Pirolo, επικεφαλής του τμήματος NPLs της Debtwire, την ώρα που η αγορά κόκκινων δανείων της Ευρώπης ωριμάζει, οι επενδυτές στρέφονται σε νέες ευκαιρίες όπως είναι οι αναδυόμενες αγορές της Ασίας και της Νοτίου Αμερικής.

Οι κινεζικές και οι ινδικές τράπεζες έχουν τώρα το υψηλότερο ποσοστό κόκκινων δανείων στους ισολογισμούς τους. Με κόκκινα δάνεια ύψους 325 δισ. δολ. το α’ τρίμηνο του 2019, οι κινεζικές είναι οι «πρωταθλήτριες» των κόκκινων δανείων παγκοσμίως, ενώ η Ινδία πήρε τα «σκήπτρα» από την Ιταλία και είοναι πλέον η δέυτερη μεγαλύτερη κάτοχος NPLs στον κόσμο.