Η Moody’s σε ένα report για τις ελληνικές τράπεζες εξηγεί τους λόγους που προσχώρησε στην αναβάθμιση των αξιολογήσεων των ελληνικών τραπεζών. Το κλειδί είναι οι ισχυρές οικονομικές επιδόσεις των ελληνικών τραπεζών και η βελτίωση του λειτουργικού περιβάλλοντος που στηρίζουν τις αναβαθμίσεις της αξιολόγησης.

Αναφορικά με τις βασικές ερωτήσεις των επενδυτών, οι απαντήσεις των αναλυτών της είναι:

- Ποιοι είναι οι κύριοι παράγοντες πίσω από τις πρόσφατες αναβαθμίσεις της πιστοληπτικής ικανότητας των τεσσάρων συστημικών τραπεζών στην Ελλάδα;

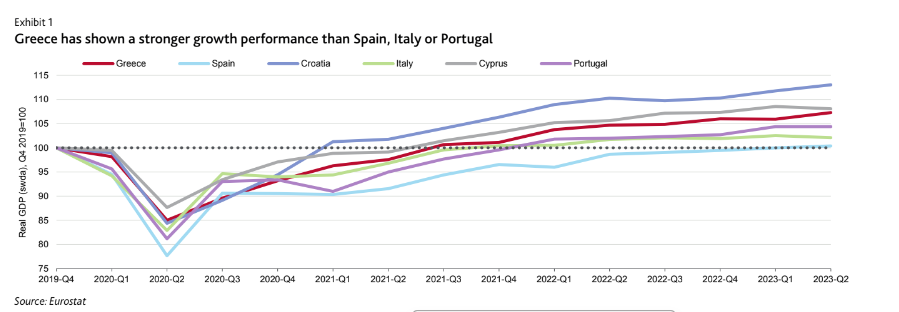

Η κύρια κινητήρια δύναμη για τις αναβαθμίσεις της Alpha Bank, της Eurobank, της Εθνικής Τράπεζας και της Τράπεζας Πειραιώς είναι η βελτίωση των λειτουργικών και τραπεζικών πιστωτικών συνθηκών στην Ελλάδα. Οι ισχυρές οικονομικές επιδόσεις των τραπεζών το 2022-23 και η μείωση του ρίσκου υποστηρίζουν το ισχυρότερο πιστωτικό τους προφίλ.

- Πώς έχουν βελτιωθεί οι συνθήκες στον τραπεζικό τομέα;

Οι προοπτικές για τις ελληνικές τράπεζες είναι θετικές λόγω της μείωσης των μη εξυπηρετούμενων ανοιγμάτων (ΜΕΑ) από πάνω από 50% το 2016 σε περίπου 8% τον περασμένο Ιούνιο. Η βελτιωμένη ποιότητα του ενεργητικού στηρίζει την οργανική κερδοφορία, οικονομική ανάπτυξη και ελαχιστοποιεί τους κινδύνους φερεγγυότητας. Οι ελληνικές τράπεζες τιτλοποίησαν τα NPEs και έλαβαν κρατικά εγγυημένα senior notes, τα οποία πλέον ταξινομούνται ως εξυπηρετούμενα δάνεια.

Πώς κατάφεραν οι συστημικές τράπεζες να μειώσουν σημαντικά τα NPEs

Και οι τέσσερις συστημικές ελληνικές τράπεζες κατάφεραν να μειώσουν σημαντικά τα NPEs τους και να εξυγιάνουν τους ισολογισμούς τους κατά τα τελευταία δύο έως τρία χρόνια. Αυτό επιτεύχθηκε κυρίως μέσω του χρηματοδοτούμενου από το κράτος προγράμματος προστασίας περιουσιακών στοιχείων ‘Ηρακλής’. Το σχήμα τις βοήθησε να τιτλοποιήσουν ένα μεγάλο μέρος αυτών των NPEs και να αποκτήσουν κρατικά εγγυημένα senior notes που τώρα ταξινομούνται ως εξυπηρετούμενα δάνεια στα βιβλία τους.

Αντίθετα, οι δύο μικρότερες τράπεζες, η Attica Bank και η Pancreta Bank, εξακολουθούν να είναι υπερφορτωμένες με NPEs. Αυτές σχεδιάζουν να χρησιμοποιήσουν έναν πιθανό νέο γύρο του προγράμματος Ηρακλής για να μειώσουν σημαντικά τα προβληματικά περιουσιακά στοιχεία που εξακολουθούν να αποτελούν κίνδυνο για τη φερεγγυότητά τους.

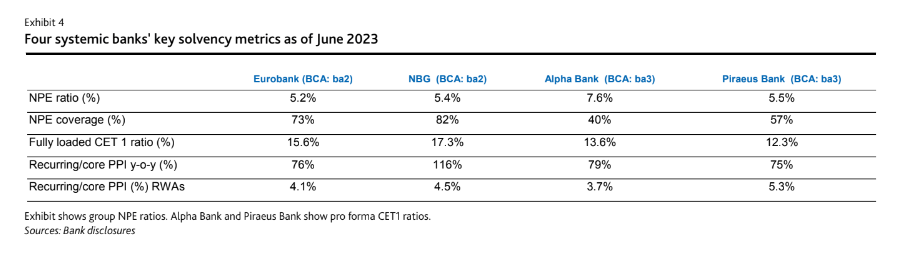

Επιπλέον, η κάλυψη από προβλέψεις των τεσσάρων συστημικών τραπεζών έχει αυξηθεί σε σχετικά υψηλά επίπεδα, ιδίως στην ΕΤΕ και τη Eurobank, ακολουθούμενη από την Τράπεζα Πειραιώς. Η Alpha Bank έχει τον χαμηλότερο δείκτη λόγω της φύσης των εναπομεινάντων μη εξυπηρετούμενων ανοιγμάτων της. Περίπου το ήμισυ των επισφαλειών της Alpha Bank του αποθέματος των NPEs έχει τη μορφή ενυπόθηκων δανείων λιανικής, με ένα σημαντικό μέρος να έχει ταξινομηθεί ως εμπροσθοβαρώς εξυπηρετούμενο, με καλές προοπτικές να μετακινηθεί από την κατάταξη των NPE εντός των επόμενων 12 μηνών. Αυτά τα ενυπόθηκα δάνεια NPE διαθέτουν επίσης ισχυρότερες εξασφαλίσεις, γεγονός που απαιτεί χαμηλότερες προβλέψεις, ενώ τα κυρίως εταιρικά NPEs των άλλων συστημικών τραπεζών χρειάζονται υψηλότερη κάλυψη από προβλέψεις.

- Υπάρχουν δυνατότητες για περαιτέρω ενοποίηση και συγχωνεύσεις και εξαγορές στον τραπεζικό τομέα;

Οι δύο μικρές τράπεζες, η Attica Bank και η Παγκρήτια Τράπεζα, έχουν επισημάνει σχέδια για πιθανή συγχώνευση. Επιπλέον, η Eurobank συμφώνησε πρόσφατα να αποκτήσει πλειοψηφικό πακέτο μετοχών της Hellenic Bank Public Company Ltd με έδρα την Κύπρο. Οι κινήσεις αυτές είναι πιστωτικά θετικές, παρά τους κινδύνους εκτέλεσης, ενισχύοντας την παρουσία των τραπεζών στην αγορά.

- Πώς γίνεται ορισμένες από αυτές τις τράπεζες να έχουν αξιολογήσεις καταθέσεων επενδυτικής βαθμίδας, ενώ η κυβέρνηση της Ελλάδας (Ba1 σταθερό) να έχει αξιολόγηση μη επενδυτικής βαθμίδας;

Οι ελληνικές τράπεζες έχουν σημαντική έκθεση σε ομόλογα του ελληνικού δημοσίου. Ωστόσο, οι αξιολογήσεις των καταθέσεών τους μπορούν και εξακολουθήσουν να υπερβαίνουν την αξιολόγηση του Δημοσίου, επειδή λαμβάνουμε υπόψη τις πιθανές απώλειες των καταθετών σε μια τράπεζα, βάσει της ανάλυσης μας για τις απώλειες λόγω αποτυχίας (LGF).

- Πόσο μεγάλο κίνδυνο αποτελούν ο πληθωρισμός, τα υψηλά επιτόκια και οι πρόσφατες πυρκαγιές και πλημμύρες θέτουν για την πιστοληπτική ποιότητα της ελληνικής τράπεζας;

Ο πληθωρισμός και τα υψηλά επιτόκια μπορεί να επηρεάσουν τους δανειολήπτες ικανότητα αποπληρωμής των δανείων, αλλά ο αντίκτυπος για νέα ΜΕΑ είναι ελάχιστος μέχρι στιγμής. Φυσικά οι καταστροφές εγκυμονούν ορισμένους κινδύνους για την ποιότητα του ενεργητικού, αλλά όχι αρκετούς για να εκτροχιάσουν τις οικονομικές επιδόσεις φέτος.

- Πόσο ανθεκτικές είναι αυτές οι ελληνικές τράπεζες στους κραδασμούς της αγοράς;

Οι μεγάλες ελληνικές τράπεζες έχουν ενισχύσει τα εποπτικά τους κεφαλαιακά μεγέθη, παρέχοντας ανθεκτικότητα έναντι των σοκ της αγοράς, αν και η ικανότητα απορρόφησης ζημιών τους είναι κάπως μειωμένη από τα υψηλά επίπεδα αναβαλλόμενων φορολογικών πιστώσεων. Παρ’ όλα αυτά, σημείωσαν καλές επιδόσεις στο τεστ της Ευρωπαϊκής Τραπεζικής Αρχής (ΕΑΤ) στην άσκηση προσομοίωσης ακραίων καταστάσεων για τις ευρωπαϊκές τράπεζες.

Διαβάστε ακόμη

Ακίνητα: Project αξιοποίησης παλαιών κτιρίων για να πέσουν οι τιμές

Ενστάσεις των σούπερ μάρκετ στα νέα μέτρα για την ακρίβεια

«Καμπανάκι» για συρρίκνωση της οικονομίας στην Ευρωζώνη

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ