Tα αποτελέσματα των τεσσάρων μεγάλων ελληνικών τραπεζών δείχνουν βελτίωση στα επίπεδα της καθαρής κερδοφορίας μετά από χρόνια επιβάρυνσης από την απομείωση του ρίσκου, την αναδιάρθρωση και την COVID-19, σημειώνει σε έκθεσή του ο καναδικός οίκος DBRS..

Όπως αναφέρει η έκθεση, οι ελληνικές τράπεζες ανακοίνωσαν συνολικά καθαρά κέρδη ύψους 3,7 δισ. ευρώ το οικονομικό έτος 2022, έναντι καθαρών ζημιών ύψους 4,7 δισ. ευρώ το οικονομικό έτος 2021.

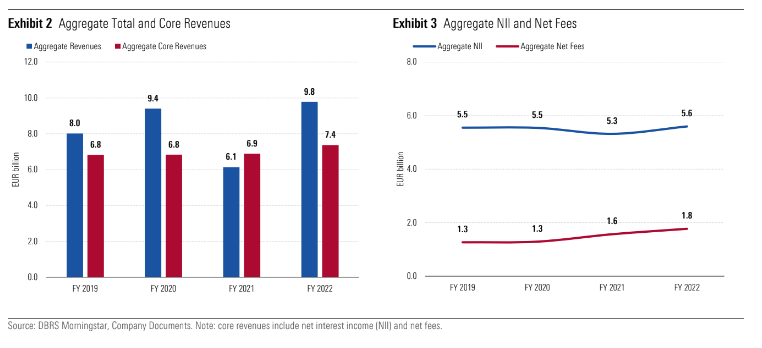

Τα έσοδα το 2022 αντανακλούσαν βελτιώσεις σε όλες τις ροές, συμπεριλαμβανομένων των καθαρών εσόδων από τόκους (NII), των καθαρών προμηθειών και των λοιπών εσόδων. Η διαχείριση του κόστους παρέμεινε υγιής παρά τις πληθωριστικές πιέσεις.

Οι προβλέψεις για επισφάλειες και το κόστος κινδύνου μειώθηκαν αισθητά το 2022 και η ποιότητα του ενεργητικού βελτιώθηκε περαιτέρω στο έτος, χάρη στην απομείωση του κινδύνου, τις χαμηλές εισροές νέων μη εξυπηρετούμενων ανοιγμάτων (NPE) και τα υψηλότερα νέα δάνεια.

Η άφθονη, αυξανόμενη καταθετική τους βάση παρέχει στις ελληνικές τράπεζες ένα μάλλον σταθερό, αν και μέτρια διαφοροποιημένο, μείγμα χρηματοδότησης. Η ρευστότητα ήταν υγιής και η κεφαλαιοποίηση βελτιώθηκε μετά τις προηγούμενες επιπτώσεις της αποστροφής ρίσκου.

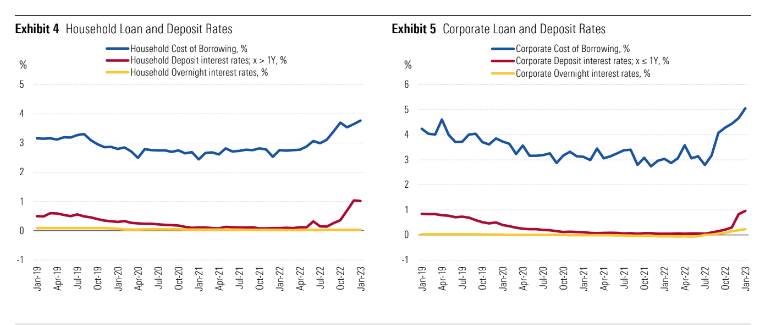

«Τα αποτελέσματα της χρήσης 2022 επωφελήθηκαν από τα υψηλότερα έσοδα, τα χαμηλότερα λειτουργικά έξοδα και το μειωμένο πιστωτικό κόστος. Η ταχύτερη ανατιμολόγηση των δανείων σε σχέση με τις καταθέσεις συνέβαλε στην αύξηση του NII μέχρι σήμερα, ωστόσο αναμένουμε ότι αυτό θα μειωθεί λόγω του υψηλότερου κόστους χρηματοδότησης», δήλωσε ο Αντρέα Κοστάντσο, αντιπρόεδρος της ομάδας DBRS Morningstar Global Financial Institutions. «Τα κεφαλαιακά αποθέματα ασφαλείας είναι επαρκή για να απορροφήσουν τις μη υφιστάμενες ζημίες επί των τίτλων σταθερού εισοδήματος στο αποσβεσμένο κόστος, σε περίπτωση που αυτές υλοποιηθούν λόγω τυχόν πιέσεων χρηματοδότησης και ρευστότητας μετά την κατάρρευση της SVB και της Signature Bank στις ΗΠΑ».

Η κεφαλαιοποίηση ανακτά έδαφος

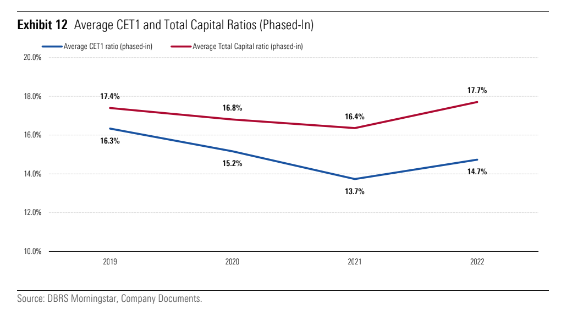

Η διαδικασία εξυγίανσης των δανείων έπληξε σημαντικά την κεφαλαιοποίηση των ελληνικών τραπεζών το 2020 και το 2021, σημειώνει η DBRS, ωστόσο η κεφαλαιακή πορεία βελτιώθηκε το 2022. Στο τέλος του 2022, ο μέσος δείκτης CET1 ήταν 14,7% .

Αυτό το επίπεδο των κεφαλαιακών δεικτών εξασφαλίζει ικανοποιητικά αποθέματα ασφαλείας περίπου 500 μ.β. και 310 μ.β. αντίστοιχα για τους δείκτες CET1 και Συνολικού Κεφαλαίου πάνω από τις ελάχιστες απαιτήσεις για το 2023.

Λόγω της βελτίωσης της κεφαλαιοποίησης και της προσδοκία για αυξημένη δημιουργία εσωτερικού κεφαλαίου, ο οίκος σημειώνει ότι ορισμένες ελληνικές τράπεζες στοχεύουν να επαναλάβουν τη διανομή μερισμάτων το 2023-2024, με την επιφύλαξη των κανονιστικών εγκρίσεων.

«Πιστεύουμε ότι είναι απίθανο οι ελληνικές τράπεζες να αντιμετωπίσουν σημαντική πίεση στη χρηματοδότηση και τη ρευστότητα, δεδομένης της

καταθετικής βάσης και των επαρκών επίπεδων ρευστότητας, καταλήγει η DBRS

Διαβάστε ακόμη

Πώς προχωρούν τα σπίτια στο Ελληνικό: Τέλος 2023 θα φαίνονται οι πρώτοι όροφοι στον Πύργο Κατοικιών

ΥΠΟΙΚ: Άνοδος ΑΕΠ 2,3% αντί 1,8% με πληθωρισμό 4,5% αντί 5,6% και ανεργία κάτω από 12,5% το 2023

Credit Suisse: Πώς φτάσαμε στο άδοξο τέλος μίας τράπεζας με ιστορία 166 ετών (γράφημα)