H Standard & Poor’s στο Global Banking Outlook report της για την Ελλάδα αναμένει ότι οι οικονομικές και δημοσιονομικές επιδόσεις της χώρας θα βελτιωθούν την περίοδο 2021-2024, με τις πολιτικές της κυβέρνησης να κατευθύνονται προς τη δημοσιονομική εξυγίανση και τις διαρθρωτικές μεταρρυθμίσεις, υποστηριζόμενες από την αναμενόμενη ανάπτυξη των κονδυλίων της ΕΕ.

Κατά την επόμενη τριετία, αναμένει ότι η οικονομική ανάπτυξη της Ελλάδας θα ξεπεράσει τον μέσο όρο της Ευρωζώνης, μεταξύ άλλων και σε όρους πραγματικού κατά κεφαλήν ΑΕΠ. Οι τράπεζες, επισημαίνει ο οίκος, θα συνεχίσουν να μειώνουν τα μη εξυπηρετούμενα δάνεια που έχουν αφήσει πίσω τους μέσω του προγράμματος Ηρακλής, την αύξηση του επενδυτικού κλίματος και τις μεταρρυθμίσεις στο δικαστικό σύστημα και το σύστημα προστασίας του χρέους.

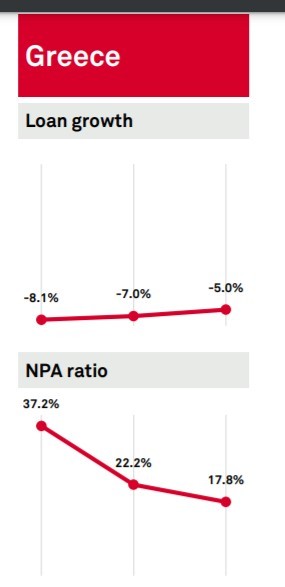

Στο αρνητικό κομμάτι, η S&P «βλέπει» ότι ο ρυθμός εκταμίευσης νέων δανείων, η αποκατάσταση των κερδών και τα ακόμα αδύναμα κεφάλαια παραμένουν οι βασικές προκλήσεις για τις εγχώριες τράπεζες.

Ο οίκος αξιολόγησης προβλέπει αυξημένο κόστος κινδύνου για τους επόμενους 12-18 μήνες από τις προβλέψεις των δανείων λόγω της πανδημίας και υψηλό δείκτη μη εξυπηρετούμενων δανείων, λίγο κάτω από το 20% μέχρι το τέλος του 2022.

Οι προοπτικές για τις τράπεζες

Οι ευνοϊκές οικονομικές προοπτικές διαμορφώνουν το σκηνικό για την επανέναρξη της προσφοράς και της ζήτησης πιστώσεων. Αυτό θα πρέπει να στηρίξει τις προοπτικές των τραπεζών και την πρόοδο στην εξυγίανση των παλαιών περιουσιακών στοιχείων, ενώ θα βελτιώσει τον τομέα εμπιστοσύνης, εξηγεί η S&P. Ωστόσο, η αβεβαιότητα όσον αφορά τον ρυθμό ανάκαμψης εξακολουθεί να υφίσταται, δεδομένης της εμφάνισης διαδοχικών κυμάτων COVID-19 στην Ελλάδα και τους κύριους εμπορικούς εταίρους της και πιθανών περαιτέρω περιορισμών. Με τη σειρά του, αυτό θα μπορούσε να καθυστερήσει την ανάκαμψη στους τομείς των υπηρεσιών και του τουρισμού.

Οι κίνδυνοι χρηματοδότησης και ρευστότητας για τις ελληνικές τράπεζες μειώνονται ενώ οι καταθέσεις συνεχίζουν να αυξάνονται, παρά την κατάργηση των capital controls, αντανακλώντας την αυξημένη εμπιστοσύνη στο τραπεζικό σύστημα. Επιπλέον, το πρόγραμμα έκτακτης αγοράς ομολόγων της ΕΚΤ ύψους 750 δισεκατομμυρίων ευρώ το Μάρτιο του 2020 επιτρέπει την αγορά ομολόγων του ελληνικού δημόσιου χρέους.

Βασικές παραδοχές για την οικονομία

Μετά την πτώση του ΑΕΠ κατά 8,3% το 2020, η S&P αναμένει άνοδο και ανάκαμψη κατά σχεδόν 5% το 2021. Η S&P εκτιμά ότι οι οικονομικές επιδόσεις θα παραμείνουν ισορροπημένες, τροφοδοτούμενες κυρίως από την εγχώρια ζήτηση και τις εξαγωγές. Ωστόσο, δεν αναμένει ότι οι τουριστικές εισπράξεις του 2021 θα ανακάμψουν στα επίπεδα του 2019.

Προβλέπει επίσης αυξημένο κόστος κινδύνου για τους επόμενους 12-18 μήνες. Αυτό αντανακλά τις πρόσθετες προβλέψεις που απαιτούνται για την ολοκλήρωση των εκποιήσεων μη εξυπηρετούμενων δανείων και για τα δάνεια που τελούν υπό καθεστώς αναστολής πληρωμών, όπου αναμένει ποσοστό αθέτησης πληρωμών κοντά στο 25%, συνεχίζει η S&P.

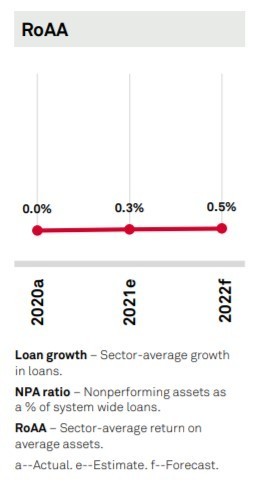

Το χαμηλότερο κόστος χρηματοδότησης και σημαντική εξοικονόμηση κόστους, χάρη στη μείωση των υποκαταστημάτων και του προσωπικού που ολοκληρώθηκαν τα τελευταία χρόνια, θα βοηθήσουν στη στήριξη της κερδοφορίας της κατώτατης γραμμής, αλλά μόνο σε κάποιο βαθμό. Η πίεση στα περιθώρια κέρδους και στα έσοδα από προμήθειες θα επικρατήσει τουλάχιστον μέχρι το τέλος του 2022.

Τι πρέπει να περιμένουμε για το επόμενο έτος

Τον ρυθμό εκταμίευσης νέων δανείων, την αποκατάσταση των κερδών και τα ακόμα αδύναμα κεφάλαια. Αυτοί οι τομείς, σύμφωνα με την S&P, παραμένουν βασικές προκλήσεις. Όπως και στην περίπτωση της Κύπρου, πιστεύει ότι οι ελληνικές τράπεζες αντιμετωπίζουν ένα πιο σκληρό ανταγωνιστικό περιβάλλον και έναν ιδιωτικό τομέα που εξακολουθεί να ανακάμπτει από τις κρίσεις της προηγούμενης δεκαετίας. Ακόμη και σε ένα πλαίσιο βελτίωσης των οικονομικών προοπτικών, οι ελληνικές τράπεζες έχουν πολύ δρόμο να διανύσουν για να βελτιώσουν τις επιδόσεις τους.

Η επίδραση της πανδημίας στην πιστοληπτική ικανότητα του ιδιωτικού τομέα και στις αγορές ακινήτων και οι ξένες επενδύσεις καθορίζουν σε μεγάλο βαθμό τις ελληνικές τιμές των ακινήτων, οι οποίες μόλις είχαν αρχίσει να ανεβαίνουν πριν από την πανδημία, μετά από μια πτώση περίπου 40% από το 2008. Οι επιπτώσεις από τη COVID-19 θα καθορίσουν τον ρυθμό της δραστηριότητας στην πωλήσεις εξασφαλισμένου χρέους από τις τράπεζες και την ικανότητα πληρωμών των υπερχρεωμένων νοικοκυριών, των οποίων τα καθαρά ίδια κεφάλαια έχουν γίνει αρνητικά με την πάροδο των ετών.

Διαβάστε ακόμη:

Σταϊκούρας: Ζητά χαλάρωση του Συμφώνου Σταθερότητας μετά την πανδημία

ΑΣΕΠ: Προκηρύξεις για 15 νέες θέσεις εργασία σε δήμους

Κορυφαίο Πανεπιστήμιο πληρώνει φοιτητές Ιατρικής για να… αναβάλουν τις σπουδές τους