Μπορεί να είναι αντιμέτωπη με την πανδημία, ωστόσο η Αθήνα κατάφερε να πραγματοποιήσει με μεγάλη επιτυχία έκδοση ομολόγου 30ετούς διάρκειας. Κι αυτό είναι ένα καλό νέο για τα κόστη δανεισμού στην ΕΕ, σχολιάζει σήμερα σε άρθρο του το Bloomberg.

Την ίδια ώρα, η Telegraph επισημαίνει ότι η Ελλάδα έκανε χθες το τελικό της βήμα για επάνοδο στις διεθνείς αγορές χρέους , με την πρώτη έκδοση 30ετούς από το 2008. Μόλις έξι χρόνια μετά την ελληνική κρίση χρέους που συντάραξε τις αγορές, η Αθήνα έδρεψε τους καρπούς της ισχυρής ζήτησης για το ομόλογο με το οποίο άντλησε 2,5 δισ. σε ένα σαφές σημάδι για την εμπιστοσύνη των επενδυτών.

Η έκδοση προσέλκυσε προσφορές 26 δισ. ευρώ με επιτόκιο 1,93%, γράφει η Telegpraph . Όπως ανέφερε ο επικεφαλής οικονομικός σύμβουλος του Κυριάκου Μητσοτάκη, Αλέξης Πατέλης, η έκδοση είναι το τελευταίο βήμα της Ελλάδας για την ανάκτηση της φημης τους απέναντι στους επενδυτές.

Το ελληνικό κόστος δανεισμού έχει υποχωρήσει τα τελευταία χρόνια με την απόδοση των 10ετών ομολόγων να υποχωρεί πάνω από 30% στο αποκορύφωμα της κρίσης στο ιστορικό χαμηλό του 1%.

Ο Λιν Γκράχαμ Τέιλορ, στρατηγικός αναλυτής της Rabobank, αναφέρει ότι η πώληση ενισχύθηκε από έναν συνδυασμό «αυξανόμενης εμπιστοσύνης στη συνοχή της ευρωζώνης» και των σχετικά υψηλότερων αποδόσεων των ελληνικών ομολόγων που προσελκύουν επενδυτές.

«Έχει αποδειχθεί ότι η Ελλάδα έχει την πολιτική υποστήριξη της ευρωζώνης πολιτικά και τη νομισματική στήριξη της ΕΚΤ, ενώ έχει υψηλές αποδόσεις».

Την ίδια ώρα, όπως σχολιάζει ο αρθρογράφος του Bloomberg, Μάρκους Άσγουορθ, εν μέσω πηχυαίων τίτλων για νέα lockdown και καθυστερήσεις στους εμβολιασμούς, είναι εύκολο να είναι κανείς απαισιόδοξος για το αν θα καταφέρει η Ευρώπη να ανακάμψει από αυτή την πανδημία, αλλά από την άποψη των αγορών τουλάχιστον, υπάρχουν κάποιες αχτίδες αισιοδοξίας,

H Ελλάδα, σε αυτό το τελευταίο κύμα, περνά δύσκολες ώρες, με τα νοσοκομεία σε ασφυκτική πίεση και τα περιοριστικά μέτρα να πυροδοτούν βίαιες αντικυβερνητικές διαδηλώσεις. Παρ’όλ’αυτά όμως, οι διεθνείς επενδυτές βλέπουν εξαιρετικά θετικά τη χώρα που χτυπήθηκε βαριά από την κρίση της ευρωζώνης πριν από μια δεκαετία.

Χθες, η Αθήνα κατάφερε να ολοκληρώσει επιτυχώς την έκδοση του 30ετούς ομολόγου – μια τεράστια επιτυχία στη διαδικασία επιστροφής της στις αγορές. Τίποτα δεν μαρτυρά καλύτερα την πλήρη πρόσβαση στις αγορές από την έκδοση μακροχρόνιου χρέους. Με βιβλίο προσφορών δεκαπλάσιων από το ύψος της έκδοσης (2,5 δισ. ευρώ), υπάρχει ευρεία ζήτηση γι’ αυτό που συνεχίζει να αποτελεί το ομόλογο της ευρωζώνης με την υψηλότερη απόδοση – ακόμα κι αν η απόδοση κάτω του 2% στο 30ετές απέχει πολύ από αυτό που είχε να προσφέρει η Ελλάδα στους επενδυτές στο παρελθόν.

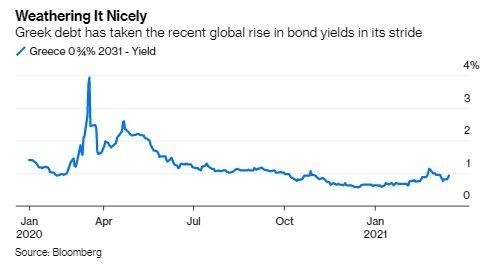

Το πρόσφατο άλμα στις αποδόσεις των ομολόγων διεθνώς, που πυροδοτήθηκε από τους αμερικανικούς τίτλους, ήχησε καμπανάκι συναγερμού στην ΕΚΤ και στους πολιτικούς ηγέτες, που θέλουν να διατηρήσουν τα κόστη δανεισμού χαμηλά όσο η Ευρώπη προσπαθεί να βγει από την πανδημία. Η ελληνική επιτυχία έρχεται να καθησυχάσει αυτούς τους φόβους.

Βοηθά το γεγονός ότι η Ελλάδα είναι τώρα επιλέξιμη και για το πρόγραμμα της πανδημίας για αγορά ομολόγων από την ΕΚΤ και για το πρόγραμμα επαναγοράς. Αυτό αυξάνει τη ρευστότητα και ενισχύει τη ζήτηση. Η ΕΚΤ μπορεί να καταλήξει να αγοράσει στη δευτερογενή αγορά το 50% της έκδοσης του 30ετούς.

Παράλληλα, υπάρχουν ενδείξεις ότι η τραπεζική αγορά της Ελλάδας βγαίνει σιγά – σιγά από την εντατική, αφού πρώτα διασώθηκε από τον ESM. Η Τράπεζα Πειραιώς ανακοίνωσε αξιοπρεπή αποτελέσματα την Τρίτη και ετοιμάζεται να πουλήσει μετοχές αξίας έως 1 δισ. ευρώ τον επόμενο μήνα στο πλαίσιο της κεφαλαιακής αύξησης ύψους 2,6 δισ. ευρώ. Αυτό περιλαμβάνει μια συνθετική τιτλοποίηση εξυπηρετούμενων δανείων μικρών, μεσαίων και μεγάλων επιχειρήσεων – την πρώτη που κάνει ελληνική τράπεζα.

Όπως σημειώνει το Bloomberg, θετικά μηνύματα έρχονται και από εκδόσεις που έγιναν σε άλλες χώρες της ΕΕ, όπως πχ. στη Λετονία που εξέδωσε 10ετές με μηδενικό κουπόνι και στη Γαλλία που άντλησε με ευκολία 7 δισ. ευρώ από την έκδοση πράσινου ομολόγου διάρκειας 23 ετών.

Το Bloomberg καταλήγει ότι τον Ιούνιο η Κομισιόν αναμένεται να αρχίσει την έκδοση χρέους για το Ταμείο Ανάκαμψης ύψους 750 δισ. ευρώ, σύμφωνα με αναλυτές της Bank of America. Οι επενδυτές θα θέλουν να δουν ότι αυτά τα χρήματα θα χρησιμοποιηθούν όσο το δυνατόν πιο σύντομα για την αναβίωση των οικονομιών της ευρωζώνης.

Διαβάστε ακόμη:

Eλλάκτωρ: Πιεστικά τα προβλήματα ρευστότητας, αναγκαία η αύξηση κεφαλαίου

Ο ΟΤΕ αλλάζει: Το πλάνο για να εξελιχθεί σε digital services provider

Λάρα Μπαράζι Γερουλάνου: Μια κυρία στα… βαθιά των ιχθυοκαλλιεργειών