Μια ρηξικέλευθη «λύση» για την τόνωση της ρευστότητας στις αγορές των κρατικών ομολόγων καταθέτει η PIMCO, η οποία προτείνει οι επενδυτές να προχωρούν σε απευθείας συναλλαγές, υπό το σχήμα του all-to-all, αποφεύγοντας τον ενδιάμεσο «σκόπελο» των τραπεζών.

«Θα θέλαμε η αγορά των κρατικών ομολόγων, αξίας 23,7 τρισ. δολαρίων, να είναι “ανοιχτή” προς όλους. Θα θέλαμε μια πλατφόρμα, όπου asset managers, διαπραγματευτές και μη τραπεζικοί πάροχοι ρευστότητας θα προχωρήσουν σε συναλλαγές, έχοντας ισότιμη πρόσβαση στην πληροφορία» αναφέρουν χαρακτηριστικά οι αναλυτές Libby Cantrill, Tim Crowley, Jerry Woytash, Jerome Schneider και Rick Chan.

«Κατά κύριο λόγο, αυτή τη στιγμή η ρευστότητα στα κρατικά ομόλογα παραμένει διαμεσολαβημένη (από τις τράπεζες), κάτι που καθιστά την αγορά πιο εύθραυστη, λιγότερο ευέλικτη και περισσότερο ευάλωτη στα σοκ» σπεύδουν να προσθέσουν οι αναλυτές ενός από τα μεγαλύτερα fund ομολόγων στον κόσμο.

Σ’ αυτό το πλαίσιο, καλούν το υπουργείο Οικονομικών των ΗΠΑ αλλά και τους υπόλοιπους εποπτικούς και ρυθμιστικούς φορείς να δημιουργήσουν εναλλακτικά κανάλια, τα οποία θα επιτρέπουν στους traders να βρίσκουν αγοραστές και πωλητές, κάθε φορά που οι primary dealers (βασικοί διαπραγματευτές), οι οποίοι συνήθως διαχειρίζονται μεγάλες εντολές, δηλώνουν αδυναμία να το πράξουν.

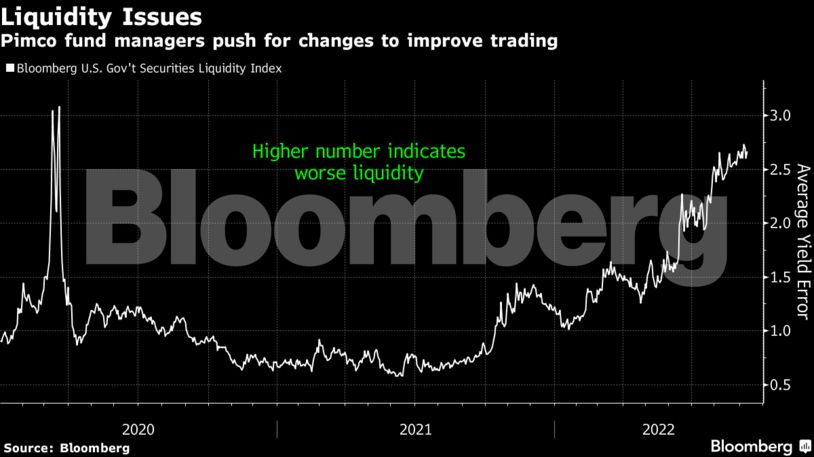

Με τις συνθήκες ρευστότητας να έχουν επιδεινωθεί αισθητά, λόγω του ιστορικού sell off, η PIMCO θεωρεί ότι η μεγαλύτερη αγορά ομολόγων, δηλαδή αυτή των ΗΠΑ, παραμένει ευάλωτη στις προκλήσεις, όπως ακριβώς συνέβαινε και στις «σκοτεινές» ημέρες του 2020.

Έτσι, ζητούν να ενισχυθεί ο ρόλος των μη τραπεζών, σε μια κίνηση η οποία θα μπορούσε να μειώσει την απόλυτη κυριαρχία των μεγάλων διαπραγματευτών. Ανάμεσα στις «επιθυμίες» της PIMCO ξεχωρίζουν και τα εξής:

- Η χαλάρωση των τραπεζικών κανονισμών για τη βελτίωση της ικανότητας διαπραγμάτευσης στην αγορά των βασικών διαπραγματευτών

- Η διεύρυνση της πρόσβασης σε εργαλεία υποστήριξης της Federal Reserve, συμπεριλαμβανομένου του πάγιου αποθετηρίου σε repo και του προγράμματος αγοράς ομολόγων.

Φυσικά, όλες αυτές οι προτάσεις θα έδιναν περισσότερη δύναμη σε διάφορους διαχειριστές περιουσιακών στοιχείων, όπως η PIMCO, ενώ θα υπονόμευε τις τράπεζες, οι οποίες διατηρούν υπό έλεγχο την αγορά των βασικών διαπραγματευτών. Γι’ αυτόν ακριβώς λόγο, όλα τα παραπάνω φαίνεται ότι θα βρουν πιο εύκολα «πρόσφορο έδαφος» στην αγορά των εταιρικών ομολόγων.

Σε κάθε περίπτωση, με την αμερικανική αγορά χρέους να εκτοξεύεται κατά 7 τρισ. δολάρια από τα τέλη του 2019 έως σήμερα, οι εταιρείες της Wall Street πιστεύουν ότι το μέγεθος της αγοράς έχει ήδη ξεπεράσει τις ικανότητες των διαπραγματευτών. Κι αυτό, με τη σειρά του, δημιουργεί μια σειρά στρεβλώσεων.

Διαβάστε επίσης

Δημήτρης Ιτούδης: Από τις αγροτικές καλλιέργειες, στα «χρυσά» συμβόλαια Ρώσων και Τούρκων

Ένα «βασιλικό» project άνω των 25 εκατ. ευρώ στην Κύθνο (pics)