Την «ανηφόρα» έχουν πάρει οι αποδόσεις των κρατικών ομολόγων, καθώς –παρά το πρόσφατο ράλι στις αγορές μετοχών– το κόστος δανεισμού των χωρών της Ευρώπης παραμένει σε επίπεδα, τα οποία έχουν να καταγραφούν από την κρίση χρέους του 2012.

Άλλωστε, η αβεβαιότητα γύρω από τις διεθνείς προκλήσεις παραμένει επί τάπητος, με αποτέλεσμα οι αναλυτές να χαρακτηρίζονται από έντονη επιφυλακτικότητα και διστακτικότητα. Και οι λόγοι είναι γνωστοί.

Ο ιστορικά υψηλός πληθωρισμός σε Ευρώπη και ΗΠΑ, σε συνδυασμό με τη σφιχτή νομισματική πολιτική (διαδοχικές αυξήσεις επιτοκίων) των ΕΚΤ και Federal Reserve, ενισχύουν σταθερά τις ανησυχίες για τον κίνδυνο μιας παγκόσμιας ύφεσης.

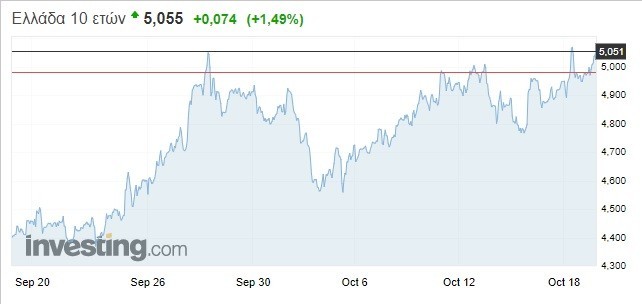

Όλα αυτά, εύλογα, αποτυπώνονται στις αγορές των κρατικών ομολόγων, οι οποίες εξακολουθούν να βρίσκονται σε δύσκολη θέση. Δεν είναι τυχαίο ότι η απόδοση του 10ετούς ομολόγου της Ελλάδας κυμαίνεται σταθερά άνω του ψυχολογικού ορίου του 5%, το υψηλότερο επίπεδο από το 2017. Τα spreads (απόκλιση σε σχέση με τη γερμανική απόδοση), δε, σκαρφαλώνουν στις 271 μονάδες βάσης.

Στο ίδιο μήκος κύματος κινείται και το κόστος δανεισμού των υπόλοιπων χωρών της Ευρωζώνης, με το -πάντα ευμετάβλητο- ιταλικό 10ετές να καθορίζεται στο 4,742% (υψηλό 9 ετών). Από εκεί και πέρα, το γερμανικό διαμορφώνεται στο 2,355% (υψηλό 11 ετών), το γαλλικό στο 2,922% (υψηλό 10 ετών) και το ισπανικό στο 3,502% (υψηλό 8 ετών)

Στο Ηνωμένο Βασίλειο, το οποίο ανεβαίνει τον δικό του «Γολγοθά», η απόδοση του 10ετούς ομολόγου αυξάνεται κατά 7 μονάδες βάσης και ανέρχεται στο 4,014%, παραμένοντας σε απόσταση αναπνοής από το υψηλότερο επίπεδο της τελευταίας 14ετίας (4,5%). Όσον αφορά τις ΗΠΑ, παράλληλα, η απόδοση του 10ετούς τίτλου εκτινάσσεται στο 4,065%, ένα επίπεδο το οποίο παραπέμπει στην εποχή της Μεγάλης Ύφεσης του 2008-9.

«Το οικονομικό τοπίο μοιάζει αναξιόπιστο. Δεν ξέρουμε αν έχουμε φθάσει στην κορύφωση του πληθωρισμού και δεν ξέρουμε αν οι αγορές έχουν προεξοφλήσει και νέες αυξήσεις επιτοκίων. Πρόκειται για σημαντικές προκλήσεις, οι οποίες καθιστούν κάθε rebound των αγορών εξαιρετικά αμφίβολο» τόνιζε την Τρίτη ο Κρεγκ Έρλαμ, αναλυτής της Oanda Europe, μιλώντας στο πρακτορείο Bloomberg.

Γι’ αυτόν ακριβώς τον λόγο, εξάλλου, ο Μάρκο Κολάνοβιτς της JP Morgan έσπευσε να απευθύνει έκκληση για μείωση του αριθμού των overweight θέσεων στις μετοχές και των underweight θέσεων στα ομόλογα, επικαλούμενος τα αυξανόμενα ρίσκα από τις πολιτικές των κεντρικών τραπεζών και τις γεωπολιτικές εξελίξεις. «Οι πρόσφατες εξελίξεις σε αυτά τα μέτωπα –συγκεκριμένα η όλο και πιο αυστηρή ρητορική από τις κεντρικές τράπεζες και η κλιμάκωση του πολέμου στην Ουκρανία- αναμένεται να καθυστερήσουν την ανάκαμψη των οικονομιών και των αγορών».

Σύμφωνα με τις εκτιμήσεις του Bloomberg, ο κίνδυνος ύφεσης της αμερικανικής οικονομίας μέσα στο επόμενο 12μηνο ανέρχεται στο… 100%. Δηλαδή, οι αναλυτές του πρακτορείου είναι βέβαιοι ότι κάποια στιγμή μέσα στον επόμενο χρόνο η Νο.1 οικονομία του πλανήτη θα εμφανίσει αρνητικούς ρυθμούς μεταβολής του ΑΕΠ.

Ας μην ξεχνάμε και τις πρόσφατες εκτιμήσεις του Διεθνούς Νομισματικού Ταμείου (ΔΝΤ), το οποίο προβλέπει επιβράδυνση της ανάπτυξης στο 1% για τις ΗΠΑ και στο 0,5% για την Ευρωζώνη το 2023, με τις οικονομίες της Γερμανίας και της Ιταλίας να διολισθαίνουν σε τεχνητή ύφεση.

Διαβάστε επίσης

Dialectica: Από την αγωνία του Grexit το 2015 στο όνειρο του Nasdaq

Δεκάδες πλοία LNG συνωστίζονται σε ευρωπαϊκά λιμάνια και δεν μπορούν να ξεφορτώσουν