Οι χρηματαγορές είναι παγιδευμένες μεταξύ του υψηλού πληθωρισμού και των ανησυχιών για δημιουργία ύφεσης, τη στιγμή που αναμένουν τις επόμενες κινήσεις των κεντρικών τραπεζών. Αυτό, με τη σειρά, του σημαίνει πως οι επενδυτές ενδέχεται να αγνοούν τη μεγαλύτερη απειλή του στασιμοπληθωρισμού.

Η επιβράδυνση της οικονομικής ανάπτυξης συνδυασμένη με τον μονιμοποιημένο πληθωρισμό έχει τη δυνατότητα να βάλει τέλος στις ελπίδες για χαλάρωση της νομισματικής πολιτικής της Fed, κάτι το οποίο αναμένεται να οδηγήσει σε κλυδωνισμούς στις αγορές, δεδομένης της αποσταθεροποίησης του αναπτυξιακού ράλι στις μετοχές και άλλα ριψοκίνδυνα περιουσιακά στοιχεία.

Πρόκειται για ένα φαινόμενο το οποίο ορισμένοι οικονομολόγοι αποκαλούν «light στασιμοπληθωρισμό», σύμφωνα με το Bloomberg, και ο οποίος ταλανίζει το μακροοικονομικό σκηνικό για τους fund managers οι οποίοι ακόμα προσπαθούν να ορθοποδήσουν μετά από ένα δύσκολο 2022.

Τα ιστορικά παραδείγματα του στασιμοπληθωρισμού είναι περιορισμένα, οπότε δεν υπάρχει κάποιο επενδυτικό «εγχειρίδιο» για αυτού του είδους την οικονομία. Πολλοί fund managers προτιμούν ομόλογα υψηλής ποιότητας, χρυσό και εταιρείες με σταθερό ισολογισμό οι οποίοι είναι προστατευμένες ενάντια σε μία οικονομική επιβράδυνση.

Σύμφωνα με την επενδυτή της Schroders Plc., Κέλι Γουντ, «η φετινή αγορά θα χαρακτηριστεί από κάτι σαν τον στασιμοπληθωρισμό μέχρι να υπάρξει κάποιο γεγονός το οποίο θα επιβάλλει τη μείωση των επιτοκίων από τη Fed. Πιστεύουμε πως τα ομόλογα θα αποτελέσουν την καλύτερη επιλογή για το 2023».

Σύμφωνα με το αμερικανικό Bureau of Economic Analysis, το ΑΕΠ της χώρας κατέγραψε ετήσια αύξηση της τάξης του 1,1% μεταξύ του Ιανουαρίου και του Μαρτίου, υποδεικνύοντας επιβράδυνση από το 2,6% του προηγούμενου τριμήνου. Παράλληλα, ο δομικός πληθωρισμός, αυξήθηκε στο 4,9% το α’ τρίμηνο του τρέχοντος έτους.

Οι πληθωριστικές πιέσεις αυτές σημαίνουν πως οι ρυθμιστές θα προχωρήσουν σε περαιτέρω αύξηση των επιτοκίων της κεντρικής τράπεζας παρά τα σημάδια στρες στον τραπεζικό τομέα. Σύμφωνα με το βασικό σενάριο του Bloomberg Economics, η Fed πρόκειται να αναστείλει τη σύσφιξη της νομισματικής της πολιτικής για αρκετούς μήνες μετά από την επόμενη συνεδρίαση της FOMC, αλλά προειδοποιεί πως οι κεντρικοί τραπεζίτες ενδέχεται να αλλάξουν στρατηγική λόγω των μελλοντικών μακροοικονομικών δεδομένων.

Σύμφωνα με την αναλυτή του Bloomberg Economics, Άννα Γουόνγκ, «το στασιμοπληθωριστικό περιβάλλον το οποίο προβλέπω πως θα διαρκέσει μέχρι το τέλος του 2024 θα συμπεριλαμβάνει ανάπτυξη η οποία θα κυμαίνεται μεταξύ του 0%-1% και πληθωρισμό άνω του 3%».

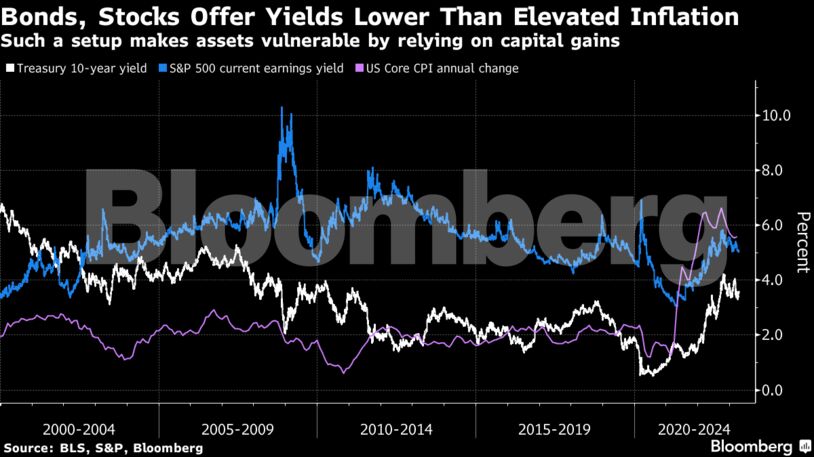

Η καμπύλη των αποδόσεων των ομολόγων παραμένει ανεστραμμένη, προκαλώντας ανησυχίες για δημιουργία ύφεσης. Οι αποδόσεις των 10ετών αμερικανικών ομολόγων βρίσκονται στο 3,5%, 61 μονάδες βάσης υπό το αντίστοιχο ποσοστό των 2ετών ομολόγων. Πολλοί αναλυτές, πια, αναμένουν τη δημιουργία ύφεσης στην αμερικανική οικονομία, δεδομένης της τραπεζικής κρίσης, η οποία ενδέχεται με τη σειρά της να οδηγήσει σε αναστολή της στρατηγικής αύξησης των επιτοκίων της Fed.

Τα hedge funds έχουν αυξήσει τις επενδύσεις τους ενάντια στις αμερικανικές μετοχές, υπογραμμίζοντας πως είναι υπερεκτιμημένες λόγω του πρόσφατου φετινού ράλι.

Πολλοί επενδυτές, παράλληλα, στρέφονται προς τα πολύτιμα μέταλλα ως ασφαλές καταφύγιο κατά του πληθωρισμού. Σύμφωνα με το στέλεχος της First Eagle Investments, Μάθιου ΜακΛέναν, το 15% του επενδυτικού χαρτοφυλακίου του βασίζεται σε εξορυκτικές και σε χρυσό ως προστασία ενάντια του πληθωρισμού και των κλυδωνισμών της ισοτιμίας του δολαρίου λόγω των ανησυχιών για περαιτέρω «συστημικά προβλήματα» στις αγορές.

«Ο χρυσός θα προσφέρει ανθεκτικότητα στα χαρτοφυλάκιά μας», τόνισε ο ΜακΛέναν, προσθέτοντας πως «προσπαθούμε να επενδύσουμε σε μετοχές οι οποίες ελέγχουν σπάνιες, απτές πρώτες ύλες, ή εταιρείες που κατέχουν σημαντικό μερίδιο της αγοράς και οι οποίες θα μπορούν να έχουν αυξημένη ρευστότητα σε περίοδο επιβράδυνσης της οικονομίας».

Ο χρυσός αποτελεί, ιστορικά, εξαιρετική επένδυση σε περιόδους υψηλού πληθωρισμού. Παράλληλα, οι πρώτες ύλες είχαν καταγράψει θετική πορεία σε παρόμοιες περιόδους στασιμοπληθωρισμού του παρελθόντος τις δεκαετίες του ‘70 και του ‘80. Παρ’ όλα αυτά, το Bloomberg υπογραμμίζει πως οι τρέχουσες συνθήκες διαφέρουν πολύ από αυτές των περασμένων δεκαετιών, οπότε οι επενδυτές θα πρέπει να γνωρίζουν πως τα πράγματα μπορεί να μην εξελιχθούν ακριβώς το ίδιο.

Σύμφωνα με το στέλεχος της PineBridge Investments, Μάικλ Κέλι, η αμερικανική οικονομία σύντομα θα αντιμετωπίσει ύφεση. Ο ίδιος επενδύει σε αναδυόμενες οικονομίες όπως η Κίνα, τονίζοντας πως «εάν η Fed θέλει να αντιμετωπίσει τον πληθωρισμό, θα πρέπει να προχωρήσει σε αύξηση των επιτοκίων και μετά σταθεροποίησή τους παρά την επιβράδυνση της ανάπτυξης».

Οι Ιάπωνες επενδυτές, από την πλευρά τους, οι οποίοι είναι ορισμένοι από τους μεγαλύτερους επενδυτές σε αμερικανικά ομόλογα δημοσίου, είχαν αρχίσει να αγοράζουν αμερικανικό χρέος μετά από τις περσινές αποεπενδύσεις. Το στέλεχος της Mitsubishi UFJ Kokusai Asset Management Co, Κιγιόσι Ισιγκάνε, είχε μεταβάλει την τοποθέτησή του από underweight σε neutral, όταν ήταν πια ξεκάθαρο πως ο πληθωρισμός είχε επιτύχει το ζενίθ του στις ΗΠΑ.

«Περιμένω νέες ευκαιρίες οι οποίες θα με αλλάξουν σε overweight όσον αφορά τα αμερικανικά ομόλογα δημοσίου. Οι ευκαιρίες αυτές ενδέχεται να παρουσιαστούν όταν υπάρξουν νέες ενδείξεις για πιθανή δημιουργία ύφεσης στις ΗΠΑ. Ακόμη κι αν η Fed τελειώσει τον κύκλο σύσφιξης της νομισματικής της πολιτικής, είναι πιθανό πως θα κρατήσει τα επιτόκια υψηλά, χωρίς να προβεί σε μείωσή τους μέχρι τα τέλη του έτους».

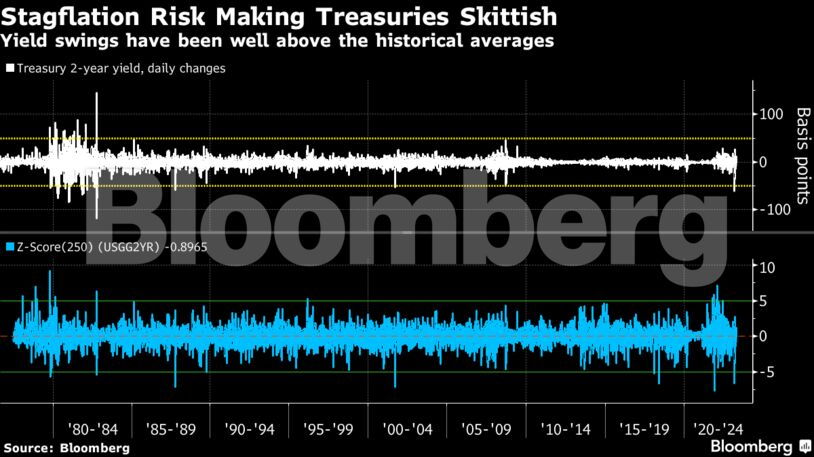

Παρ’ όλα αυτά, οι ανησυχίες για τη δημιουργία μίας περιόδου στασιμοπληθωρισμού ενδέχεται να προκαλούν μεταβλητότητα στην αμερικανική αγορά ομολόγων. Αν και οι ενδείξεις για μελλοντική μεταβλητότητα έχουν περιοριστεί μετά από τον ταραχώδη Μάρτιο, οι περισσότεροι αναλυτές εκτιμούν πως η τρέχουσα νηνεμία αποτελεί μόνο το «μάτι του κυκλώνα».

«Ο στασιμοπληθωρισμός συνεχίζει και απειλεί την οικονομία», τόνισε το πρώην στέλεχος της Millenium Partners LP, Μπρους Λίγκελ, ο οποίος έχει εμπειρία τεσσάρων δεκαετιών στις αγορές. Ο Λίγκελ προτείνει επενδύσεις σε βραχυπρόθεσμα ομόλογα όπως το αμερικανικό 2ετές, ενώ υποστηρίζει πως συγκεκριμένες μετοχές εταιρειών με καλή κερδοφορία και υγιείς ισολογισμούς θα παραμείνουν ανθεκτικές κατά τη διάρκεια της τρέχουσας, αυτής, περιόδου.

«Αναμένουμε αυξημένα επιτόκια και αυξημένο πληθωρισμό για τα επόμενα τρία με πέντε χρόνια», τόνισε ο Λίγκελ, προσθέτοντας πως «η ανάπτυξη του παρελθόντος βασιζόταν στα χαμηλά επιτόκια και τη μόχλευση. Τώρα που αυτοί οι παράγοντες δεν υφίστανται πλέον, η αγορά θα αντιμετωπίσει πολλαπλά εμπόδια».