Οι επενδυτές σπεύδουν να αγοράσουν ομόλογα υψηλής απόδοσης στην Ευρώπη, σε μια εποχή που ο αριθμός των εκδοτών που δεν μπορούν να πληρώσουν το χρέος τους έχει φτάσει στο υψηλότερο επίπεδο από το 2010.

Το 12μηνο ονομαστικό ποσοστό αθέτησης πληρωμών θα μπορούσε να ανέλθει στο 2% έως το τέλος του έτους, σε σύγκριση με ποσοστό 0,6% πριν από ένα χρόνο, σύμφωνα με αναλυτές της JPMorgan Chase & Co. Εν τω μεταξύ, τα κεφάλαια υψηλής απόδοσης με ευρωπαϊκή εστίαση έχουν προσελκύσει εισροές για πέντε συνεχείς εβδομάδες συνολικού ύψους 2,7 δισ. ευρώ, σύμφωνα με τα στοιχεία της τράπεζας.

«Η αναζήτηση αποδόσεων θα συνεχιστεί και η υψηλή απόδοση θα αποτελέσει το νέο στόχο για τους αγοραστές επενδυτικού βαθμού», δήλωσε ο Andrew Wilmont, ανώτερος διευθυντής επενδύσεων στην Pictet Asset Management SA στη Γενεύη, η οποία διαχειρίζεται περιουσιακά στοιχεία 165 δισεκατομμυρίων ευρώ. «Οι επενδυτές παραμονεύουν για καλύτερες αποδόσεις, εν μέσω αυξανόμενων αρνητικών αποδόσεων στην αγορά».

Όμως, το τωρινό ράλι στις αγορές σταθερού εισοδήματος, που τροφοδοτείται από την εικασία ότι η Ευρωπαϊκή Κεντρική Τράπεζα προετοιμάζει έναν άλλο κύκλο κινήτρων, μπορεί να κρύβει έναν βασικό κίνδυνο στην αγορά υψηλών αποδόσεων: την ευθραυστότητα των εταιρικών ισολογισμών.

Μέσα στο κυνήγι της απόδοσης, ορισμένοι διαχειριστές χαρτοφυλακίων αποφεύγουν τις πιο επικίνδυνες κατηγορίες ομολόγων υψηλής απόδοσης, ωστόσο, λόγω ανησυχιών για ιδιοσυγκρασιακούς κινδύνους, αποτιμήσεις και ρευστότητα.

«Οι επενδυτές πρέπει να διατηρήσουν τους ίδιους τίτλους και με τα ποσοστά αθέτησης να αυξάνονται, προσπαθούν να αποφύγουν μια ‘έκρηξη’», δήλωσε ο Azhar Hussain, επικεφαλής οικονομικών στη Royal London Asset Management, ο οποίος διαχειρίζεται περιουσιακά στοιχεία 4,7 δισ. λιρών.

Το ποσοστό των spreads στο δείκτη iTraxx Crossover της Markit βρίσκεται σε ιστορικό ρεκόρ, υποδεικνύοντας την τρέχουσα ποικιλομορφία των κινδύνων στους τίτλους υψηλών αποδόσεων και τον τρόπο με τον οποίο η επιλογή είναι κρίσιμη για την απόδοση ενός χαρτοφυλακίου, γράφει ο αναλυτής του Bloomberg Intelligence, Mahesh Bhimalingam.

Υπάρχει μια «τεράστια διακλάδωση στην αγορά αυτή τη στιγμή» με τους επενδυτές να αγοράζουν ομόλογα BB- και καλής ποιότητας B- τίτλους και «να μην τολμούν να αγγίξουν τους κατώτερης ποιότητας B- και CCC- τίτλους», δήλωσε ο Hussain της Royal London.

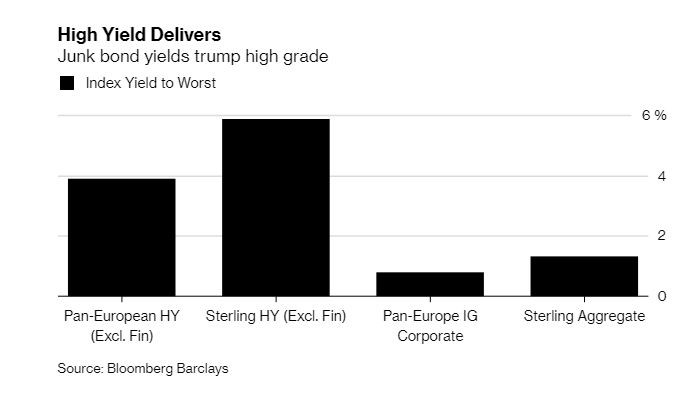

Μια δεκαετία ήπιων νομισματικών πολιτικών έχει ωθήσει τους επενδυτές ομολόγων προς πιο επικίνδυνα περιουσιακά στοιχεία, που αποδίδουν αρκετά ώστε να αντισταθμίζουν τις υποχρεώσεις τους. Και με τις ενδείξεις ότι θα υπάρξουν περισσότερα νομισματικά κίνητρα, οι επενδυτές προβλέπουν ότι είναι μόνο θέμα χρόνου πριν η προσοχή στραφεί αποκλειστικά στις υψηλότερες αποδόσεις.

«Τώρα αναμένουμε από τους επενδυτές να αρχίσουν να αναζητούν την καμπύλη υψηλότερων αποδόσεων», δήλωσε ο Mark Benbow, διαχειριστής χαρτοφυλακίου στην Kames Capital Plc. «Πιστεύαμε ότι ήμασταν στο τέλος του κύκλου αυτού, αλλά ο Draghi (σ.σ πρόεδρος της ΕΚΤ) μας κρατάει στον χορό», πρόσθεσε.

Ο ίδιος ανέφερε ότι έχει αρχίσει να αγοράζει τίτλους με αξιολόγηση CCC – οι οποία είναι επτά επίπεδα κάτω από την επενδυτική βαθμίδα – σε προσπάθεια αύξησης των κερδών του.