Το δολάριο έχει αψηφήσει τις προβλέψεις για μία παρατεταμενη πτώση, αλλά οι μεγαλύτεροι επενδυτές, πια, πιστεύουν πως η ισοτιμία του πρόκειται σύντομα να καταγράψει μείωση.

Το δολάριο αποδυναμώνεται τη στιγμή που τα επιτόκια της Fed πλησιάζουν το ανώτατο όριό τους και η επιθετική στρατηγική της κεντρικής τράπεζας έχει αρχίσει να πλήττει τη μεγαλύτερη οικονομία του κόσμου.

Αυτό, σύμφωνα με τους αναλυτές των AllianceBernstein και UBS Asset Management, θα θέσει τα θεμέλια για την ανάπτυξη των ισοτιμιών νομισμάτων όπως το γεν, το δολάριο Νέας Ζηλανδίας και άλλα νομίσματα αναδυόμενων οικονομιών όπως το βραζιλιάνικο ρεάλ και το κολομβιανό πέσο.

H ανθεκτικότητα του δολαρίου έχει μπερδέψει όσους πίστευαν πως το νόμισμα θα κατέγραψε μία πολυετή μείωση μετά από την ανάπτυξη του 2022. Παρ’ όλα αυτά, σύμφωνα με το Bloomberg, ενδέχεται να αποδειχθούν σωστοί τη στιγμή που ο μειωμένος πληθωρισμός ενδέχεται να ωθήσει σε τέλος της στρατηγικής νομισματικής σύσφιξης της Fed τους ερχόμενους μήνες.

«Σε γενικό βαθμό θα μπορούσαμε να υποθέσουμε πως το αμερικανικό δολάριο έχει φτάσει το ζενίθ του, ενώ άλλα νομίσματα θα μπορούσαν να καταγράψουν καλύτερη πορεία το β’ εξάμηνο του 2023 και το 2024», ανέφερε το στέλεχος της AllianceBernstein, Μπραντ Γκίμπσον, προσθέτοντας πως «αυτό θα οφείλεται στην επιβράδυνση της αμερικανικής οικονομίας και τη χαλάρωση της στρατηγικής της Fed».

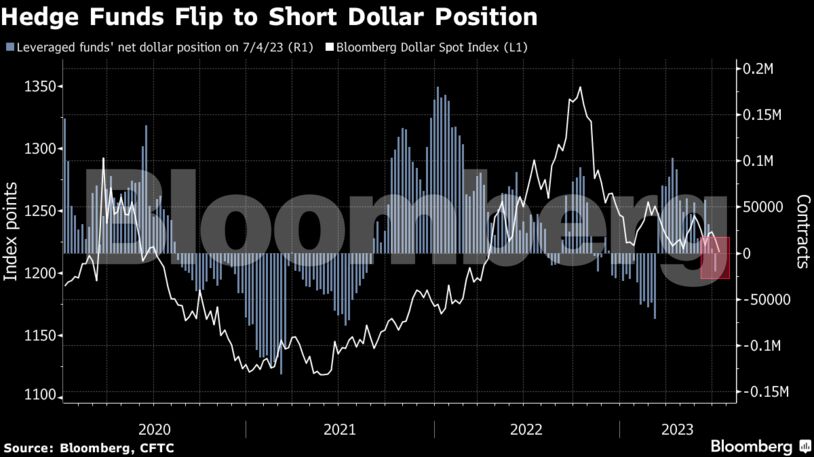

Η αντίδραση στα χαμηλότερα αμερικανικά πληθωριστικά δεδομένα φαίνεται πως δικαιολογεί τις απαισιόδοξες εκτιμήσεις όσον αφορά την πορεία της ισοτιμίας του δολαρίου. Ο δείκτης Bloomberg Dollar Spot Index μειώθηκε σε 15μηνο χαμηλό, έχοντας καταγράψει μείωση της τάξης του 11% από το υψηλό Σεπτεμβρίου.

Τα hedge funds προετοιμάζονται για την αποδυνάμωση του δολαρίου αυτή, έχοντας μετατραπεί σε net sellers του greeback για πρώτη φορά από τον περασμένο Μάρτιο, σύμφωνα με επίσημα δεδομένα της Commodity Futures Trading Commission.

Δεδομένης της κατάστασης αυτής, οι επενδυτές προσπαθούν να προβλέψουν ποια νομίσματα θα βγουν κερδισμένα από την μείωση της ισοτιμίας του δολαρίου. Κύριος νικητής θεωρείται το γεν, ιδιαίτερα εάν κανείς αναλογιστεί πως η κεντρική τράπεζα της χώρας ενδέχεται να αλλάξει τη νομισματική της πολιτική τους ερχόμενους μήνες.

Σύμφωνα με τον chief investment officer της M&G Investments η οποία διαχειρίζεται κεφάλαια ύψους $366 δισ, Τζιμ Λίβις, η εταιρεία σορτάρει το δολάριο: «Υπάρχουν πολλές ευκαιρίες στην αγορά αυτή τη στιγμή. Πολλά από τα νομίσματα των αναδυόμενων οικονομιών φαίνονται πολύ φθηνά».

Κάθε νόμισμα των κρατών-μελών του γκρουπ των G10 έχει ενισχυθεί έναντι του δολαρίου τον τελευταίο μήνα. Η ισοτιμία του γεν έχει καταγράψει ανάπτυξη της τάξης του 4%, ενώ το ελβετικό φράγκο κυμαίνεται σε υψηλό από το 2015. Το ευρώ και η στερλίνα έχουν επιτύχει υψηλά ενός και πλέον έτους.

Τα νομίσματα των αναδυόμενων οικονομιών έχουν επίσης καταγράψει ανάπτυξη, με τον αντίστοιχο δείκτη MSCI να έχει αυξηθεί κατά 2% φέτος, μετά από την περσινή μείωση του 4%. Ο δείκτης Bloomberg Dollar Index επέκτεινε τις απώλειές του κατά 0,1% την Πέμπτη.

Για την Σαμάιλα Καν της UBS Asset Management, τα νομίσματα των λατινοαμερικανικών χωρών, συμπεριλαμβανομένων αυτών της Βραζιλίας, του Μεξικό, της Χιλής και της Κολομβίας πρόκειται να καταγράψουν αύξηση. Κάθε ένα από αυτά έχει ενισχυθεί έναντι του δολαρίου φέτος, με το κολομβιανό πέσο να έχει καταγράψει αύξηση της τάξης του 18%.

«Επιλέγουμε τα νομίσματα αυτά για τις αποδόσεις τους», τόνισε η Καν, προσθέτοντας πως «αναμένουμε ένα αποδυναμωμένο δολάριο το β’ εξάμηνο του έτους».

Ο Κρίστιαν Αμπουίντε της Lombard Odier προβλέπει αύξηση της ισοτιμίας του ρεάλ, του ελβετικού φράγκου, του ευρώ και του γεν.

«Το βραζιλιάνο ρεάλ το οποίο βγαίνει κερδισμένο από τη μείωση του πληθωρισμού και τη βελτίωση του ισολογισμού της χώρας αποτελεί μία από τις κυριότερες προτιμήσεις μας», σημείωσε ο Αμπουίντ.

Σύμφωνα με την αναλυτή του Bloomberg Economics, Όντρεϊ Τσάιλντ-Φρίμαν, «εάν πιστεύετε, όπως πιστεύουμε κι εμείς, πως τα επιτόκια της Fed πρόκειται σύντομα να φτάσουν στο ανώτατο υψηλό τους, δεδομένης της πιθανής ομαλής προσγείωσης της αμερικανικής οικονομίας, τότε είναι λογικό να αναμένεται μία ασθενέστερη ισοτιμία του δολαρίου για το β’ εξάμηνο του τρέχοντος έτους».

Αντίθετες απόψεις

Άλλοι αναλυτές, πάντως, δεν είναι τόσο σίγουροι για την μείωση της ισοτιμίας του δολαρίου.

«Δεν έχουμε επωμιστεί αυξημένο ρίσκο σε ό,τι αφορά το ξένο συνάλλαγμα», υπογράμμισε ο επενδυτής της Insight Investment, Μπρένταν Μέρφι, προσθέτοντας πως «έχουμε ακόμα αυξήσεις των επιτοκίων αλλά και μείωση της ανάπτυξης σε παγκόσμιο επίπεδο. Η οικονομία των ΗΠΑ, συγκριτικά, τα πάει καλύτερα από αυτές της Ευρώπης και της Κίνας».

Υπάρχουν και οι εκτιμήσεις ορισμένων για ενίσχυση του δολαρίου. Η Fed ενδέχεται να κρατήσει τα επιτόκιά της υψηλότερα για μεγαλύτερο χρονικό διάστημα εάν ο πληθωρισμός δεν μειωθεί στον στόχο του 2%.

Παράλληλα, το δολάριο αποτελεί «ασφαλές καταφύγιο» σε περίπτωση δημιουργίας ύφεσης, κάτι το οποίο ενδέχεται να προκαλέσει αύξηση του ενδιαφέροντος των επενδυτών και να αυξήσει την ισοτιμία του.

Μέχρι τώρα, όμως, οι περισσότεροι ειδικοί εκτιμούν πως τα καλύτερα πέρασαν για το δολάριο.

«Τα επιτόκια της Fed τα οποία σύντομα πρόκειται να αγγίξουν υψηλό, περιορίζουν τη δυναμική του δολαρίου», ανέφερε ο Ρατζίβ Ντε Μέλο της GAMA Asset Management ο οποίος έχει αρχίσει να επενδύει σε ινδικές ρουπίες και μεξικανικό πέσο. «Η πρώτη φάση της διαφοροποίησης των επενδύσεων εκτός του δολαρίου έχει ήδη ξεκινήσει», συμπλήρωσε.

Διαβάστε ακόμη

Ισχυρό ενδιαφέρον για το Μεγάρο Μποδοσάκη στο Σύνταγμα – Τα ονόματα (pics)

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ