Ήρθε η ώρα να «λιώσουμε» στην ηλιοθεραπεία, καθώς έχουν απομακρυνθεί όλα τα προφανή εμπόδια της ευρωπαϊκής αγοράς ομολόγων σε μια ειρηνική καλοκαιρινή περίοδο.

Είναι η υποτονική Ευρωπαϊκή Κεντρική Τράπεζα έτοιμη να μειώσει τα ποσοστά για μια ακόμα φορά και να ξαναρχίσει την ποσοτική χαλάρωση; Διπλό σημάδι. Πολιτικοί πονοκέφαλοι; Όλοι αφαιρέθηκαν (πριν πείτε “Brexit”, θυμηθείτε ότι η προθεσμία που έθεσε ο πρωθυπουργός Boris Johnson είναι η 31η Οκτωβρίου. Αυτό είναι μόλις λίγοι μήνες).

Η Ελλάδα έχει σήμερα μια κεντροδεξιά κυβέρνηση με κοινοβουλευτική πλειοψηφία, μετά την αποχώρηση του λαϊκίστικου κόμματος του ΣΥΡΙΖΑ από την εξουσία. Η ανταμοιβή είναι η πτώση της απόδοσης του 10ετούς κάτω από την αντίστοιχη ισοτιμία του ομολόγου των Ηνωμένων Πολιτειών. Η στελέχωση των κορυφαίων θέσεων στην ηγεσία της Ευρωπαϊκής Ένωσης ολοκληρώθηκε. Είναι ωραίο να υπάρχει σταθερότητα και στα δύο αυτά σημεία.

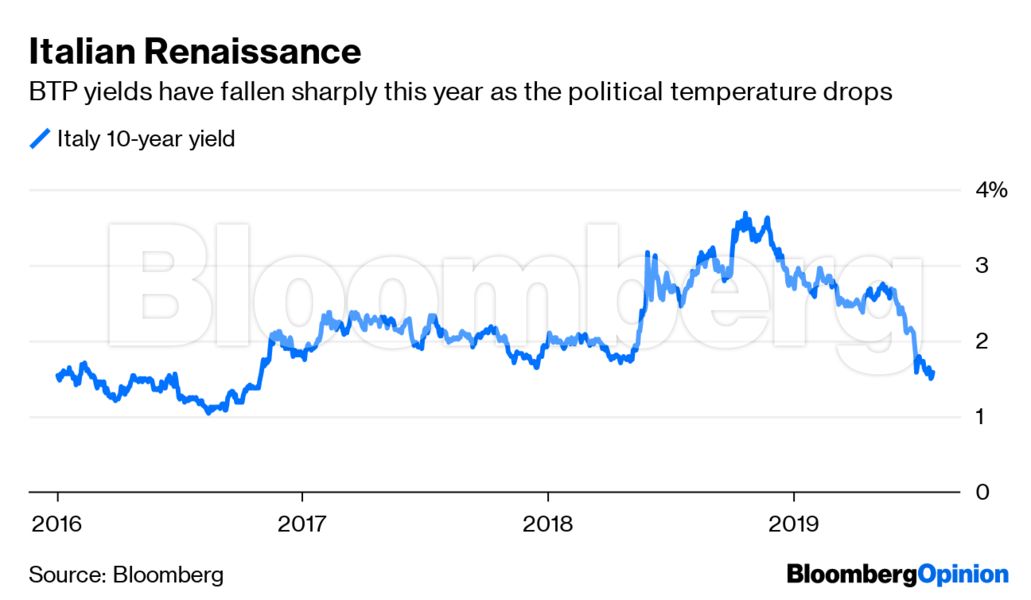

Αυτό που πραγματικά βοηθά είναι ότι η Ιταλία έχει επιλύσει, προς το παρόν, τη δημοσιονομική της διαμάχη με τις Βρυξέλλες. Φυσικά αυτό οφείλεται σε μεγάλο βαθμό στο γεγονός ότι η επικείμενη ύφεση στην Ευρώπη κάνει διαπραγματεύσεις αξίας πάνω από 2 δισεκατομμύρια ευρώ (2,2 δισεκατομμύρια δολάρια) να φαίνονται μάταιες.

Ομοίως, η διαδικασία έγκρισης του προϋπολογισμού για το 2020 δεν πρόκειται να έχει προεκλογικά προβλήματα. Ο αναπληρωτής πρωθυπουργός της Ιταλίας Matteo Salvini βρισκόταν στα πρόθυρα της αποχώρησης από την κυβέρνηση, υποστηρίζοντας ότι οι βασικές πολιτικές του κόμματός του δεν πέτυχαν. Όμως, τώρα που ο εταίρος της συμμαχίας, το Κίνημα των Πέντε Αστέρων είναι έτοιμο να «καταπιεί» τις περιβαλλοντικές του αντιρρήσεις για τη δημιουργία σιδηροδρομικής σύνδεσης με τη Γαλλία, κάτι που ήθελε από καιρό ο Salvini, η εταιρική σχέση φαίνεται ότι θα διαρκέσει λίγο ακόμα.

Μια εκλογική μάχη στην Ιταλία το καλοκαίρι θα είχε μετατρέψει τις αγορές σε ένα τελείως διαφορετικό παιχνίδι, αν οδηγός της λαϊκής ψήφου ήταν η ολοκληρωτική εξαπάτηση από τη σημερινή λαϊκιστική κυβέρνηση, που ανέλαβε την εξουσία τον Μάιο του 2018. Θα είχε διαταράξει εντελώς τη διαδικασία του προϋπολογισμού, θα είχε ενοχλήσει τις Βρυξέλλες και θα είχε εισαγάγει τόσο μεγάλη μεταβλητότητα στις ιταλικές αποδόσεις, ώστε άλλες αγορές κινδύνου να υποστούν πίεση.

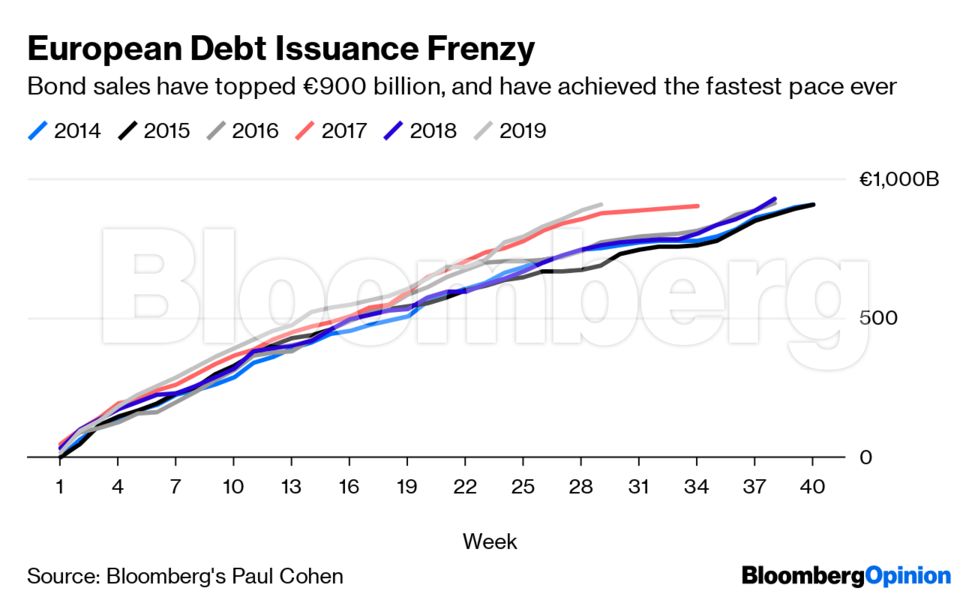

Αντ ‘αυτού, όλα φαίνονται οκ και θεωρητικά έχουμε κάθε λόγο να τοποθετηθούμε περαιτέρω σε ομόλογα που αποδίδουν κάτι. Οτιδήποτε.

Πού είναι λοιπόν οι λογικοί χώροι που έχουν μείνει για να αναζητήσουμε κάποιες αποδόσεις, σε έναν κόσμο όπου ακόμη και κάποια βραχυχρόνια ομόλογα- «σκουπίδια» με αρνητικά επιτόκια έχουν γυρίσει προς τα κάτω; Οι μεγαλύτερες διάρκειες δεν είναι απαραιτήτως η σωστή απάντηση. Αν και τα ομόλογα μεγαλύτερης διάρκειας αποφέρουν περισσότερα, υπάρχει όλο και λιγότερη ανταμοιβή για τον σημαντικά υψηλότερο κίνδυνο.

Η Ιταλία είναι η μόνη μεγάλη αγορά στην Ευρώπη με υψηλή ρευστότητα που προσφέρει τυχόν ευκαιρίες κερδών- η απόδοση των 10ετών ομολόγων είναι γύρω στις 195 μονάδες βάσης περισσότερο από τα αντίστοιχα γερμανικά. Αυτό είναι πολύ περισσότερο από ό, τι προσφέρεται από άλλες ευρωπαϊκές εναλλακτικές λύσεις, όπως η Ισπανία, η οποία έχει τώρα μια διαφορά με τα 10ετή γερμανικά περίπου 74 μονάδες βάσης.