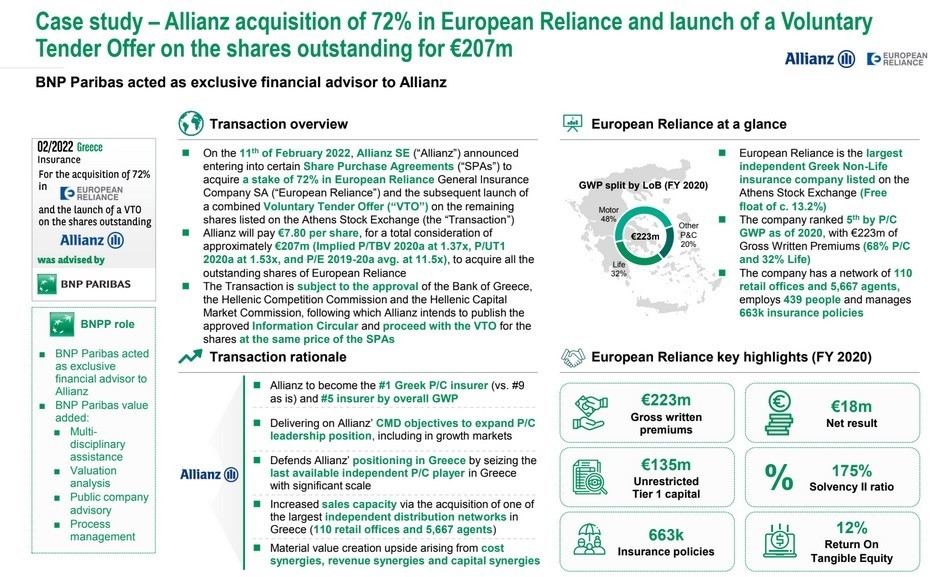

Την 11η Φεβρουαρίου η Allianz SE ανακοίνωσε τη σύναψη Συμβάσεων Αγοραπωλησίας Μετοχών (SPA) για την απόκτηση του 72% της Ευρωπαϊκής Πίστης και την εκκίνηση δημόσιας πρότασης για τις μετοχές της εταιρείας.

Η Allianz θα καταβάλει 7,80 ευρώ ανά μετοχή ή περίπου 207 εκατ. ευρώ μέσω των SPAs και της συνδυασμένης Προαιρετικής Δημόσιας Πρότασης (ΠΔΠ) για την απόκτηση όλων των μετοχών της Ευρωπαϊκής Πίστης

Όταν ληφθούν οι εγκρίσεις από την Τράπεζα της Ελλάδος, την ελληνική Επιτροπή Ανταγωνισμού και την Επιτροπή Κεφαλαιαγοράς, η Allianz θα προχωρήσει στη δημοσίευση εγκεκριμένου Πληροφοριακού Δελτίου καθώς και την ΠΔΠ για τις μετοχές της Ευρωπαϊκής Πίστης στην ίδια τιμή.

Οι μέτοχοι θα μπορέσουν να προσφέρουν τις μετοχές τους εντός της περιόδου αποδοχής της ΠΔΠ.

Σημειωτέον πως η ενιαία εταιρεία που θα προκύψει από την συνένωση της Ευρωπαϊκής Πίστης με την Allianz Hellas, θα βρεθεί στην πρώτη θέση σε ό,τι αφορά τις γενικές ασφαλίσεις, θα αποτελέσει τον πέμπτο σε κατάταξη πάροχο ασφαλιστικών υπηρεσιών στην Ελλάδα με βάση το GWP (Gross Written Premiums) και τον πέμπτο στους κλάδους Ασφάλειας Ζωής και Υγείας.

Αυτό θα δώσει τη δυνατότητα στην εταιρεία να επιδιώξει περαιτέρω ανάπτυξη στην ελληνική αγορά και να επεκταθεί μέσω προσφορών νέων προϊόντων, διαύλων διανομής και πελατολογίου.

Κατόπιν ολοκλήρωσης της συναλλαγής, ο Χρήστος Γεωργακόπουλος, Διευθύνων Σύμβουλος της Ευρωπαϊκής Πίστης θα αναλάβει τη θέση του Διευθύνοντος Συμβούλου στην ενιαία εταιρεία. «Πρόκειται για μια συναρπαστική ευκαιρία για την Allianz, η οποία θα ενισχύσει περαιτέρω τη θέση της στην ελκυστική Ελληνική ασφαλιστική αγορά μαζί με μια εξαίρετη εταιρεία όπως η Ευρωπαϊκή Πίστη», δήλωσε ο Sergio Balbinot, μέλος του Δ.Σ της Allianz SE. «Μετά την χορήγηση όλων των ρυθμιστικών εγκρίσεων, ανυπομονώ να καλωσορίσω τους εργαζόμενους της Ευρωπαϊκής Πίστης στον Όμιλο Allianz. Μαζί, θα κατέχουμε βαθιά γνώση του κλάδου και θα βρισκόμαστε σε θέση επίτευξης των στόχων μας».

To σκεπτικό της εξαγοράς

Το σκεπτικό της εξαγοράς, σύμφωνα με τη BNP Paribas, βασίζεται στα εξής οικονομικά στοιχεία:

Όπως προαναφέραμε, η Allianz θα γίνει η μεγαλύτερη ασφαλιστική σε ό,τι αφορά τις γενικές ασφαλίσεις και 5η σε κατάταξη πάροχος ασφαλιστικών υπηρεσιών της Ελλάδας βάσει των GWP της Ευρωπαϊκής Πίστης (223 εκατ ευρώ).

Παράλληλα ενισχύει την παρουσία της στον ελληνικό κλάδο μέσω της εξαγοράς της τελευταίας ανεξάρτητης εταιρείας ασφαλίσεων της Ελλάδας η οποία έχει, παράλληλα και το μεγαλύτερο ανεξάρτητο δίκτυο διανομής στη χώρα με 110 γραφεία, 439 εργαζομένους και 5.667 ασφαλιστικούς πράκτορες.

Επιπροσθέτως, μέσω της εξαγοράς θα επιτύχει τους στρατηγικούς στόχους του Διοικητικού Συμβουλίου της Allianz SE για επέκταση και επένδυση σε ελκυστικές αγορές με αναπτυξιακή τροχιά όπως αυτή της Ελλάδας.

Τέλος, οι δύο εταιρείες θα συγχωνεύσουν εύκολα την εμπειρία και τα δίκτυά τους αφού δραστηριοποιούνται στον ίδιο χώρο.

Ο ρόλος της BNP Paribas

Η BNPP έδρασε ως αποκλειστική σύμβουλος της Allianz κατά τη διάρκεια των διαπραγματεύσεων. Ορισμένες από τις ενέργειες της BNP Paribas συμπεριέλαβαν ανάλυση οικονομικών στοιχείων, συμβουλές όσον αφορά τις εισηγμένες στο ελληνικό χρηματιστήριο εταιρείες και διαχείριση της όλης διαδικασίας εξαγοράς.

Διαβάστε ακόμα:

Αντόνιο Περκάσι: Η Αταλάντα, ο Ολυμπιακός και οι μεγάλες business στην Ελλάδα (pics)

Μήνυμα Μπάιντεν σε Πούτιν: Η εισβολή στην Ουκρανία θα σήμαινε «άσκοπους θανάτους και καταστροφή»