Tα πλοία τα οποία διέρχονται από την Ερυθρά Θάλασσα δέχονται επιθέσεις από τους Χούθι, ωθώντας τις ναυτιλιακές σε αλλαγή των διαδρομών τους και αύξηση των ναύλων.

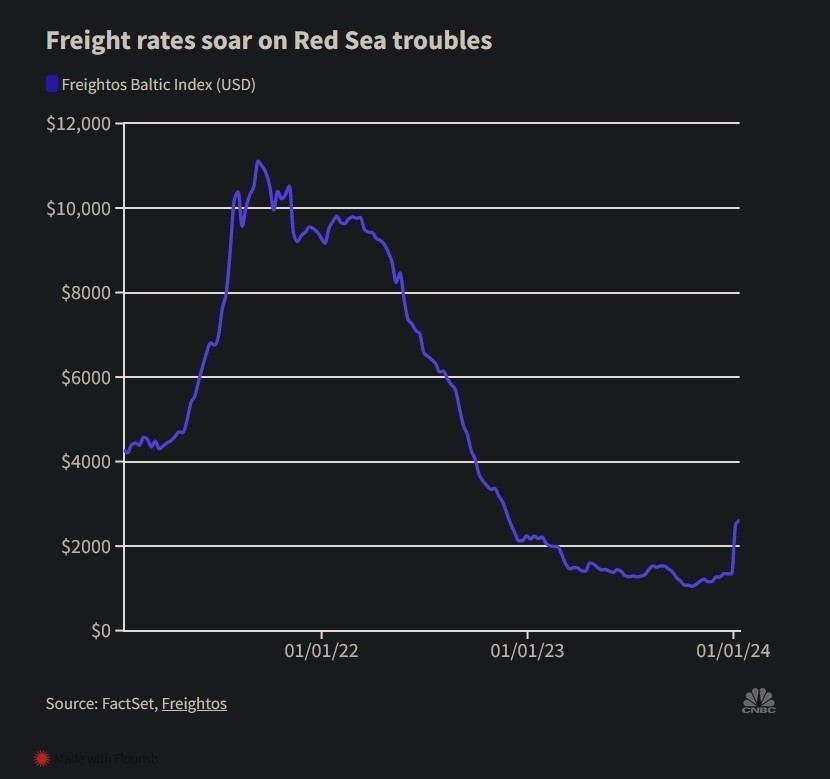

Η πραγματοποίηση μεγαλύτερων παρακάμψεων γύρω από το Ακρωτήριο της Καλής Ελπίδας στη Νότια Αφρική έχει ωθήσει τις τιμές των ναυτιλιακών μεταφορών μέχρι και τα $10.000 ανά εμπορευματοκιβώτιο 40 ποδών, καθώς τα πλοία μεταφοράς εμπορευματοκιβωτίων έχουν εκτρέψει εμπορεύματα συνολικής αξίας άνω των 200 δισ. δολαρίων από την Ερυθρά Θάλασσα.

Ορισμένοι αναλυτές αναμένουν πως οι διαταραχές της αγοράς θα μπορούσαν να αντιστρέψουν οποιαδήποτε απώλειες δημιουργήθηκαν λόγω της περσινής ύφεσης της συγκεκριμένης βιομηχανίας.

Αύξηση της κερδοφορίας

«Όσον αφορά τις υψηλότερες τιμές το 2024, αυτό θα μπορούσε να προσθέσει δισεκατομμύρια στα έσοδα των VOCCs, ακόμα κι αν αυτό διαρκέσει μόνο για άλλες δύο ή τρεις εβδομάδες», δήλωσε στο CNBC o Άλαν Μπάερ της OL USA.

Oι Vessel-Operating Common Carriers (VOCCs) είναι θαλάσσιοι μεταφορείς οι οποίες διαχειρίζονται τα φορτία και τη μεταφορά τους. Ορισμένες γνωστές εταιρείες VOCC είναι οι Maersk, Evergreen και COSCO.

«Εάν τα προβλήματα αυτά συνεχιστούν για τρεις ως έξι μήνες, τα κέρδη θα πλησιάσουν και πάλι τα επίπεδα του 2022, ενώ τα λειτουργικά έξοδα θα είναι χαμηλότερα από τα αντίστοιχα της πανδημικής περιόδου», συμπλήρωσε ο Μπάερ.

Η παγκόσμια ναυτιλία πέρασε ύφεση το 2023, παρασυρόμενη από τα υψηλά αποθέματα και την υποχώρηση των καταναλωτικών δαπανών. Πριν από τις επιθέσεις των Χούθι στην Ερυθρά Θάλασσα, οι παγκόσμιες τιμές των εμπορευματοκιβωτίων είχαν καταγράψει μείωση της τάξης του 50% από το 2022, αντιστρέφοντας οποιαδήποτε ανάπτυξη ακολούθησε την μετα-πανδημική περίοδο.

Οι ναύλοι Ασίας-Ευρώπης κυμαίνονταν κατά μέσο όρο στα $1.550/FEU (κιβώτιο 40 ποδών), ενώ τώρα έχουν υπερδιπλασιαστεί σε πάνω από $3.500/FEU, όπως αναφέρει η Jefferies. «Τον περασμένο Νοέμβριο είχαμε φτάσει τον πάτο. Οι τιμές βρίσκονταν υπερβολικά χαμηλά», δήλωσε ο Πολ Μπρασίερ της ITS Logistics.

Οι ναυτιλιακές είχαν κέρδη $364 δισ. τη διετία 2021-2022, σύμφωνα με στοιχεία της John McCown Container Report, κάτι το οποίο αποτελεί κάτι το εντυπωσιακό εάν κανείς τα συγκρίνει με τις σωρευτικές απώλειες των $8,5 δισ. του κλάδου από του 2016 ως το 2019.

Τα καθαρά έσοδα του κλάδου, παράλληλα, σημείωσαν μείωση της τάξης του 95,6% σε ετήσια βάση, στα $2,6 δισ. το γ’ τρίμηνο του 2023.

Aν και οι πρόσφατες αυξήσεις των ναύλων μπορεί να μην βοηθήσουν τις εταιρίες αυτές να βιώσουν εκ νέου τις ένδοξες, μετα-πανδημικές εποχές τους, θα ενισχύσουν σημαντικά την κερδοφορία τους. Η Jefferies, από την πλευρά της, δήλωσε πως έχει αυξήσει σημαντικά τις εκτιμήσεις όσον αφορά την κερδοφορία του 2024 για ορισμένους ναυτιλιακούς κολοσσούς, λόγω «υψηλότερης δραστηριότητας, μεγαλύτερης χωρητικότητας και αυστηρότερης ισορροπίας προσφοράς και ζήτησης ως αποτέλεσμα της επαναδρομολόγησης των πλοίων εκτός της Ερυθράς Θάλασσας».

Η εταιρεία έχει αυξήσει την πρόβλεψη για τα EBITDA της Μaersk κατά 57% στα $9,3 δισ., της Hapag Lloyd κατά 80% στα $4,3 δισ. και της ZIM κατά 50% στα $900 εκατ.

Ο Μπρασίερ της ITS Logistics σημείωσε πως οι συμβατικές τιμές για τις θαλάσσιες μεταφορές όσο και οι τιμές spot ενδέχεται να αυξηθούν περαιτέρω. Η επερχόμενη κινεζική πρωτοχρονιά θα μπορούσε επίσης να οδηγήσει τις τιμές σε άνοδο ενόψει του κλεισίματος των εταιρειών της χώρας για τις εορτές.

Διφορούμενες απόψεις

Άλλοι αναλυτές, πάντως, υποστηρίζουν πως είναι, ακόμα, πολύ νωρίς για οριστικές προβλέψεις.

Ο αναλυτής της LSEG, Αμρίτ Σινγκ, τόνισε πρόσφατα πως αν και οι υψηλότερες τιμές αναμένεται να ενισχύσουν την κερδοφορία των εταιρειών, αυτό εξαρτάται σε μεγάλο βαθμό από το κατά πόσο θα συνεχιστεί η διαταραχή.

Παράλληλα, όπως σημειώνει το στέλεχος της Fertistream, Νταετζίν Λι, «υπάρχει και το πρόβλημα της υπερπροσφοράς εμπορευματοκιβωτίων», ενώ ο Ραχούλ Καπούρ της S&P Global υποστήριξε πως η ζήτηση για την ναύλωση εξακολουθεί να είναι ήπια, ενώ οι τελευταίες εξελίξεις στην Ερυθρά Θάλασσα βοηθούν τους μεταφορείς στην απορρόφηση μέρους αυτής της πλεονάζουσας χωρητικότητας. «Μπορεί να πρόκειται για μία μεγαλύτερη κρίση σε σχέση με αυτή του Evergiven στη Διώρυγα του Σουέζ, αλλά δεν είναι τόσο άσχημη όσο ο κορωνοϊός», προσέθεσε.

Όπως, όμως, τονίζει ο γενικός διευθυντής λειτουργίας λιμένων και τερματικών σταθμών της DP World του Ντουμπάι, Τίμεν Μέεστερ, «δεν αναμένουμε προς το παρόν πως πρόκειται για πρόβλημα όγκου. Είναι πρόβλημα καθυστέρησης. Υπάρχει μία προσωρινή έλλειψη στη ροή αυτή αλλά θα αναπληρωθεί. Οι καθυστερήσεις θα είναι βραχύβιες».

Προβλήματα

Το μοναδικό ευρωπαϊκό εργοστάσιο της Suzuki Motor Corp. στην Ουγγαρία ανακοίνωσε πρόσφατα πως αναστέλλει την παραγωγή του από τις 15 ως τις 21 Ιανουαρίου λόγω των διαταραχών στην εφοδιαστική αλυσίδα. Η ανακοίνωση αυτή ακολουθεί παρόμοιες των Tesla και Volvo.

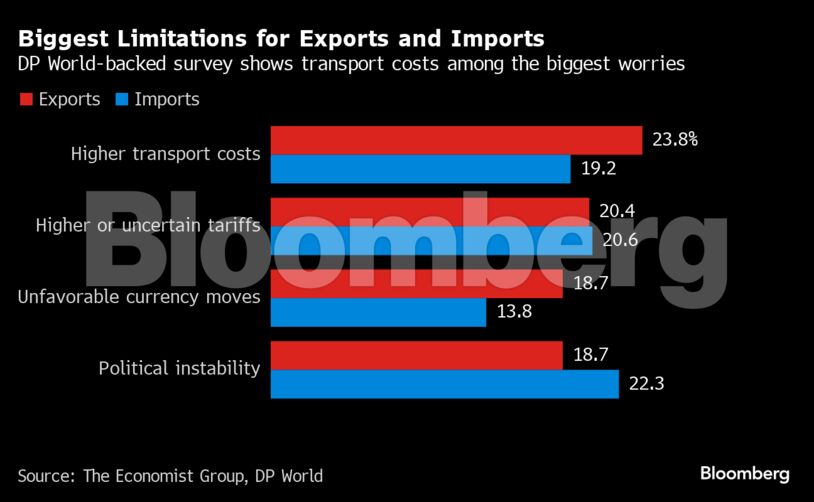

Οι τελευταίες διαταραχές αναδεικνύουν ένα σημαντικό συμπέρασμα πρόσφατης έκθεσης της DP World όσον αφορά τον ρόλο των γεωπολιτικών δυνάμεων στο διεθνές εμπόριο και την ανάγκη διαφοροποίησης και αναβάθμισης των εφοδιαστικών αλυσίδων.

Σε δηλώσεις του στο Bloomberg από το Νταβός στο οποίο βρίσκεται αυτή την εβδομάδα, o Μέεστερ προχώρησε σε διάκριση μεταξύ των εκτεταμένων τρεχόντων προβλημάτων και αυτών της πανδημίας. Δήλωσε πως η διαδρομή η οποία επηρεάζεται περισσότερο από τις εκτροπές των πλοίων είναι αυτή από την Ασία προς την Ευρώπη, αν και ορισμένα φορτία προς τις ΗΠΑ τα οποία διέρχονται επίσης από τη Διώρυγα του Σουέζ θα μπορούσαν να καθυστερήσουν.

Ο θύλακας ο οποίος πλήττεται περισσότερο από τις καθυστερήσεις λόγω του περίπλου της Αφρικής είναι η περιοχή της ανατολικής Μεσογείου, σε λιμάνια όπως αυτά της Ελλάδας και της Τουρκίας. Ο Μέεστερ σημείωσε πως οι όγκοι κατέγραψαν δραματική μείωση τις πρώτες ημέρες των επιθέσεων αλλά έχουν, πια, εξισορροπηθεί μερικώς, καλύπτοντας δύο με τρεις εβδομάδες αποθεμάτων.

Τα τρία σενάρια για το εμπόριο

Παρ’ όλα αυτά, οι εισαγωγείς και εξαγωγείς αντιμετωπίζουν καθυστερήσεις και πρόσθετο κόστος σε μια εποχή που τα έξοδα μεταφοράς και οι γεωπολιτικοί κίνδυνοι βρίσκονται ήδη υψηλά στην λίστα των κινδύνων που απειλούν το παγκόσμιο εμπόριο σύμφωνα με έκθεση της DP World. Η εταιρεία παραθέτει τρία διαφορετικά σενάρια, υποδεικνύοντας τον τρόπο με τον οποίο θα μπορούσε να αλλάξει το εμπόριο ανά την υφήλιο:

Στo πρώτο σενάριο, οι παγκόσμιοι δασμοί αυξάνονται κατά 15% σε όλα τα βιομηχανικά αγαθά. Η Κίνα είναι ο μεγαλύτερος χαμένος σε αυτή την περίπτωση, καταγράφοντας μείωση του ΑΕΠ κατά 4,5%. Οι ΗΠΑ, από την άλλη, θα καταγράψουν μικρή αύξηση του ΑΕΠ κατά 0,16%.

Σύμφωνα με το δεύτερο σενάριο, θα υπάρξει μία διαμάχη υψηλής τεχνολογίας μεταξύ των ΗΠΑ και της Κίνας, όπου το εμπόριο μεταξύ των δύο χωρών για αγαθά όπως μικροτσίπ και ηλεκτρονικά, σταματά. Το ΑΕΠ της Κίνας θα μειωθεί κατά 1,9%, ενώ των ΗΠΑ κατά 0,9%.

Σύμφωνα με το τρίτο και τελευταίο σενάριο, η πλήρης αποσύνδεση μεταξύ των διαφορετικών γεωπολιτικών και οικονομικών μπλοκ θα προκαλέσει σημαντικά οικονομικά προβλήματα. Το κινεζικό ΑΕΠ, σε αυτή την περίπτωση θα μειωθεί κατά 9,1% και των ΗΠΑ κατά 4,1%. Σε παγκόσμιο επίπεδο, η οικονομική παραγωγή θα μειωθεί κατά 4,6%.

Διαβάστε ακόμη

Αλλάζουν όλα στα τεκμήρια διαβίωσης – Έρχεται επανεξέταση και «κούρεμα»

Mikel: Τα… ζόρια στην Ελλάδα και η στροφή στο εξωτερικό

Μία 4χρονη κατέρριψε παγκόσμιο ρεκόρ κατακτώντας το Έβερεστ

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ