Το κόστος, τις επιπτώσεις αλλά και τα οφέλη από το «πάγωμα» των κυμαινόμενων επιτοκίων στα στεγαστικά δάνεια επιχειρεί να προσδιορίσει η Axia Research, σε νέο report, το οποίο έρχεται στον απόηχο της πρόσφατης συνάντησης των εκπροσώπων των συστημικών τραπεζικών ιδρυμάτων με τη φυσική ηγεσία του υπουργείου Οικονομικών.

«Αν και οι λεπτομέρειες ακόμη διευθετούνται, η πιθανή πρόταση θα επιδιώξει την επιβολή ανώτατου ορίου στα επιτόκια των στεγαστικών δανείων, με βάση το μηνιαίο και τριμηνιαίο (1M και 3M) Euribor ή το βασικό επιτόκιο της ΕΚΤ, χρησιμοποιώντας την 31η Μαρτίου 2023 ως ημερομηνία αναφοράς για μια αρχική δωδεκάμηνη περίοδο» αναφέρεται, μεταξύ άλλων, στην επίμαχη έκθεση, η οποία δημοσιεύθηκε την Πέμπτη.

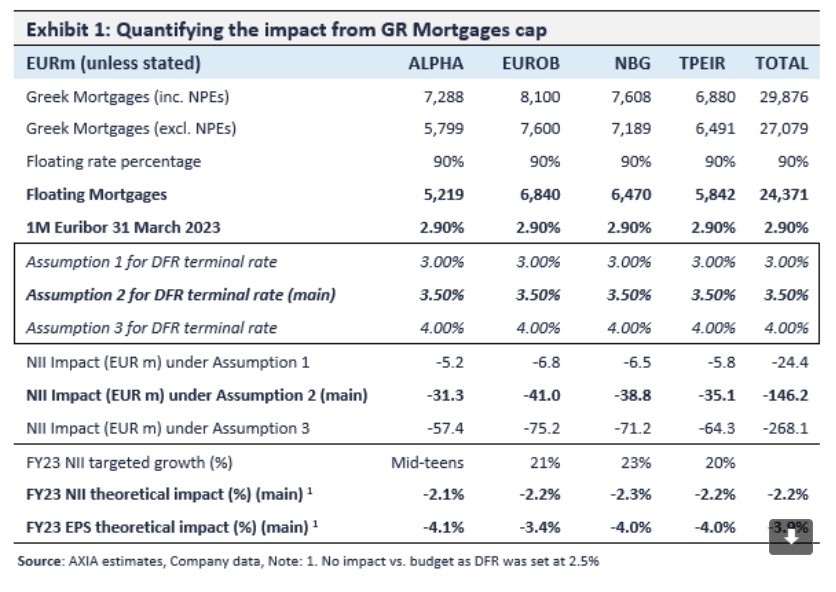

Η Axia, στην ανάλυσή της, υπενθυμίζει ότι η «μερίδα του λέοντος» των στεγαστικών δανείων εντάσσεται στην κατηγορία των κυμαινόμενων, γεγονός που σημαίνει ότι όλα τα υπόλοιπα στεγαστικά δάνεια ανέρχονται σε περίπου 24 δισ. ευρώ, εφόσον εξαιρέσουμε τα μη εξυπηρετούμενα.

Υπάρχουν δύο βασικές παραδοχές, σύμφωνα με την Axia, οι οποίες θα καθορίσουν τα «χαμένα» καθαρά έσοδα από τόκους (NII) για τις τέσσερις συστημικές τράπεζες:

- το μέσο επίπεδο κάλυψης, το οποίο τίθεται σε 2,9%, χρησιμοποιώντας την 31η Μαρτίου 2023 ως σημείο αναφοράς για το 1M Euribor και

- το τελικό επιτόκιο διευκόλυνσης αποδοχής καταθέσεων της ΕΚΤ (DFR), το οποίο τίθεται στο 3,5% (συνυπολογίζοντας ακόμη μία αύξηση κατά 50 μονάδες βάσης σε σχέση με τα τρέχοντα επίπεδα).

Με βάση τα παραπάνω, τα θεωρητικά «χαμένα» NII για το τραπεζικό σύστημα θα μπορούσαν να ανέλθουν σε 146 εκατ. ευρώ (κυμαίνονται από 31 έως 41 εκατ. ευρώ ανά τράπεζα) ή στο 2,2% του προσδοκώμενου NII για το 2023.

«Κατά την άποψή μας, ο αντίκτυπος είναι αμελητέος, αλλά πρέπει επίσης να τονίσουμε ότι το επιπλέον NII δεν είχε προϋπολογιστεί στους στόχους των τραπεζών για το 2023, καθώς και οι τέσσερις τράπεζες υπέθεταν ένα DFR 2,5% (δηλαδή κάτω του ανώτατου ορίου)»

«Ως εκ τούτου, οι στόχοι NII των τραπεζών εξακολουθούν να ισχύουν και οι ελληνικές τράπεζες πιθανότατα θα τους ξεπεράσουν, καθώς τα υπόλοιπα δάνεια, συμπεριλαμβανομένων των επιχειρηματικών, δεν θα έχουν ανώτατο όριο» εξηγεί η Axia.

Αντίθετα, η πρωτοβουλία για «πάγωμα» των επιτοκίων στα κυλιόμενα στεγαστικά δάνεια έχει και ορισμένα οφέλη, καθώς:

- καταδεικνύει την αυξανόμενη κοινωνική ευαισθητοποίηση των τραπεζών

- αμβλύνει τυχόν ανησυχίες σχετικά με την ποιότητα του ενεργητικού των ενυπόθηκων δανείων, μειώνοντας τη μηνιαία επιβάρυνση από το επιτόκιο σε μια περίοδο περιορισμού του διαθέσιμου εισοδήματος.

Τέλος, καταλήγει η Axia, δεδομένου ότι πρόκειται για μια πρωτοβουλία των τραπεζών (και όχι μια κυβερνητική οδηγία), δεν αναμένεται να οδηγήσει σε καμία ρυθμιστική επίπτωση, δηλαδή δεν θα επιδείνωση την ποιότητα των περιουσιακών στοιχείων.

Διαβάστε ακόμη

Φόβος στους επενδυτές και μαζική στροφή στην ασφάλεια: Ροές – ρεκόρ 1,5 τρισ. δολαρίων

Χρήστος Τσόλκας: Προς μερικό… απογαλακτισμό η ΔΕΛΤΑ με εξαγορές και νέα προϊόντα

Φορολογικές δηλώσεις 2023: Πώς να αποφύγετε την παγίδα στα τεκμήρια