Ανεβάζει τον πήχη για τις ελληνικές τράπεζες η Goldman Sachs σε νέο της report με το οποίο δίνει αυξημένες τιμές-στόχους. «Επικαιροποιούμε τις εκτιμήσεις μας για τις ελληνικές τράπεζες για να ενσωματώσουμε τις αναθεωρημένες οδηγίες των εταιρειών και τις τελευταίες τάσεις της αγοράς», τονίζει η επενδυτική τράπεζα.

«Aυξάνουμε τις προβλέψεις μας για τα κέρδη ανά μετοχή της Alpha/ΕΤΕ/Πειραιώς κατά 2% κατά μέσο όρο το οικονομικό έτος 2022 και 4% το οικονομικό έτος 2023 (Διάγραμμα 12). Οι εκτιμήσεις μας για τη Eurobank επικαιροποιήθηκαν ήδη την περασμένη εβδομάδα», εξηγεί η άκρως θετική Goldman Sachs.

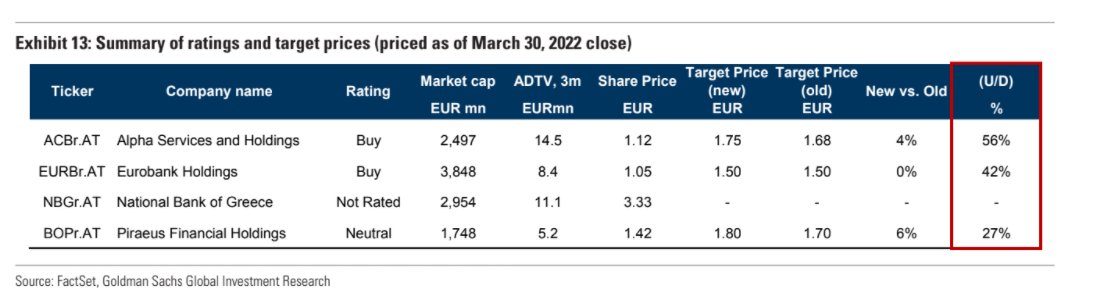

Οι νέες τιμές στόχοι είναι 1,75 ευρώ για την Alpha Bank από 1,68 ευρώ πριν, 1,80 ευρώ για την Πειραιώς από 1,70 ευρώ πριν, για την ΕΤΤΕ εξακολουθεί να έχει περιορισμούς και να μη θέτει στόχους για την τιμής της μετοχής της ΕΤΤΕ και τέλος, για τη Eurobank 1,50 ευρώ. Οι συστάσεις είναι «αγορά» πλην της Πειραιώς που είναι ουδέτερη.

Η λογική πίσω από τις αλλαγές στις εκτιμήσεις είναι παρόμοια για όλες τις τράπεζες και αντανακλά τρία βασικά σημεία:

(1) αύξηση του NII κατά 3% κατά μέσο όρο το οικονομικό έτος 2023-2024, αντανακλώντας κάποιες θετικές επιδράσεις που σχετίζονται με με τις προοπτικές των επιτοκίων πολιτικής που είναι “hawkish” και τη θετική προσαρμογή στα επιτόκια που περιγράφεται από τις ελληνικές τράπεζες, (2) αύξηση του CoR κατά 5 μ.β. κατά μέσο όρο το 2023-2024 (σε γενικές γραμμές) αμετάβλητο, ενσωματώνοντας κάποιες αντιδράσεις από το περιβάλλον υψηλότερων επιτοκίων και (3) ελαφρώς μειωμένα λειτουργικά έξοδα (κατά 1% κατά μέσο όρο στο Π2012-24Ε) αντανακλώντας μια επικαιροποιημένη τις προοπτικές της εταιρείας σχετικά με τις δυνατότητες βελτιστοποίησης του κόστους.

Τέλος, αναμένει τώρα ότι η Eurobank/ΕΤΕ να αρχίσουν να πληρώνουν μέρισμα από τα κέρδη του 2022, η Alpha από τα κέρδη του 2023 και η Πειραιώς από τα κέρδη του 2024, υποθέτοντας έναν δείκτη διανομής 20% (που υποδεικνύεται ως ο αρχικός δείκτης διανομής από την εταιρείες).

Οι τιμές-στόχοι στο δωδεκάμηνο μεταβάλλονται κατά 4%-6% αντανακλώντας την αλλαγή στις εκτιμήσεις. Η Goldman Sachs συνεχίζει να αντλεί τις τιμές-στόχους χρησιμοποιώντας μια κεφαλαιακά προσαρμοσμένη αποτίμηση ROTE/COE. Η GS είναι buy-rated για την Eurobank/Alpha και neutral για την Πειραιώς και όπως σημειώθηκε δεν αξιολογεί την ΕΤΕ.

Οι άμεσοι και έμμεσοι κίνδυνοι που σχετίζονται με τη γεωπολιτική

Συνολικά, όλες οι ελληνικές τράπεζες έχουν επισημάνει την αμελητέα άμεση έκθεση σε περιουσιακά στοιχεία της Ρωσίας/Ουκρανίας/Λευκορωσίας (υποδηλώνοντας μια ασήμαντη επίπτωση στο δείκτη CET1 σε περίπτωση πλήρους απομείωσης). Η τουριστική βιομηχανία στην Ελλάδα έχει μέτρια άμεση οικονομική έκθεση στη Ρωσία/Ουκρανία (αντιπροσωπεύοντας 120 χιλ. επισκέπτες το οικονομικό έτος 21 και 3% των εσόδων σύμφωνα με το ελληνικό Υπουργείο Τουρισμού), αλλά οι τράπεζες σε γενικές γραμμές αναμένουν ότι η χαμένη κίνηση θα αντισταθμιστεί τουλάχιστον εν μέρει από τη χαλάρωση στους περιορισμούς λόγω COVID-19 και τις τουριστικές ροές από άλλες χώρες.

Οι σημαντικότερες αρνητικές επιπτώσεις αναμένεται να σχετίζονται με την εκτίναξη των τιμών του φυσικού αερίου και άλλων πρώτων υλών. Το Υπουργείο Οικονομικών προβλέπει τώρα πληθωρισμό 3%-4% το 2022 (έναντι 1% που είχε προυπολογιστεί αρχικά), και εκτιμά αρνητικό αντίκτυπο στο ΑΕΠ ύψους 600 εκατ. ευρώ (0,3%) για κάθε αύξηση 10 ευρώ ισοτιμίας φυσικού αερίου αύξηση. Ο πρωθυπουργός της Ελλάδας περιέγραψε πρόσφατα ένα σχέδιο έξι σημείων για τη σταθεροποίηση της τιμής του φυσικού αερίου της ΕΕ χονδρικής αγοράς φυσικού αερίου σε επιστολή που απέστειλε στην Επιτροπή της ΕΕ.

Η επιλογή των μετοχών

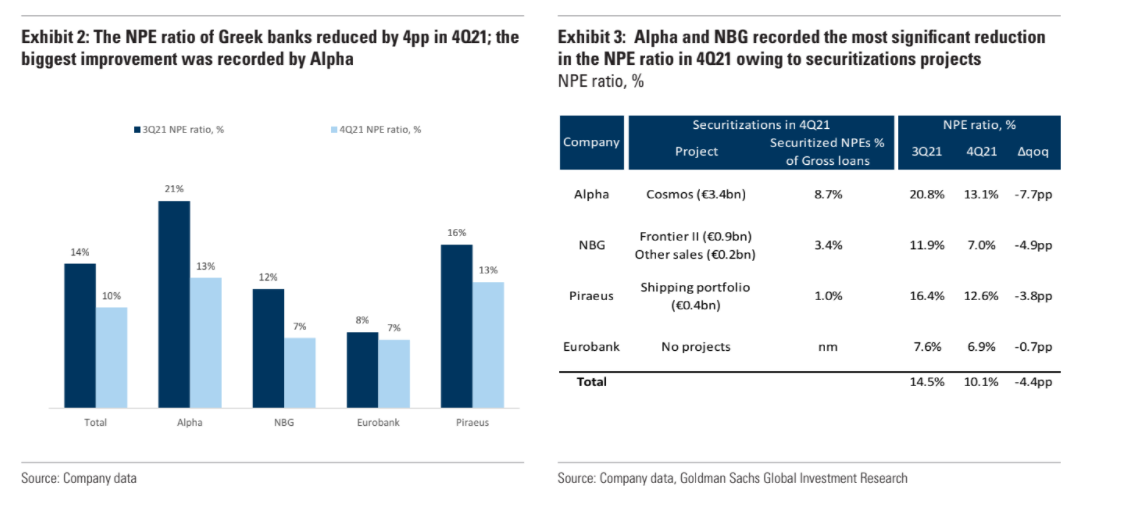

H Goldman Sachs διαφοροποιεί τις επιλογές μεταξύ των τραπεζών με βάση: (1) πιστωτική ποιότητα (πρόοδος στην επίλυση των NPEs), (2) βασικά κεφαλαιακά αποθέματα ασφαλείας και (3) δημιουργία κεφαλαίων (ROTE). Η τράπεζα χρησιμοποιεί την προσέγγιση ROTE/COE προσαρμοσμένη στο κεφάλαιο για να καταγράψει τις διαφορές στα κεφαλαιακά αποθέματα και χρησιμοποιεί το οικονομικό έτος 2023 ως έτος αποτίμησης. Η Eurobank (επαναλαμβάνει σύσταση Buy) διαθέτει μεταξύ των ισχυρότερων σε μετρικούς δείκτες πιστωτικής ποιότητας και βασικά κεφάλαια αποθέματα (δείκτης CET1 2023 14%). Η Alpha Bank (επαναλαμβάνει σύστασηBuy), πιστεύει ότι βρίσκεται σε τροχιά για ισχυρότερη δυναμική στην ανάκαμψη του δείκτη απόδοσης ROTE (από 5% το πέρυσι σε9% το 2023), χάρη στις πρωτοβουλίες βελτιστοποίησης του κόστους και τα υψηλότερα επιτόκια). Τέλος, παραμένει ουδέτερη για την Πειραιώς, καθώς βλέπει το χαμηλότερο περιθώριο ανόδου εντός της κάλυψης των ελληνικών τραπεζών για τη μετοχή (το επόμενο γεγονός που πρέπει να προσέξουν οι επενδυτές είναι η ημέρα στρατηγικής στις 6 Απριλίου 2022). Δεν αξιολογεί την Εθνική Τράπεζα (για το 2023 οι εκτιμήσεις της υποδηλώνουν δείκτη ROTE κοντά στα επίπεδα της ΕΕ και δείκτης NPE που συγκλίνει με τις τράπεζες στην Ευρώπη

Διαβάστε ακόμη

Δημήτρης Σαράντης (Ελληνικά Γαλακτοκομεία): Πώς θα γίνει το comeback της ΑΓΝΟ

Σε πλειστηριασμό οι μεζονέτες του Βωβού στη Νέα Ερυθραία – Ποιο είναι το τίμημα (pic)