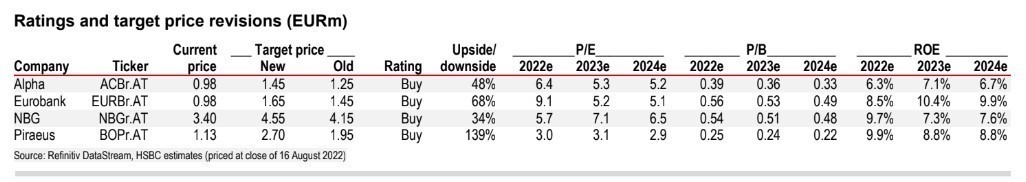

Η HSBC αναβαθμίζει τις εκτιμήσεις της για τα κέρδη και τις τιμές στόχους για τις μετοχές των ελληνικών τραπεζών. Προτείνει για τις μετοχές συστάσεις buy με νέους αυξημένους στόχους τιμής: Alpha Bank 1,45 ευρώ από 1,25 ευρώ, Eurobank 1,65 ευρώ από 1,45 ευρώ πριν, Εθνική Τράπεζα 4,55 ευρώ από 4,15 ευρώ προγενέστερα και Τράπεζα Πειραιώς 2,70 ευρώ από 1,95 ευρώ πριν.

Η προτίμηση της HSBC είναι Eurobank και Τράπεζα Πειραιώς. Τα περιθώρια ανόδου των μετοχών σε σχέση με τις νέες τιμές στόχους είναι αντίστοιχα: Τράπεζα Πειραιώς +139%, Eurobank +68%, Alpha Bank +48% και Εθνική Τράπεζα +34%.

Από άποψη αποτίμησης, η HSBC πιστεύει ότι τα πιο ελπιδοφόρα αποτελέσματα δευτέρου τριμήνου προήλθαν από την Πειραιώς. Η ισχυρή αύξηση των κερδών προ προβλέψεων και η δημιουργία κεφαλαίων το 2022 κάνουν την αποτίμηση εξαιρετικά ελκυστική.

«Βλέπουμε το μεγαλύτερο περιθώριο ανόδου σε σχέση με το consensus των αναλυτών στις Eurobank και Πειραιώς. Η πρώτη παραμένει προτιμώμενη για τον ισχυρό ισολογισμό της και την ανώτερη κερδοφορία. H σχέση κινδύνου/απόδοσης στην μετοχή της Τράπεζας Πειραιώς, με τον δείκτη P/TBV να είναι ο χαμηλότερος στην ΕΕ και η εξυγίανση του ισολογισμού της έχει σχεδόν ολοκληρωθεί. Η HSBC επικαιροποιεί τις προβλέψεις για να αντανακλά τις αισιόδοξες τάσεις των εσόδων και αυξάνουμε τα κέρδη που προβλέπει για τις τράπεζες 2022, 2023 και 2024 κατά 11%, 10%, και 11% κατά μέσο όρο. Ο δείκτης αποδοτικότητας ROTE αυξάνεται κατά 50 μ.β. στο 8,2%.

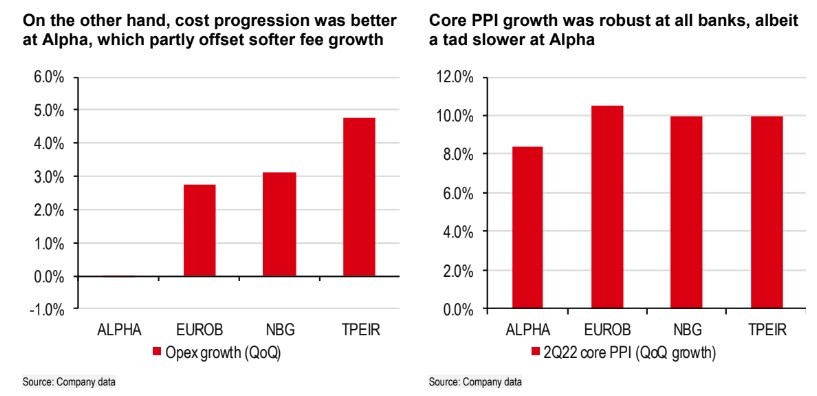

Οι ελληνικές τράπεζες εξέπληξαν με ισχυρότερη αύξηση των δανείων, ταχύτερη αναπροσαρμογή των τίτλων στα βιβλία τους και με τα ισχυρά έσοδα από τις προμήθειες το β’ τρίμηνο. Ο θετικός αντίκτυπος των αυξήσεων των επιτοκίων στις αποδόσεις των δανείων δεν έχει ακόμη αρχίσει να επιδρά. Οι τράπεζες διαχειρίστηκαν καλά το λειτουργικό κόστος και δεν υπήρξαν πρώιμα σημάδια επιδείνωσης της ποιότητας του ενεργητικού.

Η ισχυρή βελτίωση των λειτουργικών επιδόσεων των ελληνικών τραπεζών στο α’ εξάμηνο παρέμεινε υψηλή παρά τους φόβους για ύφεση. Παρότι οι μετοχές έχουν ανακάμψει από τον Ιούλιο στο ταμπλό του ΧΑ, εξακολουθούν να έχουν χάσει 25% τους τελευταίους τρεις μήνες. Οι τράπεζες διαπραγματεύονται με 0,44 φορές σε όρους P/TBV για το 2022, 5 φορές σε όρους P/E το 2023 κατά μέσο όρο και φαίνονται αρκετά ελκυστικές με 8% δείκτη ROTE έναντι 14% κόστος κεφαλαίων.

Τα αποτελέσματα ήταν ισχυρά σε όλες τις τράπεζες. Η Alpha Bank είχε την καλύτερη πιστωτική ανάπτυξη και τον καλύτερο έλεγχο του κόστους. Η αύξηση των δανείων ήταν πιο μικρή για την Εθνική Τράπεζα αλλά ήταν ισχυρή η αύξηση του καθαρού επιτοκιακού εσόδου και των προμηθειών. Η Eurobank ξεχώρισε με το καλύτερο δείκτη κεφαλαίων CET-1 χάρη στα ισχυρά κέρδη από τις συναλλαγές.

Διαβάστε ακόμη

Goldman Sachs: Η ύφεση στις ΗΠΑ θα είναι ήπια – Μεγάλο ερωτηματικό η Ευρώπη (πίνακας)

«Οδηγός επιβίωσης» με την εφορία για κληρονομιά ακινήτου