Οι αυξήσεις στα επιτόκια μπορεί να έχουν φτάσει στο αποκορύφωμά τους στην Ευρώπη, αλλά για τους καταναλωτές, τις επιχειρήσεις και τις κυβερνήσεις που δανείστηκαν τρισεκατομμύρια ευρώ κατά την περίοδο του εξαιρετικά χαμηλού κόστους δανεισμού, έρχονται δύσκολες ημέρες.

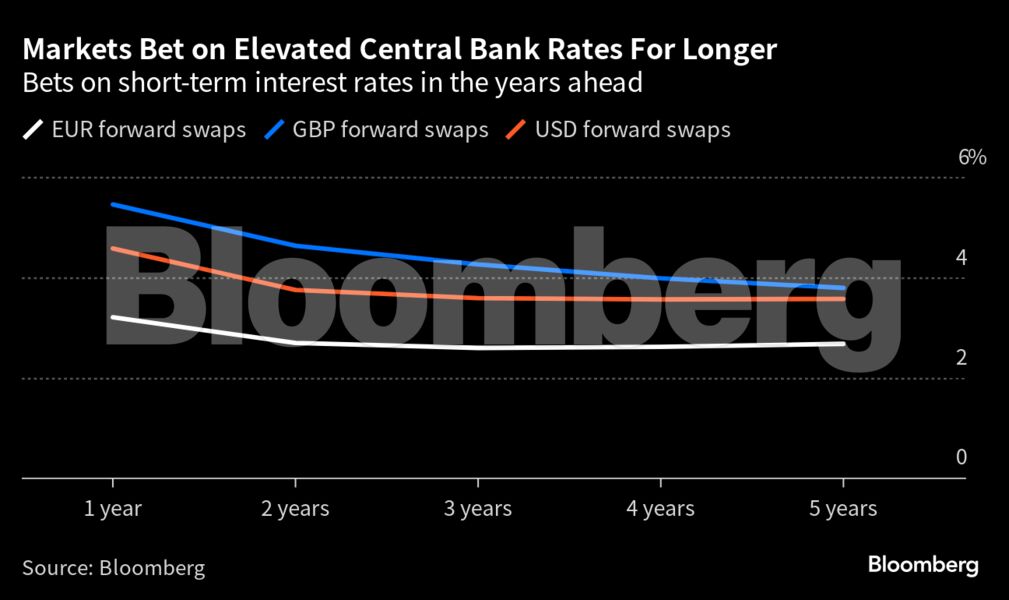

‘Εως το τέλος της δεκαετίας, οι δανειολήπτες στη Γηραιά Ήπειρο θα βρεθούν αντιμέτωποι με την αποπληρωμή δανείων που ελήφθησαν όταν το κόστος χρηματοδότησης αρκετά χαμηλότερο. Αν και η προσαρμογή είναι επώδυνη για πολλές χώρες, συμπεριλαμβανομένων των ΗΠΑ, είναι ένα ιδιαίτερο σοκ στην Ευρώπη, όπου τα επιτόκια περέμειναν αρνητικά για οκτώ χρόνια. Πολλοί δανειολήπτες καθυστέρησαν τη διαδικασία αναχρηματοδότησης με την ελπίδα ότι τα επιτόκια θα υποχωρούσαν και πάλι. Αλλά με τις οικονομίες να έχουν σε μεγάλο βαθμό καλύτερες επιδόσεις από τις αναμενόμενες, αυτό φαίνεται όλο και πιο απίθανο.

Σύμφωνα με το Bloomberg, oι επενδυτές προβλέπουν ότι τα επόμενα χρόνια θα δούμε αρκετές χρεοκοπίες και περικοπές δαπανών, καθώς μεγαλύτερο μέρος του εισοδήματος των επιχειρήσεων, των νοικοκυριών και των κρατών θα πηγαίνει στην αποπληρωμή παλαιότερων χρεών. Μια ιχυρή ένδειξη της επερχόμενης αλλαγής είναι η διαφορά μεταξύ του ποσού που πληρώνουν σήμερα οι κυβερνήσεις και οι επιχειρήσεις παγκοσμίως για τόκους και του ποσού που θα πλήρωναν αν λάμβαναν σήμερα δάνεια. Με εξαίρεση ένα μικρό διάστημα κατά τη διάρκεια της παγκόσμιας χρηματοπιστωτικής κρίσης, τα επιτόκια ήταν πάντοτε αρνητικά. Τώρα το επιτόκιο βρίσκεται γύρω από ένα υψηλό ρεκόρ 1,5 ποσοστιαίας μονάδας.

«Εάν τη δεκαετία του 2010 πιστεύατε ότι τα επιτόκια θα συνέχιζαν να μειώνονται και έτσι θα μπορούσατε να έχετε πρόσβαση σε φθηνά δάνεια, τώρα μάλλον βρίσκεται μπροστά σε μία δύσκολη πραγματικότητα», δήλωσε οΜαρκ Μπαθγκέιτ, πρώην επενδυτής της Goldman Sachs και της BlueBay Asset Management, ο οποίος τώρα διευθύνει τη δική του συμβουλευτική εταιρεία. «Τα προβλήματα στο πιστωτικό περιβάλλον της Ευρώπης θα μπορούσαν να είναι πολύ χειρότερα από ό,τι στις ΗΠΑ. Υπήρχαν πολύ περισσότερα περιθώρια για τη δημιουργία υπερβολικής μόχλευσης».

Η νομισματική πολιτική, είπε ο «πατέρας» του μονεταρισμού Μίλτον Φρίντμαν τη δεκαετία του 1960, δρα στην οικονομία με μεγάλες και μεταβλητές καθυστερήσεις. Με απλά λόγια, πρόκειται για την αβέβαιη παρέλευση χρόνου προτού οι αλλαγές στη νομισματική πολιτική αρχίσουν να επηρεάζουν την οικονομία. Ενώ οι τιμές των περιουσιακών στοιχείων, όπως τα κρατικά ομόλογα, συχνά κινούνται εν αναμονή ή αμέσως μετά από μια απόφαση της κεντρικής τράπεζας, χρειάζεται χρόνος ώστε να φανούν οι μακροπρόθεσμες συνέπειες των μεταβολών των επιτοκίων όπως στη διαμόρφωση των τιμών, στην αγορά εργασίας και, τελικά, στον πληθωρισμό.

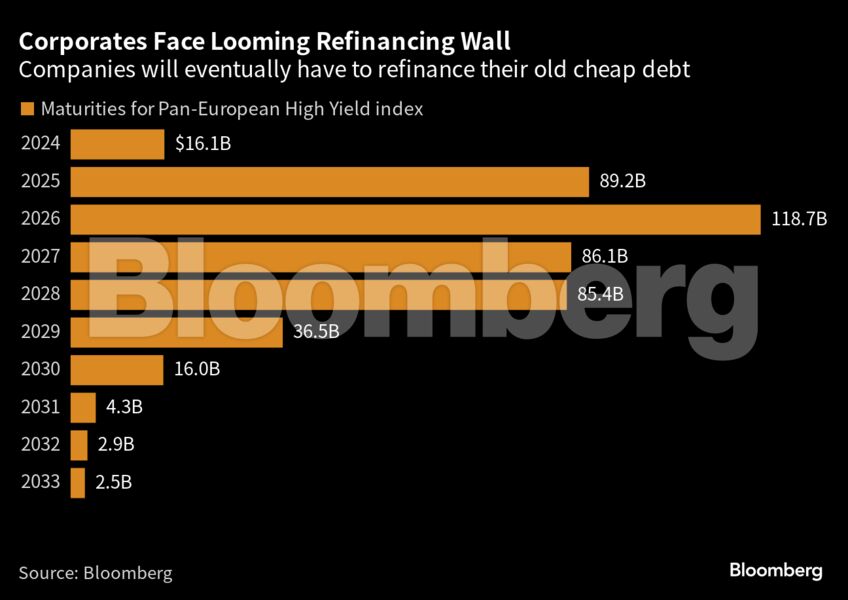

Για τις εταιρείες, πολλές από τις οποίες δανείστηκαν σε μεγάλο βαθμό κατά τη διάρκεια της πανδημίας, ο μεγάλος «τοίχος» της αναχρηματοδότησης ξεκινά το 2025 και κορυφώνεται το 2026. Οι εταιρείες υψηλής απόδοσης στην Ευρώπη έχουν πάνω από 430 δισ. δολάρια χρέους που λήγουν στο δεύτερο μισό της δεκαετίας, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg.

«Κατά τη διάρκεια των ετών του εύκολου χρήματος δεν εξετάστηκε τόσο πολύ το πώς θα μπορούσε να μοιάζει ένα περιβάλλον υψηλών επιτοκίων», δήλωσε η Ντανιέλ Πόλι, διαχειρίστρια χαρτοφυλακίου στην Oaktree Capital Management. «Εξακολουθούμε να βλέπουμε την αγωνία ορισμένων δανειοληπτών», ιδίως εκείνων που έχουν πιο επιθετικές κεφαλαιακές δομές».

Σίγουρα, οι αθετήσεις πληρωμών μεταξύ των πιο «επικίνδυνων» εταιρειών δεν αναμένεται να πλησιάσουν το ποσοστό του 13,4% που παρατηρήθηκε κατά τη διάρκεια της παγκόσμιας χρηματοπιστωτικής κρίσης. Η Moody’s Investors Service προβλέπει ότι το παγκόσμιο ποσοστό αθέτησης πληρωμών για τις εταιρείες με διαβάθμιση junk θα ξεπεράσει τον ιστορικό μέσο όρο μέχρι το τέλος του τρέχοντος έτους, προτού κορυφωθεί στο 4,7% τον Μάρτιο του 2024. Για την Ευρώπη, προβλέπεται ότι θα κορυφωθεί γύρω στο 3,8% στα μέσα του επόμενου έτους.

Οι επιπτώσεις για τις επιχειρήσεις

Για τις περισσότερες επιχειρήσεις, τα υψηλότερα επιτόκια είναι πιο πιθανό να οδηγήσουν σε μείωση των κεφαλαιουχικών δαπανών, η οποία με τη σειρά της θα επιβαρύνει την οικονομική ανάπτυξη. Οι εταιρείες στην Ευρώπη, στη Μέση Ανατολή και στην Αφρική αγόρασαν ομόλογα με τον ταχύτερο ρυθμό από το 2009 τους πρώτους πέντε μήνες του έτους για να περιορίσουν τη μόχλευση και να μειώσουν τις πληρωμές τόκων. Άλλες επεδίωξαν να επιμηκύνουν τη λήξη του υφιστάμενου χρέους τους. Αν και αυτό συχνά συνδεύεται από μία αύξηση στην απόδοση, είναι φθηνότερο από το να βγουν στις αγορές και να προσελκύσουν νέους επενδυτές με μια νέε εκδόσεις χρέους.

Οι ερευνητές της Τράπεζας της Αγγλίας εκτιμούν ότι οι εταιρείες με υψηλό δανεισμό αντιπροσωπεύουν περίπου το 60% του εταιρικού χρέους του Ηνωμένου Βασιλείου, αλλά μόνο το 5% των μετρητών. Αυτό σημαίνει ότι οι επιχειρήσεις αυτές είναι πιο πιθανό να μειώσουν τις επενδύσεις ή τις θέσεις εργασίας προκειμένου να παραμείνουν στη ζωή.

Οι εταιρείες μπορεί να χρειαστεί να αρχίσουν να συγκεντρώνουν κεφάλαια για αναχρηματοδότηση έως και ένα χρόνο πριν από τη λήξη του χρέους, σε περίπτωση που χρειαστεί να βρουν νέους δανειστές, σύμφωνα με τον Γιόχεν Σονφέλντερ, ανώτερος συνεργάτης της Boston Consulting Group στην Κολωνία. Έχει ήδη δει επιχειρήσεις στη Γερμανία να μειώνουν το κόστος και λέει ότι ορισμένες στρέφονται σε ιδιωτικά κεφάλαια χρέους όταν χρειάζονται μετρητά γρήγορα.

«Πολλοί αναμένουν ότι ορισμένοι από τους πιο σημαντικούς τομείς στη Γερμανία, όπως οι κατασκευές και οι προμηθευτές αυτοκινήτων, θα αντιμερωπίσουν προβλήματα», δήλωσε ο Σονφέλντερ. «Το μεγάλο ερώτημα είναι αν αυτό θα διαχυθεί και στον εξοπλισμό των εγκαταστάσεων, των μηχανημάτων, των προμηθευτών εξοπλισμού, αλλά και πώς θα επηρεαστεί η ιδιωτική κατανάλωση».

Για τους καταναλωτές

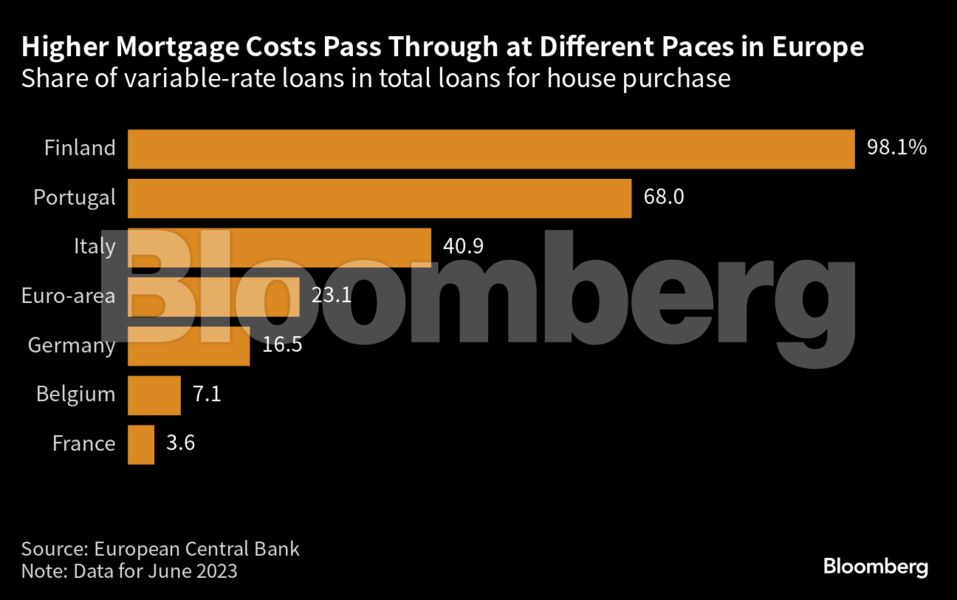

Ο «πόνος» για τους καταναλωτές θα γίνει αισθητός κυρίως μέσω της αύξησης του κόστους των στεγαστικών δανείων και σε πολλές χώρες η αύξηση των επιτοκίων δεν έχει ακόμη μεταφερθεί στις μηνιαίες πληρωμές. Το πραγματικό επιτόκιο των στεγαστικών δανείων στο Ηνωμένο Βασίλειο ήταν κάτω από 3% στα τέλη Ιουνίου, σύμφωνα με την Τράπεζα της Αγγλίας.

Βαρόμετρο η Σουηδία

Η Σουηδία μπορεί να χρησιμεύσει ως βαρόμετρο για τον πόνο που έρχεται. Οι Σουηδοί κάτοχοι νέων ενυπόθηκων δανείων είδαν το κόστος δανεισμού τους ως ποσοστό του εισοδήματος να διπλασιάζεται στο 10% το 2022, πρόκειται για το υψηλότερο επίπεδο εδώ και τουλάχιστον μια δεκαετία, σύμφωνα με την Finansinspektionen. Αυτό προκάλεσε την κατακόρυφη πτώση των τιμών των ακινήτων, καταλήγοντας σε μια σειρά από πτωχεύσεις και αιτήσεις για διαγραφή χρέους από τους κατασκευαστές.

Ο ευρωπαϊκός νότος

Ένα άλλο πιθανό σημείο πίεσης για την ήπειρο είναι το γεγονός ότι οι οικονομίες της περιφέρειας, όπως η Ιταλία και η Πορτογαλία, έχουν υψηλότερο ποσοστό ανεξόφλητων ενυπόθηκων δανείων κυμαινόμενου επιτοκίου. Αυτό «παραμένει ένας από τους κύριους κινδύνους από μία σκληρή προσγείωση της νομισματικής πολιτικής, όπου οι πιο αδύναμες οικονομίες υποφέρουν περισσότερο», έγραψαν οι αναλυτές της Bank of America, σε πρόσφατο σημείωμα προς τους πελάτες τους.

Το βάρος των επιτοκίων έχει ήδη αρχίσει να γίνεται ιδιαίτερα αισθητός στα δημόσια οικονομικά των ευρωπαϊκών κρατών. Σε παγκόσμιο επίπεδο, τα κράτη που αξιολογούνται από τη Fitch Ratings καλούνται να πληρώσουν περίπου 2,3 τρισεκατομμύρια δολάρια σε τόκους το 2023, γεγονός που αντιπροσωπεύει αύξηση σχεδόν 50% για τις ανεπτυγμένες αγορές από το 2020. Για χώρες όπως το Ηνωμένο Βασίλειο, όπου το ένα τέταρτο του δημόσιου χρέους συνδέεται με τον πληθωρισμό, το βάρος είναι ακόμη υψηλότερο. Τον Ιούλιο 2023 το κόστος των τόκων ήταν το ακριβότερο από κάθε άλλο Ιούλιο στο Ηνωμένο Βασίλειο από τότε που ξεκίνησε η καταγραφή των σχετικών δεδομέσνων.

Η επιβάρυνση των κυβερνήσεων ήδη διαχέεται στον ευρύτερο δημόσιο τομέα. Πολλές υπηρεσίες και οργανισμοί στο Ηνωμένο Βασίλειο έχουν αναβάλει τα προγράμματα μακροπρόθεσμου δανεισμού με την ελπίδα ότι τα επιτόκια θα υποχωρήσουν. «Η συμβουλή μας είναι βασικά να «μείνετε με σταυρωμένα τα χέρια» και να μην δανειστείτε μακροπρόθεσμα φέτος μέχρι να αρχίσει να πέφτει ο πληθωρισμός και τα επιτόκια, δήλωσε ο Ντέιβιντ Γουίλαν, διευθύνων σύμβουλος της Link Group, η οποία συμβουλεύει τις τοπικές αρχές του Ηνωμένου Βασιλείου.

Το πρόβλημα είναι ότι μπορεί να περιμένουν για πολύ καιρό. Νωρίτερα φέτος, μια σειρά τραπεζικών χρεοκοπιών οδήγησε πολλούς να προβλέψουν ότι μια βαθύτερη τραπεζική κρίση και ύφεση θα οδηγούσαν σε βαθιά μείωση των επιτοκίων μέχρι το τέλος του 2023. Όμως οι οικονομίες αποδείχθηκαν πιο ανθεκτικές από ό,τι αναμενόταν, γεγονός που καθιστά πιθανό ότι τα επιτόκια θα παραμείνουν στο ίδιο επίπεδο. Η πρόεδρος της Ευρωπαϊκής Κεντρικής Τράπεζας Κριστίν Λαγκάρντ απέφυγε να δώσει σαφές μήνυμα προθέσεων για τη νομισματική πολιτική σε συνέντευξή της στο Bloomberg την Παρασκευή. Ο πρόεδρος της Ομοσπονδιακής Τράπεζας των ΗΠΑ Τζερόμ Πάουελ έχει διαμηνύσει ότι το κόστος δανεισμού των ΗΠΑ θα παραμείνει υψηλό και θα μπορούσε ακόμη και να αυξηθεί περαιτέρω.

«Το χρονικό διάστημα που θα παραμείνουμε σε αυτό το περιβάλλον υψηλότερου κόστους δανεισμού και περιοριστικής νομισματικής πολιτικής είναι πολύ πιο σημαντικό για τους δανειολήπτες» από το πού θα καταλήξουν τελικά τα επιτόκια, δήλωσε η Αμάντα Λίμαν, επικεφαλής του Macro Credit Research της BlackRock.

Διαβάστε ακόμη

Μπαίνει Ισραηλινό fund με 33% στην ηλεκτρική διασύνδεση Ισραήλ- Κύπρου- Ελλάδας

Γεωργιάδης: Σε ένα χρόνο η ψηφιακή κάρτα εργασίας

Το Πεκίνο εντείνει τις προσπάθειες για την εφαρμογή προληπτικής δημοσιονομικής πολιτικής

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ