Καθώς οι φόβοι για τα επαγγελματικά ακίνητα (CRE) στις ΗΠΑ αναστάτωσαν τις γερμανικές τράπεζες αυτόν τον μήνα, το μήνυμά τους ήταν σαφές: μην ανησυχείτε, η συντριπτική πλειοψηφία της έκθεσής μας σε ακίνητα είναι εγχώρια. Αυτή η δήλωση, όμως, εγείρει ακόμα μεγαλύτερα ερωτήματα.

Ενώ η χώρα έχει αποφύγει μέχρι στιγμής τις ραγδαίες διορθώσεις της αγοράς που συγκλόνισαν τις ΗΠΑ, οι ειδικοί υποστηρίζουν ότι αυτό αντανακλά τις περίπλοκες λογιστικές πρακτικές οι οποίες ιστορικά προστατεύουν τους δανειστές και τους επενδυτές.

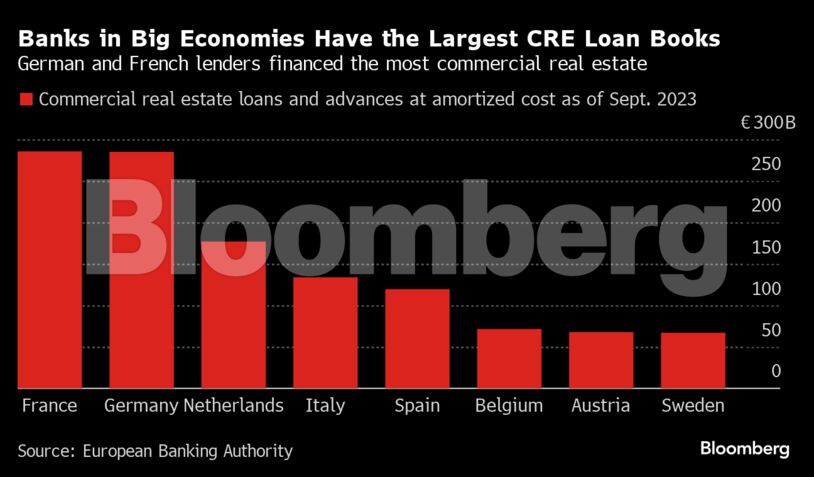

Οι σχετικά μέτριες προσαρμογές των αξιών και οι τρόποι διευκόλυνσης συγκαλύπτουν το γεγονός ότι οι Γερμανοί δανειστές είναι περισσότερο εκτεθειμένοι σε επαγγελματικά ακίνητα από τους περισσότερους Ευρωπαίους ομολόγους τους και, σύμφωνα με πρόσφατη μελέτη, επέκτειναν τα δάνειά τους πιο επιθετικά.

Το αποτέλεσμα είναι ένα κραχ ακινήτων το οποίο ενδέχεται να επιταχυνθεί καθώς ιδιοκτήτες ακινήτων όπως ο όμιλος εταιρειών Signa ή η Adler Group αναγκάζονται να πουλήσουν, επιβαρύνοντας τους μικρομεσαίους δανειστές που μόλις είχαν αρχίσει να ανακάμπτουν μετά τη διάσωσή τους κατά τη διάρκεια της χρηματοπιστωτικής κρίσης.

Ορισμένοι ανώτεροι αξιωματούχοι της Ευρωπαϊκής Κεντρικής Τράπεζας υποστηρίζουν ότι η χώρα θα αποτελέσει αναπόφευκτα επίκεντρο της κρίσης, καθώς εξετάζουν τους κινδύνους CRE στις τράπεζες σε ολόκληρη την περιοχή.

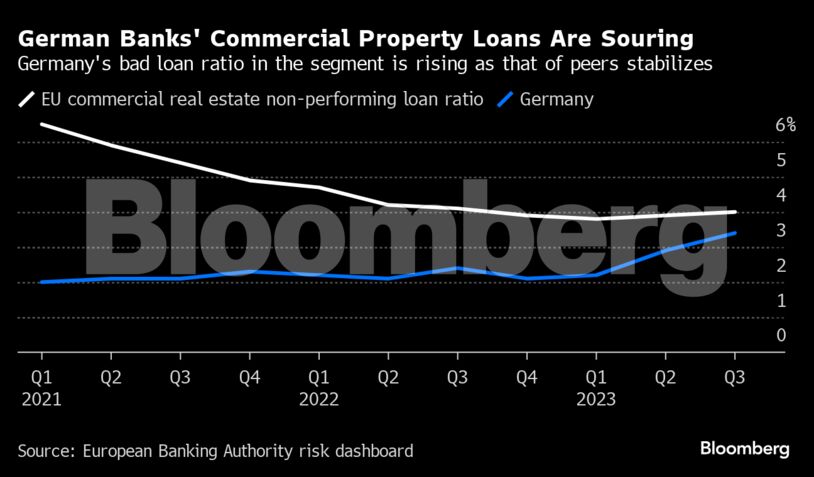

Οι γερμανικές τράπεζες έχουν επωμιστεί τα περισσότερα δάνεια επαγγελματικών ακινήτων στην Ευρωπαϊκή Ένωση, μαζί με τις αντίστοιχες γαλλικές, αλλά έχουν χαρακτηρίσει μόλις σχετικά μικρό μέρος αυτών των δανείων ως μη εξυπηρετούμενα. Πρόσφατα, ωστόσο, το ποσοστό αυτό αυξήθηκε, τη στιγμή που κατέγραψε μείωση σε άλλες χώρες της Γηραιάς Ηπείρου.

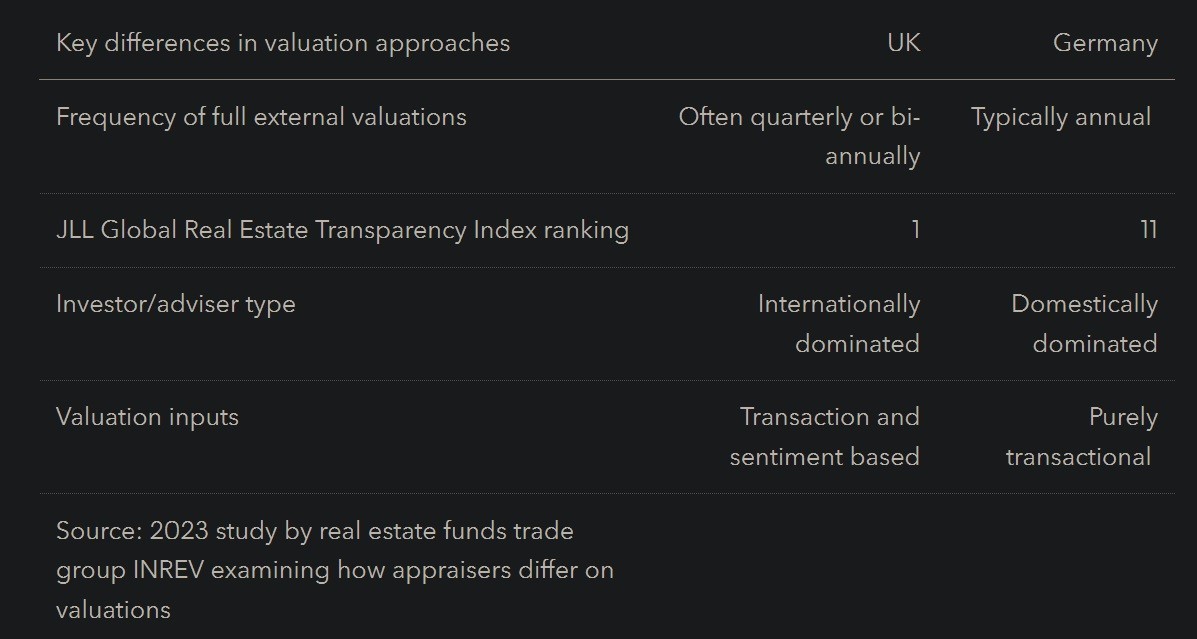

Το χαμηλό επίπεδο των δανείων που χαρακτηρίζονται ως μη εξυπηρετούμενα οφείλεται εν μέρει στο γεγονός ότι οι εκτιμητές ακινήτων στη μεγαλύτερη οικονομία της Ευρώπης χρησιμοποιούν μια μακροπρόθεσμη προσέγγιση που εξομαλύνει τις μεταβολές στην αξιολόγηση.

Οι γερμανικές τράπεζες επικαιροποιούν επίσης τις αποτιμήσεις των κτιρίων που έχουν χρηματοδοτήσει λιγότερο τακτικά από ό,τι οι δανειστές στις ΗΠΑ ή το Ηνωμένο Βασίλειο, οπότε τα προβλήματα μπορούν να συγκαλύπτονται για μεγαλύτερο χρονικό διάστημα. Ορισμένες φορές, προσφέρουν μέτρα όπως τριμηνιαίες απαλλαγές από τις παραβάσεις της δανειακής σύμβασης.

Η διαφάνεια μειώνεται ακόμη περισσότερο από τους κανόνες που δίνουν στις μικρότερες τράπεζες μεγαλύτερα περιθώρια, γεγονός που μπορεί να καταστήσει δυσκολότερο για τους επενδυτές να αποκτήσουν μια ενημερωμένη εικόνα της οικονομικής τους κατάστασης.

Η πρακτική αυτή, ωστόσο, περιορίζει επίσης την ικανότητα υπολογισμού των μη πραγματοποιηθέντων κερδών, πράγμα που σημαίνει ότι μεμονωμένοι δανειστές μπορεί στην πραγματικότητα να βρίσκονται σε καλύτερη κατάσταση από ό,τι φαίνεται.

Όπως αναφέρει το Bloomberg, οι ρυθμιστικές αρχές έχουν παροτρύνει τους δανειστές να προετοιμαστούν για πιθανές ζημίες. Παρ’ όλα αυτά, οι λογιστικοί κανόνες που έχουν σχεδιαστεί για να εμποδίσουν τη φοροδιαφυγή των τραπεζών σημαίνουν ότι οι δανειστές έχουν στην πραγματικότητα «δεμένα τα χέρια» όσον αφορά τη δημιουργία αποθεμάτων σε περίπτωση προβλημάτων.

Η τοπική εποπτική αρχή BaFin προβλέπει προς το παρόν πως το πρόβλημα θα πλήξει τα κέρδη των μεμονωμένων δανειστών αλλά δεν θα απειλήσει τη φερεγγυότητά τους, εν μέρει επειδή τα προβλήματα είναι συγκεντρωμένα σε μικρότερο τμήμα της αγοράς απ’ ό,τι κατά τη διάρκεια της χρηματοπιστωτικής κρίσης.

Αν και τα υψηλότερα επιτόκια ευθύνονται για την πτώση των αξιών CRE, έχουν επίσης προσφέρει κέρδη στις τράπεζες που θα αντισταθμίσουν το πλήγμα το οποίο θα δημιουργήσουν.

Η αξία αυτών των ακινήτων, ωστόσο, παραμένει αντικείμενο πολλών συζητήσεων, καθώς το χάσμα μεταξύ των τιμών που οι αγοραστές είναι πρόθυμοι να πληρώσουν και εκείνων που οι πωλητές χρειάζονται για να μπορέσουν να αποπληρώσουν τα δάνειά τους, διευρύνεται.

Αυτό αποτελεί μια ιδιαίτερη πρόκληση στη Γερμανία, η οποία τείνει να βασίζεται σε πραγματικές συναλλαγές για την αποτίμηση των ακινήτων και όχι σε δεδομένα που βασίζονται στο συναίσθημα, όπως συμβαίνει σε ορισμένες άλλες χώρες.

Δείκτης που βασίζεται εξ ολοκλήρου σε ολοκληρωμένες συναλλαγές και τον οποίο πρόσφατα δημοσίευσε ο γερμανικός τραπεζικός όμιλος VDP ανέδειξε ότι οι αξίες των επαγγελματικών ακινήτων μειώθηκαν κατά 10% πέρυσι, καταγράφοντας τη μεγαλύτερη πτώση από το 2003.

Η εταιρεία ερευνών Green Street, η οποία βασίζει τον δείκτη της σε συμφωνίες που βρίσκονται υπό διαπραγμάτευση, εκτιμά ότι οι αξίες της αγοράς έχουν υποχωρήσει κατά 36% από το α’ τρίμηνο του 2022, με ορισμένες πόλεις όπως το Μόναχο να παρουσιάζουν ακόμη μεγαλύτερη πτώση.

«Εάν οι εσωτερικές αποτιμήσεις των τραπεζών αποδειχθούν αδικαιολόγητα αισιόδοξες ή απλώς υστερούν σε σχέση με το κλίμα της αγοράς, οι χρεώσεις απομείωσης δανείων θα μπορούσαν να αυξηθούν σημαντικά», όπως ανέφερε σε πρόσφατη έκθεσή της η Fitch Ratings.

Ο οίκος αξιολόγησης αναμένει ότι οι ζημίες από την έκθεση των δανειστών σε CRE θα παραμείνουν υψηλές μέχρι το 2025.

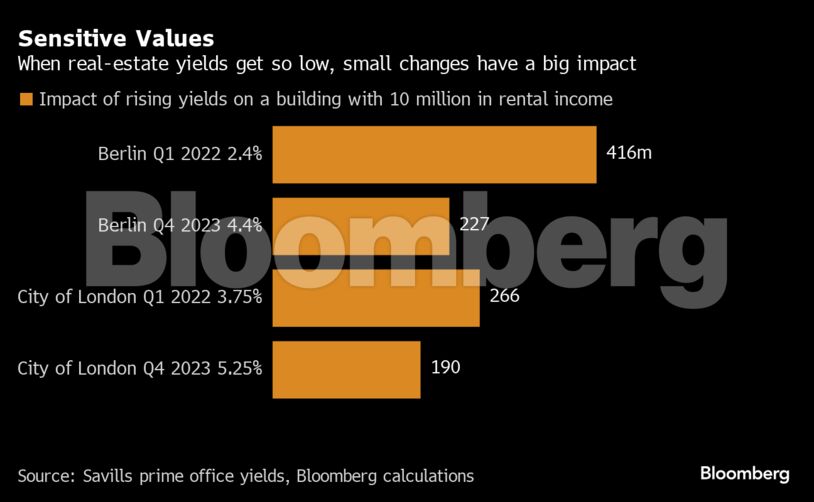

Οι γερμανικές αξίες ακινήτων είναι ιδιαίτερα ευάλωτες στο υψηλότερο κόστος δανεισμού, επειδή οι συντελεστές κεφαλαιοποίησης, δη η δυνητική απόδοση μιας επένδυσης σε ακίνητα, ωθήθηκαν χαμηλότερα σε σχέση με άλλες αγορές κατά τη διάρκεια της περιόδου των χαμηλών επιτοκίων.

Αυτό, εν μέρει, αντανακλά το γεγονός ότι οι αποδόσεις των γερμανικών κρατικών ομολόγων τα οποία αποτελούν σημείο αναφοράς για τους επενδυτές, ήταν αρνητικές εκείνη την εποχή.

Καθώς οι αποδόσεις των κρατικών ομολόγων αυξήθηκαν τα τελευταία δύο χρόνια, το ίδιο συνέβη και με τις αποδόσεις που απαιτούσαν οι επενδυτές ακινήτων για τις συμφωνίες τους. Στο Βερολίνο, οι αποδόσεις αυξήθηκαν από το 2,4% στις αρχές του 2022 στο 4,4%, σύμφωνα με στοιχεία της Savills.

Οι διαφορές στον τρόπο με τον οποίο εφαρμόζονται και ερμηνεύονται οι κανόνες αξιολόγησης σημαίνει ότι οι μειώσεις των αξιών που θα είχαν αναγνωριστεί στο Ηνωμένο Βασίλειο ή στις ΗΠΑ δεν έχουν ακόμη εμφανιστεί πλήρως στη Γερμανία.

Εάν και όταν αυτό συμβεί, θα μπορούσε να οδηγήσει μεγάλο μέρος του χρέους των επαγγελματικών ακινήτων πιο κοντά στην παραβίαση των όρων δανεισμού.

Πολλές από τις γερμανικές τράπεζες που αντιμετωπίζουν τώρα ζημίες από την αγορά επαγγελματικών ακινήτων συνέχισαν την ανάληψη επισφαλών χρεών μετά από τη διάσωσή τους κατά τη διάρκεια της παγκόσμιας οικονομικής κρίσης.

Η Deutsche Pfandbriefbank AG, εξειδικευμένος δανειστής που «αναδύθηκε» από τα συντρίμμια της Hypo Real Estate, βίωσε έντονο sell-off των ομολόγων της τις τελευταίες εβδομάδες λόγω ανησυχιών που σχετίζονται με την έκθεσή της στην αμερικανική αγορά CRE.

Οι αναλυτές αναμένουν, πια, τα εταιρικά αποτελέσματα της Landesbank Hessen-Thueringen, πιο γνωστή ως Helaba. Το ήμισυ του χαρτοφυλακίου της, ύψους σχεδόν 40 δισ. ευρώ αφορούσε μέχρι πρόσφατα επαγγελματικά ακίνητα. Πολλοί άλλοι δανειστές όπως η Landesbank Baden-Wuerttemberg έχουν σημαντική έκθεση στην αγορά των επαγγελματικών ακινήτων.

Ένας άλλος λόγος που οι προβλέψεις για το χρέος έχουν παραμείνει σε σχετικά ήπια, προς το παρόν, επίπεδα είναι ότι ορισμένοι δανειστές συμφωνούν για τη δημιουργία πλάνων εξυγίανσης του χρέους με τους δανειολήπτες.

Τα σχέδια αυτά μπορεί να συμπεριλαμβάνουν την προσφορά τριμηνιαίων απαλλαγών για τις υφιστάμενες παραβάσεις και βραχυπρόθεσμες παρατάσεις δανείων, υπό την προϋπόθεση ότι οι ιδιοκτήτες έχουν ένα σαφές σχέδιο για πωλήσεις ή αναβαθμίσεις των ακινήτων.

Διαβάστε ακόμη

Πιερρακάκης: Πάνω από 10 ξένα πανεπιστήμια έχουν εκδηλώσει ενδιαφέρον για την Ελλάδα

Μητσοτάκης: Οι προτεραιότητες που θέτει σε πολιτικό και κοινωνικό επίπεδο μέχρι τις Ευρωεκλογές

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ