Οι ευρωπαϊκές κυβερνήσεις αύξησαν τον δανεισμό τους αυτή την εβδομάδα, προσελκύοντας ζήτηση-ρεκόρ από τους επενδυτές οι οποίοι επιθυμούν να εξασφαλίσουν ομόλογα με καλές αποδόσεις όσο, ακόμα, μπορούν.

Οι κεντρικές τράπεζες και τα funds της Μέσης Ανατολής και της Ασίας ήταν διατεθειμένα να προφέρουν άπλετο δανεισμό σε χώρες όπως η Ισπανία, η Ιταλία και το Βέλγιο. Οι επενδυτές φαίνεται πως «αρπάζουν» τις προσφερόμενες αποδόσεις πριν τις αναμενόμενες μειώσεις των επιτοκίων το 2024 οι οποίες ενδέχεται να τις οδηγήσουν χαμηλότερα.

Η όλη αυτή κατάσταση αποτελεί ενθαρρυντικό σημάδι για τα ευρωπαϊκά έθνη, τα οποία ξεκινούν νωρίς τη χρηματοδότηση των προϋπολογισμών του 2024, τη στιγμή που η ΕΚΤ έχει μετατραπεί από αγοραστής ομολόγων σε πωλητή.

Για τους επενδυτές, η Ευρώπη προσφέρει επιτέλους αξιοπρεπείς αποδόσεις μετά από χρόνια μηδενικών επιτοκίων τα οποία είχαν περιορίσει το ενδιαφέρον.

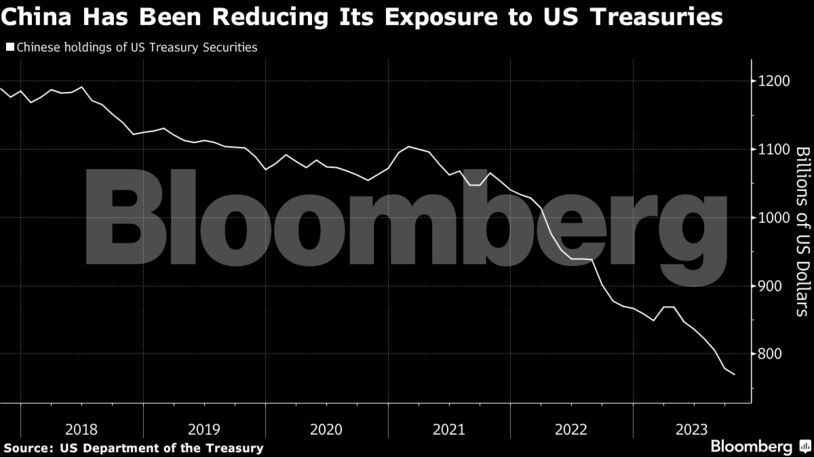

«Οι διεθνείς επενδυτές, δη οι Ιάπωνες και οι Κινέζοι, αγοράζουν πολύ λιγότερα κρατικά ομόλογα των ΗΠΑ σε σχέση με τα προηγούμενα χρόνια και διαφοροποιούν περισσότερο τις επενδύσεις τους στην Ευρώπη», δήλωσε το στέλεχος της Tikehau Capital, Ράφαελ Τούιν.

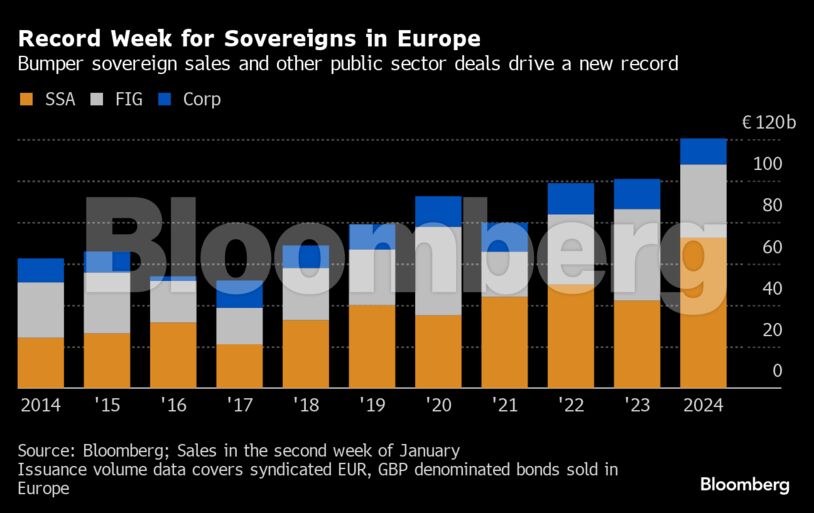

Ο δανεισμός από τις κυβερνήσεις μέσω τραπεζών ξεπέρασε τα $41 δισ. ευρώ, κάτι το οποίο αποτελεί ιστορικό υψηλό και οδήγησε σε ρεκόρ υψηλό πωλήσεων άνω των 120 δισ. ευρώ αυτή την εβδομάδα, σύμφωνα με στοιχεία του Bloomberg.

Oι παραγγελίες για το 10ετές κρατικό ομόλογο του Βελγίου ήταν υπερδεκαπλάσιες των 7 δισεκατομμυρίων ευρώ που προσφέρονταν, ενώ το 1/5 προερχόταν από περιοχές εκτός της Ευρώπης, σε σχέση με το 1/10 σε παρόμοια έκδοση πριν από μία διετία.

Σύμφωνα με ανάλυση της ΒofA, θα μπορούσαν να καταγραφούν εισροές έως και 7 τρισεκατομμυρίων ευρώ στην αγορά σταθερού εισοδήματος της Ευρωζώνης τα επόμενα χρόνια. Οι αναλυτές θεωρούν πως ο λόγος για την κατάσταση αυτή είναι τα επιτόκια του 4% της ΕΚΤ τα οποία ξεπερνούν τα αντίστοιχα πριν το ξέσπασμα της κρίσης χρέους στην Ευρωζώνη.

«Η προσφορά του 2024 ακόμα κι αν είναι υψηλότερη από αυτή του 2023, μπορεί να απορροφηθεί εύρυθμα από τους επενδυτές. Το επίπεδο της ζήτησης είναι ιδιαίτερα υγιές», τόνισαν οι αναλυτές της Bank of America.

Οι εισροές στην αγορά αυτή ενδέχεται να καταπολεμήσουν ένα θεμελιώδες πρόβλημα του ευρώ, του οποίου η ισοτιμία έναντι του δολαρίου έχει ανακάμψει σε σχέση με το 2022, στα $1,0950/ευρώ. Σύμφωνα με δημοσκόπηση αναλυτών του Bloomberg, το ευρώ αναμένεται να αυξηθεί στα $1,12 μέχρι το τέλος του έτους.

«Το ευρώ θεωρείται και πάλι ένα σταθερό νόμισμα. Ιδιαίτερα για τους επενδυτές της Ασίας και της Μέσης Ανατολής, δεν υπάρχει αυτός ο κίνδυνος επαναπροσδιορισμού ο οποίος τους ταλαιπωρούσε μεταξύ του 2010 και του 2017», ανέφερε το στέλεχος της Pictet Wealth Management, Φρέντερικ Ντουκροζέ, προσθέτοντας πως «δεν αποτελεί, πλέον, θέμα συζήτησης. Δεν μπορούμε να αποκλείσουμε την πιθανότητα μελλοντικών κρίσεων, αλλά ακόμη και οι λαϊκιστές στην Ιταλία, τη Γαλλία και άλλες χώρες παίζουν σύμφωνα με τους ευρωπαϊκούς κανόνες. Αυτό είναι κάτι το θετικό όσον αφορά την προσέλκυση επενδυτών στα κρατικά ομόλογα της περιοχής».

Αυτή η σταθερότητα θα μπορούσε, επίσης, να κρατήσει και το ενδιαφέρον των επενδυτών. Στο παρελθόν, το «γρήγορο χρήμα», δη τα hedge funds, είχαν διογκώσει τα βιβλία παραγγελιών μόνο και μόνο για να προχωρήσουν σε γρήγορη αγοραπωλησία των ομολόγων και να βγάλουν άμεσο κέρδος. Αυτό, όπως ανέφερε το στέλεχος της RBC BlueBay Asset Management, Κασπάρ Χένσε, δε φαίνεται πως συμβαίνει και τώρα.

«Η ζήτηση βελτιώνεται μετά από τις παραγγελίες δύο και τριών συνεχόμενων ημερών. Οι περισσότεροι επενδυτές είχαν προφανώς περιορίσει τις επενδύσεις τους σε ευρωπαϊκά ομόλογα και τώρα αγωνίζονται και πάλι να αποκτήσουν αρκετή έκθεση στην αγορά», σημείωσε.

Παρ’ όλα αυτά, αρκετοί είναι και αυτοί οι οποίοι συνεχίζουν και αποφεύγουν την αγορά. Αν και το στέλεχος της Candriam, Ναντέζ Ντουφός, δεν έχει προχωρήσει σε παρόμοιες κινήσεις αγορών, εξακολουθεί να προτιμά τα ομόλογα από τις μετοχές.

«Ένας λόγος για τον οποίο προτιμούμε τα ομόλογα απ’ ό,τι τις μετοχές είναι πως, αυτή τη στιγμή, ο μεγαλύτερος κίνδυνος για την αγορά είναι μία πιθανή απογοήτευση όσον αφορά την οικονομική ανάπτυξη, τη στιγμή που το βασικό σενάριο όλων είναι μία ομαλή προσγείωση της οικονομίας. Εάν η ανάπτυξη αποδειχθεί απογοητευτική, όμως, τα ομόλογα του χαρτοφυλακίου σας θα αντισταθμίσουν την πλευρά των μετοχών», συμπλήρωσε.

Η Ευρωζώνη πιθανώς να μην κατάφερε να αναπτυχθεί το τελευταίο τρίμηνο του 2023 ή βίωσε μία περιορισμένη ύφεση, όπως δήλωσαν πρόσφατα στελέχη της ΕΚΤ. Αν και τα ευρωπαϊκά κράτη θα κληθούν να αποπληρώσουν όλο αυτόν το δανεισμό στην πορεία, η Ιταλία η οποία αποτελεί ένδειξη της σταθερότητας της Ευρωζώνης, φαντάζει λιγότερο επικίνδυνη αυτή τη στιγμή. Το χρέος της κυμαίνεται περίπου στο 140% του ΑΕΠ, αλλά έχει μειωθεί από το 158% στο οποίο κυμαινόταν προ τριετίας.

Κατ’ αυτόν τον τρόπο, ο «πυρετός» στην ευρωπαϊκή αγορά ομολόγων ενδέχεται να συνεχιστεί για λίγο, ακόμα, καιρό. Ωστόσο, ο παρόμοιος υψηλός ρυθμός ενδιαφέροντος και η αυξημένη ζήτηση δε θα διαρκέσει επ’ αόριστον. Οι αποδόσεις αναμένεται να είναι λιγότερο ελκυστικές για τους επενδυτές, δεδομένου ότι οι αγορές αναμένουν πως η ΕΚΤ θα μειώσει τα επιτόκιά της κατά 140 μονάδες βάσης φέτος.

«Η στροφή από το αφήγημα του ‘υψηλότερα επιτόκια για μεγαλύτερο χρονικό διάστημα’ του περασμένου Οκτωβρίου σε αυτό της απότομης μείωσής τους, έχει δημιουργήσει αυτή την ιδανική αγορά», δήλωσε ο Λι Κούμπς της Barclays Plc., προσθέτοντας πως «ο πυρετός επενδύσεων στην Ευρώπη αυτή τη στιγμή είναι κάτι το οποίο αυξάνει το ενδιαφέρον και άλλων κρατών, αφού οι αγορές τους υπενθυμίζουν πόσο ενδιαφέρουσα μπορεί να είναι η αγορά σταθερού εισοδήματος».

Διαβάστε ακόμη

«Ραβασάκια» της εφορίας σε ιδιοκτήτες ακινήτων με πολλά Airbnb

Πλειστηριασμοί: Ποιο ακίνητο «φιλέτο» στο Σύνταγμα βγαίνει στο σφυρί (pics)

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ