O επικεφαλής της Fed, Τζερόμ Πάουελ, πιστεύει πως η οικονομία των ΗΠΑ μπορεί να αποφύγει την ύφεση. Παρ’ όλα αυτά, καλείται να αντιμετωπίσει την τραπεζική κρίση, την πολιτική ασυμφωνία και τις ακραίες καιρικές συνθήκες.

Σύμφωνα με τον ίδιο, τα ενθαρρυντικά στοιχεία της αμερικανικής αγοράς εργασίας υποδεικνύουν πιθανότητα «ομαλής προσγείωσης» της αμερικανικής οικονομίας, παρά την επιθετική αύξηση των επιτοκίων του περασμένου έτους.

Παρ’ όλα αυτά, η ίδια αυτή η στιβαρότητα της αγοράς εργασίας ενδέχεται να αναγκάσει την Fed να κρατήσει τα επιτόκια αυξημένα έτσι ώστε να περιορίσει τον πληθωρισμό, κάτι το οποίο αυξάνει την πιθανότητα ύφεσης. Κατ’ αυτόν τον τρόπο, για την επίτευξη αυτής της ομαλής προσγείωσης, η οικονομία των ΗΠΑ θα πρέπει να ξεπεράσει τρία μεγάλα εμπόδια.

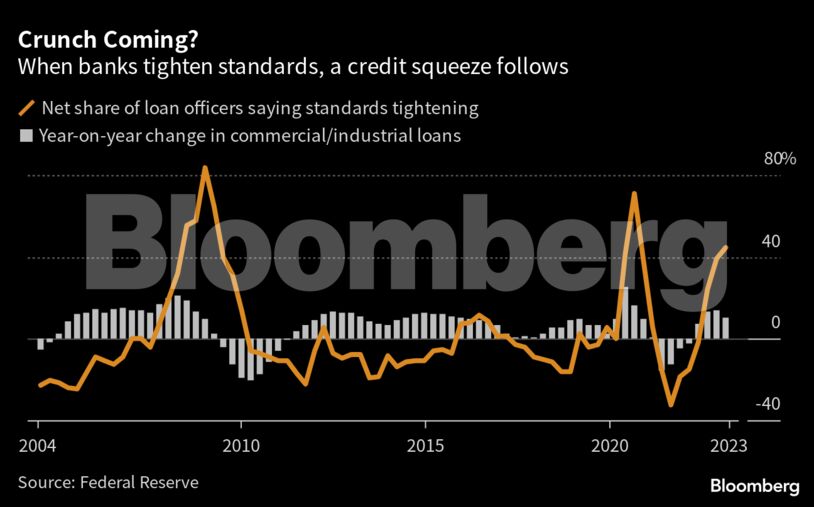

Πρώτον, η κρίση η οποία ενδέχεται να προκληθεί από τη μείωση της πίστωσης. Δεδομένης της σύσφιξης της νομισματικής πολιτικής της Fed και της τραπεζικής κρίσης, η κρίση αυτή θα πλήξει ιδιαίτερα τις μικρομεσαίες επιχειρήσεις αλλά και την αγορά των επαγγελματικών ακινήτων.

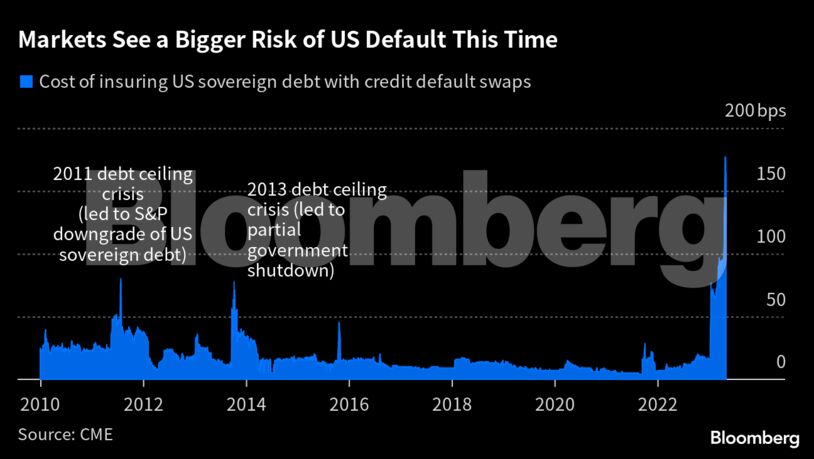

Δεύτερον, η πολιτική σύγκρουση όσον αφορά το ανώτατο όριο του δημοσίου χρέους στην Ουάσινγκτον, προδιαθέτει τη δημιουργία μίας εποχής χρηματοοικονομικού στρες. Εάν η κυβέρνηση των ΗΠΑ καταλήξει σε στάση πληρωμών, το πλήγμα στην γενικότερη οικονομία ενδέχεται είναι συγκρίσιμο με αυτό της παγκόσμιας οικονομικής κρίσης του 2008.

Tρίτο και τελευταίο είναι το πρόβλημα το οποίο πρόκειται να προκαλέσει ο Ελ Νίνιο. Το καιρικό φαινόμενο έχει ήδη αρχίσει να απειλεί πολλές περιοχές ανά τον πλανήτη, ενώ αναμένεται να οδηγήσει σε αύξηση των τιμών των εμπορευμάτων λόγω της επίδρασης που θα έχει στην παγκόσμια εφοδιαστική αλυσίδα.

Εάν το τρίπτυχο αυτό των προβλημάτων οδηγήσει την οικονομία σε ύφεση, ο Πάουελ και οι συνεργάτες του δε θα μπορούν να κάνουν πολλά για να το αντιμετωπίσουν. Η μείωση των επιτοκίων αποτελεί τον κύριο τρόπο καταπολέμησης μίας ύφεσης, αλλά η Fed δε θα μπορέσει να προχωρήσει σε κάποια τέτοια κίνηση τη στιγμή που προσπαθεί να εξισορροπήσει τον πληθωρισμό.

Η σημαντικότερη περίοδος νομισματικής σύσφιξης των τελευταίων τεσσάρων δεκαετιών είχε, αναπόφευκτα, παράπλευρες απώλειες. Η Fed έχει αυξήσει τα επιτόκιά της άνω του 5% σε ένα μόλις έτος. Σύμφωνα με τον καθηγητή Οικονομικών του University of Texas, Τζέιμς Γκάλμπρεϊθ, «δεν πιστεύω πως υπάρχει κάποιο καλό παράδειγμα μίας ομαλής προσγείωσης τις τελευταίες πέντε δεκαετίες όπου η Fed είναι υπεύθυνη για τη μακροοικονομική πολιτική. Παράλληλα, δε νομίζω πως η ομαλή προσγείωση αυτή θα επιτευχθεί αυτή τη φορά».

Τραπεζική κρίση

Η δυναμική η οποία οδηγεί από τα αυξημένα επιτόκια στη συρρίκνωση της οικονομίας είναι προφανής. Τη στιγμή που το κόστος δανεισμού αυξάνεται και οι τιμές των assets καταγράφουν μείωση, τα καταναλωτικά έξοδα περιορίζονται και οι εταιρείες προχωρούν σε απολύσεις. Για την κεντρική τράπεζα, η αύξηση της ανεργίας και ο περιορισμός των μισθών είναι ο μηχανισμός ο οποίος επιστρέφει τον πληθωρισμό σε λογικά πλαίσια.

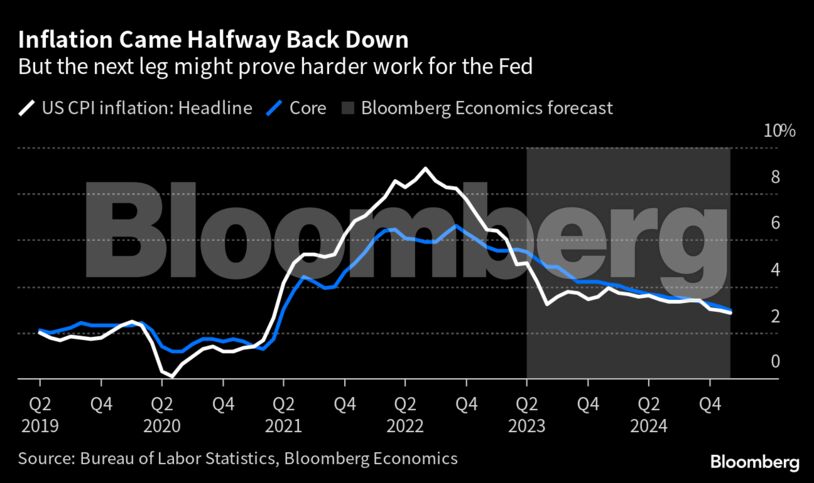

Οι υφέσεις, με λίγα λόγια, δεν αποτελούν παρενέργεια της προσπάθειας εξορθολογισμού του πληθωρισμού αλλά τον κύριο λόγο της. Γι αυτό το λόγο το Bloomberg Economics είχε προβλέψει ύφεση το β’ εξάμηνο του 2023 από την αρχή του προγράμματος σύσφιξης της Fed το 2022.

Στη συνέχεια δημιουργήθηκε και η τραπεζική κρίση. Η σωρεία καταρρεύσεων τοπικών τραπεζών στις ΗΠΑ η οποία ξεκίνησε μετά το bank run στη Silicon Valley Bank δεν αποτέλεσε έκπληξη για πολλούς. Αν και κανείς δεν γνώριζε τί ακριβώς θα προκαλούσε η σύσφιξη της νομισματικής πολιτικής της Fed, όλοι γνώριζαν πως η πρόκληση κρίσης ήταν αναπόφευκτη. Ακόμα και σε αυτή την περίπτωση, όμως, η τραπεζική κρίση αυτή δεν ήταν η πρώτη επιλογή της κεντρικής τράπεζας των ΗΠΑ η οποία ήθελε να αποφύγει τη μεταβλητότητα και τη δημιουργία προβλημάτων στον γενικότερο τραπεζικό τομέα της χώρας.

Οι καταρρεύσεις των τραπεζών μεγεθύνουν τις επιπτώσεις των υψηλών επιτοκίων στην πίστωση. Σύμφωνα με το «βαρόμετρο» της Fed ονόματι Senior Loan Officer Survey, τα στάνταρ δανεισμού είχαν καταγράψει σύσφιξη η οποία επιταχύνθηκε δραματικά μετά από την κατάρρευση της SVB.

Επιπροσθέτως, τα στρες στον τραπεζικό τομέα έχουν τάση να προκαλούν περαιτέρω προβλήματα. Αν και η αμερικανική κυβέρνηση είχε αρχικά τονίσει πως η κρίση που προκάλεσε η SVB είχε ελεγχθεί, η μέχρι τώρα φετινή κατάρρευση των τραπεζών στις ΗΠΑ πλησιάζει παρόμοια επίπεδα με αυτά των αντίστοιχων της κρίσης του 2008 σε ό,τι αφορά το μέγεθος των assets.

Κατά τη διάρκεια της πρόσφατης συνέντευξής Τύπου του, ο Πάουελ αποκάλεσε την εξαγορά της First Republic από την JPMorgan Chase & Co., ως «ένα θετικό βήμα για τη χάραξη γραμμών και περιορισμού της κρίσης». Η μεταβλητότητα των μετοχών των λοιπών τοπικών τραπεζών, όμως, υποδεικνύει πως η γραμμή αυτή παραμένει ιδιαίτερα διάτρητη.

Όριο χρέους

Την ίδια στιγμή, το ζήτημα του ανώτατου ορίου χρέους προκαλεί πολιτικό διχασμό στην Ουάσινγκτον, απειλώντας με τη δημιουργία πολύ μεγαλύτερων προβλημάτων.

Η ΥΠΟΙΚ των ΗΠΑ, Τζάνετ Γέλεν προειδοποίησε τους Αμερικανούς νομοθέτες πως η ικανότητα του Υπουργείου για την χαλιναγώγηση του χρέους στα τρέχοντα όρια θα εξαντληθεί μέχρι τις αρχές Ιουνίου.

O Πρόεδρος των ΗΠΑ Tζο Μπάιντεν και ο Ρεπουμπλικανός Πρόεδρος της Βουλής Κέβιν ΜακΚάρθι πρόκειται σύντομα να συζητήσουν για την πιθανότητα αύξησης του ανώτατου ορίου του δημοσίου χρέους, αλλά οι μεταξύ τους αντίθετες απόψεις όσον αφορά τα οικονομικά και τις δημόσιες δαπάνες έχουν περιορίσει τις ελπίδες για επίτευξη συμφωνίας.

Στην καλύτερη περίπτωση, σύμφωνα με το Bloomberg, θα υπάρξει μία περίοδος αυξημένου οικονομικού στρες στις αγορές, ενώ στην χειρότερη περίπτωση, η στάση πληρωμών του αμερικανικού δημοσίου θα μπορούσε να οδηγήσει σε κατάρρευση του χρηματοοικονομικού συστήματος και να προκαλέσει εξαιρετικά επώδυνη ύφεση στην αμερικανική οικονομία.

Εάν η ανάπτυξη συνεχίσει την μείωσή της, ο υψηλός πληθωρισμός θα περιορίσει την ικανότητα παρέμβασης της Fed. Όπως επεσήμανε και ο Πάουελ, εάν δημιουργηθεί ύφεση, η κεντρική τράπεζα των ΗΠΑ δε θα στηρίξει την οικονομία με παροχή οικονομικών κινήτρων.

Το Bloomberg Economics υπολογίζει πως η αύξηση των μισθών και το τέλος της αποπληθωριστικής πίεσης που δημιούργησε η μείωση των αγαθών και της ενέργειας θα κρατήσουν τον δομικό πληθωρισμό στο 4% μέχρι τα τέλη του χρόνου.

Ελ Νίνιο

H National Oceanic and Atmospheric Administration (NOAA) προβλέπει πιθανότητα 62% για τη δημιουργία ακραίων καιρικών συνθηκών μεταξύ του Μαΐου και του Ιουλίου. Η πιθανότητα αυτή θα αυξηθεί στο 80% μέχρι το φθινόπωρο. Η ένταση του φετινού Ελ Νίνιο, σύμφωνα με τους περισσότερους αναλυτές, αναμένεται να επιδεινώσει το πρόβλημα του πληθωρισμού.

Στο δυσμενέστερο σενάριο, οι καταιγίδες και οι πλημμύρες στην Καλιφόρνια και τις νότιες πολιτείες των ΗΠΑ θα πλήξουν την παραγωγή ενέργειας και τροφίμων. Σε παγκόσμιο επίπεδο, η ξηρασία στην Ασία και οι αυξημένες βροχοπτώσεις στη Λατινική Αμερική και την Αφρική θα περιορίσουν τις σοδειές γεωργικών προϊόντων.

Το Διεθνές Νομισματικό Ταμείο υποστηρίζει πως ο Ελ Νίνιο θα μπορούσε να προκαλέσει αύξηση του πληθωρισμού των εμπορευμάτων κατά 4%.

Κυλιόμενη ύφεση

Η πιθανότητα μίας ομαλής προσγείωσης είναι, μεν, ακόμα πιθανή, αφού η αλλαγή της πορείας της αγοράς εργασίας λόγω της μείωσης των διαθέσιμων θέσεων εργασίας και της σταθερής ανεργίας θα μπορούσε να δημιουργήσει αποπληθωριστικές πιέσεις.

Υπάρχει, παράλληλα, η πιθανότητα δημιουργίας διαφορετικών αποτελεσμάτων. Ένα από αυτά είναι η δημιουργία μίας «κυλιόμενης ύφεσης» όπου κάθε επιχειρηματικός τομέας καταλήγει να βιώνει ύφεση ξεχωριστά χωρίς παράλληλη συρρίκνωση της γενικότερης οικονομίας. Σύμφωνα με την καθηγήτρια του Χάρβαρντ, Κάρεν Ντυνάν, «η άποψή μου είναι πως η οικονομική ανάπτυξη θα παραμείνει περιορισμένη τους επόμενους μήνες. Αυτό, μεν, δεν είναι κάτι το θετικό, αλλά κατ’ αυτόν τον τρόπο ενδέχεται να αποφύγουμε μία γενικευμένη ύφεση».

Σύμφωνα, τέλος, με τις επικαιροποιημένες προβλέψεις του Bloomberg Economics, η δημιουργία ύφεσης τον ερχόμενο Ιούλιο στις ΗΠΑ είναι κάτι το σχεδόν αναπόφευκτο, αν και κανείς δε μπορεί να γνωρίζει τί μέλλει γενέσθαι δεδομένων των συνεχιζόμενων μακροοικονομικών εξελίξεων.

Αυτό, από την πλευρά του, θα καταρρίψει το καθ’ όλα αισιόδοξο αφήγημα του Πάουελ ενώ η περιορισμένη ύφεση μπορεί να μην καταφέρει να περιορίσει τον πληθωρισμό στον στόχο του 2% της Fed. Το πιθανότερο αποτέλεσμα είναι η δημιουργία στασιμοπληθωρισμού, με συρρίκνωση της οικονομίας και παράλληλα αυξημένο πληθωρισμό.

Διαβάστε ακόμη

First Citizens: Πώς η εξαγορά της χρεοκοπημένης SVB εκτόξευσε τα κέρδη της

Βιργινία Βεντουράκη: Μετά τη βίλα στην Τήνο, στο σφυρί και η μεζονέτα στη Φιλοθέη

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ