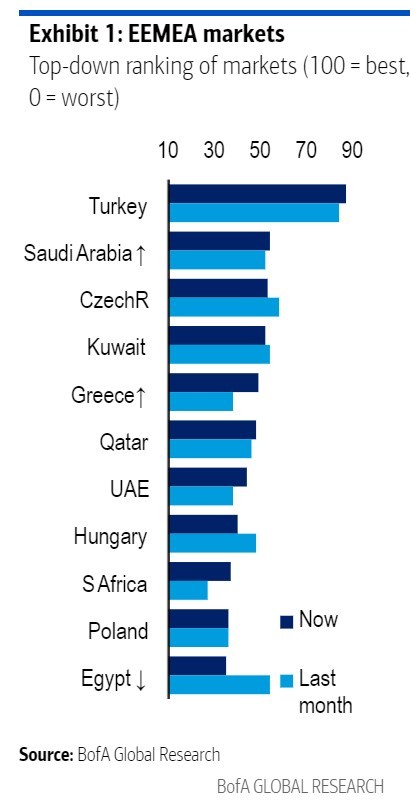

Η Ελλάδα αναρριχάται πιο υψηλά ανάμεσα στις 11 αναδυόμενες αγορές που εξετάζει αναλυτικά η Bank of America, κυρίως χάρη στη βελτίωση των προοπτικών της εταιρικής κερδοφορίας. Η χώρα μας, συγκεκριμένα, ανάμεσα σε Τουρκία, Ουγγαρία, Τσεχία, Πολωνία, Νότια Αφρική, Ηνωμένα Αραβικά Εμιράτα, Κατάρ, Αίγυπτο, Σαουδική Αραβία και Κουβέιτ, ανεβαίνει στην 5η θέση από την 6η που βρίσκονταν μέχρι πρόστινος, αναφέρεται σε σχετικό report της επενδυτικής τράπεζας.

Στις κορυφαίες μετοχές της αμερικανικής τράπεζες, «φιγουράρει» ο τίτλος της Mytilineos, για την οποία η BofA δεν διαθέτει τιμή – στόχο ή σύσταση. Ωστόσο, την τοποθετεί στην περίοπτη 3η θέση με βαθμολογία 80,2 στα 100.

Η Mytilineos ξεχωρίζει σε όρους τρεχουσών αποτιμήσεων αλλά και ιστορικών αποτιμήσεων, ενώ είναι υψηλά σε όρους αύξησης κερδών και μερισματικής απόδοσης. Βέβαια, σε όρους τοποθετήσεων των ξένων διαχειριστών βρίσκεται σε μέση θέση. Η ελληνική εταιρείας, παράλληλα, συμμετέχει στις 20 κορυφαίες επιλογές σε όρους υψηλής ανάπτυξης με βελτίωση κερδοφορίας κατά 77% το τελευταίο 12μηνο και 29% στο επόμενο 12μηνο.

Αντίθετα, ο τίτλος της ΔΕΗ περιορίζεται στις τελευταίες θέσεις της σχετικής λίστας, με τη χειρότερη αξιολόγηση (27,9/100). Η μετοχή τοποθετείται ιδιαίτερα χαμηλά σε όρους τρεχουσών και ιστορικών αποτιμήσεων, αλλά και χαμηλής δυναμικής κερδοφορίας. Όμως, διαθέτει σχετικά υψηλότερη μερισματική απόδοση από τον μέσο όρο. Η μετοχή της ΔΕΗ, επίσης, τοποθετείται στην τελευταία θέση της λίστα με τις low growth εταιρείες, με πρόβλεψη μείωσης των κερδών ανά μετοχή κατά 84%.

Οι μετοχές του ΟΠΑΠ και της Alpha Bank, από την πλευρά τους, βρίσκονται στη λίστα με τις υψηλότερες θέσεις/συμμετοχές από πλευράς των ξένων θεσμικών κεφαλαίων. Ωστόσο, η BofA εκτιμά ότι αυτό αποτελεί αρνητικό στοιχείο αφού η κοινότητα των ξένων διαχειριστών έχει ήδη τοποθετηθεί στον τίτλο (Worst positioning – Most Overweight / Owned).

Η Alpha Bank συμμετέχει, τέλος, στις επιλογές με τις 20 κορυφαίες επιλογές σε όρους υψηλής ανάπτυξης με βελτίωση κερδών κατά +20% το τελευταίο αλλά και το επόμενο δωδεκάμηνο.

Γιατί αναβαθμίζει τη χώρα μια βαθμίδα

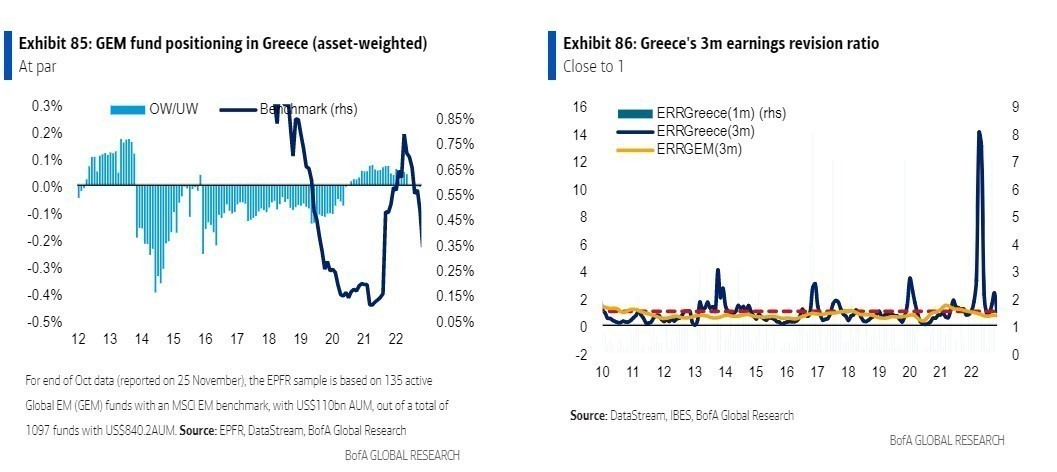

Η χώρα τοποθετείται στη δεύτερη υψηλότερη θέση ανάμεσα στις 11 αγορές σε όρους μερισματικών αποδόσεων (90/100), στη μέση σε όρους αποτιμήσεων και δείκτη P/E momentum (50/100), αλλά και χαμηλότερα σε όρους ιστορικών αποτιμήσεων (40/100) και σε όρους αύξησης των κερδών άνω του 20% (40/100) . Στην τελευταία θέση δε, κατατάσσεται σε όρους τοποθετήσεων των θεσμικών διαχειριστών κεφαλαίων GEM Funds (10/100).

Το ασφάλιστρο κινδύνου των ελληνικών μετοχών, δηλαδή η απαιτούμενη απόδοση της μετοχικής αγοράς από τους επενδυτές, εκτιμάται σε 12,4% και είναι υψηλά στις εκτιμήσεις του οίκου, ενώ η απόδοση των κερδών είναι στο 7,3% και το 10,3% το 2022-2023 και η μερισματική απόδοση υπολογίζεται στο 5,6% και το 6,2% για τα ίδια έτη αναφοράς και σε ιδιαίτερα υψηλά επίπεδα.

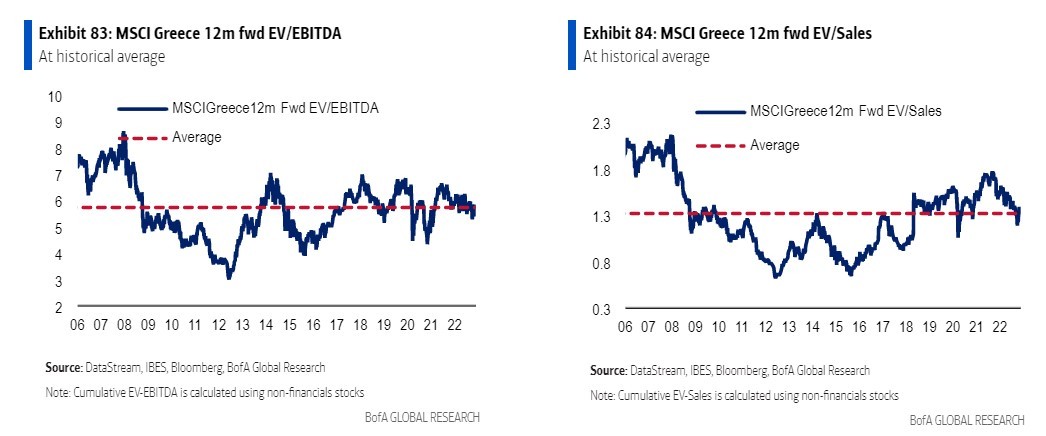

Οι αποτιμήσεις της αγοράς σε όρους Ρ/Ε δεν υπολογίζεται από τη BofA, ενώ ο δείκτης τιμής προς λογιστική αξία (P/BV) εκτιμάται σε 1,6 φορές και κινείται χαμηλότερα έναντι του ιστορικού μέσου αλλά σε υψηλότερα επίπεδα κατά μέσο όρο έναντι των άλλων αγορών. Ο δείκτης EV/EBITDΑ στις 5,5 φορές είναι σε discount σε σχέση με τις λοιπές αγορές και τέλος ο δείκτης EV/Sales κινείται στις 14 φορές είναι σε discount έναντι των άλλων αγορών.

Διαβάστε επίσης

Μητσοτάκης στο Λονδίνο(2), το deal Κόκκαλη, τα αεροπλάνα του Καράτζη και το χρυσό χαρτοφυλάκιο

Ο Νίκος Αλιάγας στο “άντρο” των περιβόητων Γάλλων πυροσβεστών στο Παρίσι