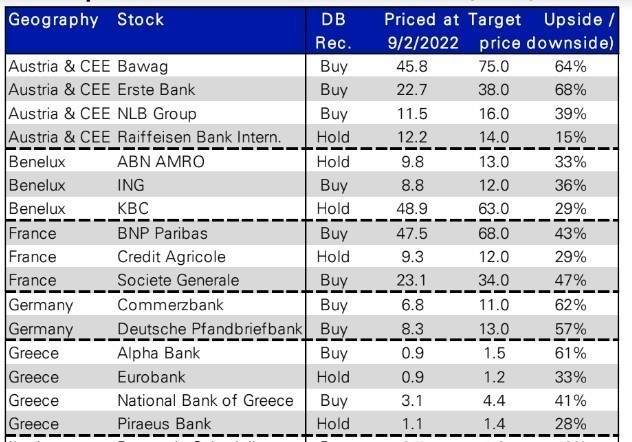

Στο ειδικό πολυσέλιδο report για τον ευρωπαϊκό κλάδο, η γερμανική Deutsche Bank διατηρεί τις τιμές στόχους και τις αξιολογήσεις για τις εγχώριες τράπεζες χωρίς αλλαγές.

Για τις Εθνική και Alpha Bank, η σύσταση είναι θετική (buy) με τιμές στόχους τα 4,4 ευρώ και τα 1,5 ευρώ, με τα περιθώρια ανόδου 41% και 61%, αντίστοιχα. Για τη Eurobank και την Τράπεζα Πειραιώς, η αξιολόγηση παραμένει διακράτηση (hold) με τιμές στόχους 1,2 ευρώ και 1,4 ευρώ me περιθώρια ανόδου 28% και 33%, αντίστοιχα.

Οι ευρωπαϊκές τράπεζες παραμένουν πολύ ελκυστικές με αποτίμηση 6,5 φορές τα κέρδη και 30% discount στο δείκτη τιμής προς ενσώματη λογιστική αξίας σε σχέση (P/TBV) με τους βασικούς δείκτες αναφοράς, αλλά αυτή η ελκυστική αποτίμηση δεν είναι επαρκής συνθήκη επιδόσεις στο… ταμπλό, επισημαίνει η Deutsche Bank.

Η γερμανική τράπεζα εκτιμά ότι η άνοδος των επιτοκίων αλλάζει το παιχνίδι για τις ευρωπαϊκές τράπεζες, επιταχύνοντας τα καθαρά επιτόκια την αύξηση των εσόδων σε επίπεδα που δεν έχουν παρατηρηθεί για περισσότερο από μια δεκαετία και αυτό δεν είναι κάτι που έχει ενσωματωθεί στις εκτιμήσεις του consensus των αναλυτών.

Η ποιότητα των στοιχείων ενεργητικού είναι η καλύτερη των τελευταίων δεκαετιών, τα ευάλωτα ανοίγματα είναι σε μεγάλο βαθμό διαχειρίσιμα στον τομέα και τα collaterals μπορούν να χρησιμοποιηθούν, αν χρειαστεί. Μια σοβαρή ύφεση, ωστόσο, εξαιτίας του δελτίου φυσικού αερίου π.χ. είναι πιθανό να αποτελέσει μια ουσιαστική καθαρή υποβάθμιση για τον τομέα κατά 30% περίπου, ακόμη και με υψηλότερα επιτόκια από την ΕΚΤ (σε αυτήν την περίπτωση 15% πτώση περίπου).

Οι δείκτες κεφαλαίου είναι ισχυροί ουσιαστικά σε ολόκληρο τον τομέα, παρέχοντας άνεση στους σημαντικούς κινδύνους ύφεσης μπροστά μας και επιτρέποντας συνεχώς υψηλές αποδόσεις κεφαλαίου περίπου 10% της κεφαλαιοποίησης της αγοράς μέσω μερισμάτων σε μετρητά και επαναγορές μετοχών.

Οι τράπεζες αισθάνονται επίσης αυξανόμενο πληθωρισμό κόστους, ωστόσο είναι συγκριτικά , διαχειρίσιμος και η γερμανική τράπεζα εξακολουθεί να αναμένει ότι πάνω από το 70% των τραπεζών θα βελτιώσουν τον δείκτη κόστους-εσόδων τους στο μέλλον.

Η DB αυξάνει συγκρατημένα την έκθεση στις κορυφαίες επιλογές της στην Ευρωζώνη που είναι η αυστριακή BAWAG, η ιρλανδική Bank of Ireland, η ελβετική UBS, προσθέτοντας τις ING και Νordea, αφαιρώντας την DNB και αλλάζοντας από το ΗΒ τη Lloyds σε NatWest, ενώ διατηρεί μια ποιοτική προτίμηση στην κερδοφορία, τις αποδόσεις των κεφαλαίων και την ποιότητα του ενεργητικού λόγω των κινδύνων ύφεσης.

Τα βασικά θέματα ενόψει του χειμώνα για τις τραπεζικές μετοχές εντοπίζονται στα ακόλουθα:

1. Τα υψηλότερα επιτόκια αλλάζουν το παιχνίδι και δεν αποτελούν προς ώρας consensus μεταξύ των αναλυτών.

2. Οι απώλειες δανείων θα μπορούσαν να είναι μια καθαρή υποβάθμιση σε ένα έτος βαθιάς ύφεσης.

3. Οι κεφαλαιακοί δείκτες είναι ισχυροί, η εστίαση είναι στην απόδοση του κεφαλαίου και όχι στον κίνδυνο απίσχνασης των μετόχων από αυξήσεις κεφαλαίων.

4. Το κόστος αυξάνεται αλλά λιγότερο από τα έσοδα, επιτρέποντας θετικές εκπλήξεις.

Διαβάστε ακόμα:

Ο δύσκολος χειμώνας της Ευρώπης: Αρκούν 375 δισ. ευρώ για να ζεσταθούμε;

Ο εκλογικός νόμος, η μάχη Ελλάκτωρ-Grimaldi και το σφυρί του Πύργου Αθηνών

Μαρσέλο: Τα επενδυτικά «γκολ» του νέου μεγάλου σταρ του Ολυμπιακού