Η Ευρωπαϊκή Τραπεζική Ομοσπονδία (EBF) υποστηρίζει ότι οι δανειστές στην περιοχή δεν θα είναι σε θέση να ανταγωνιστούν τους αντιπάλους τους στις ΗΠΑ, εάν οι ρυθμιστικές αρχές συνεχίσουν να επιβάλλουν κανόνες ESG.

Η προειδοποίηση από το μεγαλύτερο τραπεζικό λόμπι της Ευρωζώνης λαμβάνει χώρα καθώς η Ευρωπαϊκή Κεντρική Τράπεζα ασκεί πίεση στους δανειστές να καταγράφουν τους περιβαλλοντικούς, κοινωνικούς και διαχειριστικούς κινδύνους, μεταξύ άλλων, στις προβλέψεις για ζημίες από δάνεια, σηματοδοτώντας ένα νέο παράγοντα στα πρότυπα αναφοράς ESG.

Η ΕΚΤ αναζητά αποδείξεις ότι οι τράπεζες μπορούν να αντιμετωπίσουν τις ζημίες που απορρέουν από αυτό που αποκαλεί «αναδυόμενους κινδύνους», στους οποίους περιλαμβάνονται οι εκπομπές διοξειδίου του άνθρακα των πελατών και το αυξανόμενο κόστος που συνδέεται με την κατανάλωση φυσικών πόρων. Η άσκηση πραγματοποιείται μετά την επισκόπηση του 2023, η οποία κατέληξε στο συμπέρασμα ότι η συντριπτική πλειονότητα των τραπεζών στην περιοχή είναι απροετοίμαστη.

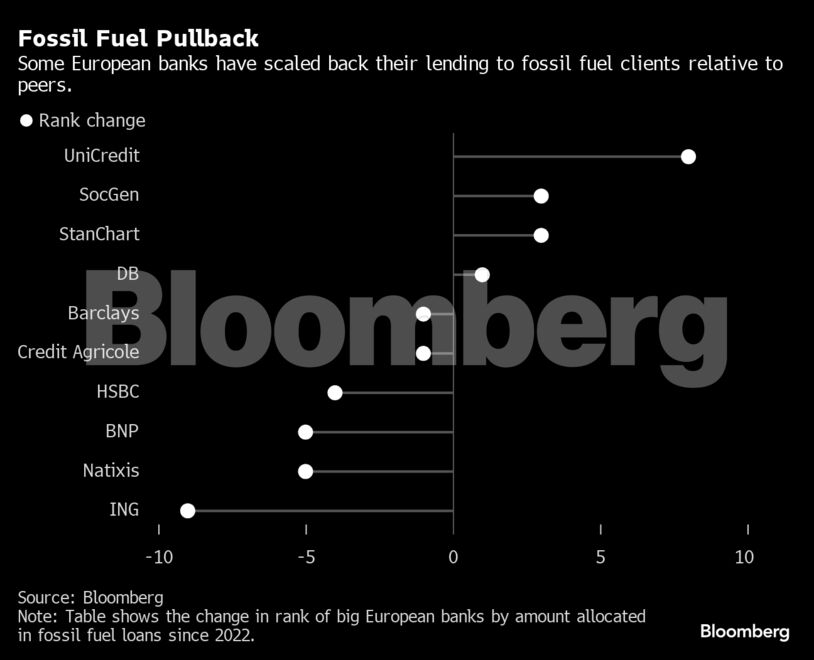

Είναι το τελευταίο σημάδι ότι οι ρυθμιστικές αρχές στην Ευρώπη κινούνται σε διαφορετική τροχιά από τις αντίστοιχες αρχές στις ΗΠΑ. Στην Ε.Ε., οι τράπεζες αντιμετωπίζουν πλέον κεφαλαιακές απαιτήσεις προσαρμοσμένες στις ESG, οι οποίες σύμφωνα με τις ρυθμιστικές αρχές, θα εξοπλίσουν τελικά τον τομέα για να αντιμετωπίσει τους μελλοντικούς κινδύνους.

Η EBF, η οποία είναι η οργάνωση-ομπρέλα των τραπεζικών ενώσεων της Ευρώπης, ανησυχεί ότι οι τράπεζες θα πρέπει να βάλουν στην άκρη οικονομικά αποθέματα για κινδύνους που εξακολουθούν να είναι δύσκολο να ποσοτικοποιηθούν πριν λάβουν σαφείς κανονιστικές οδηγίες, σύμφωνα με το στέλεχος της Ομοσπονδίας, Ντενίσα Αβερμέτε.

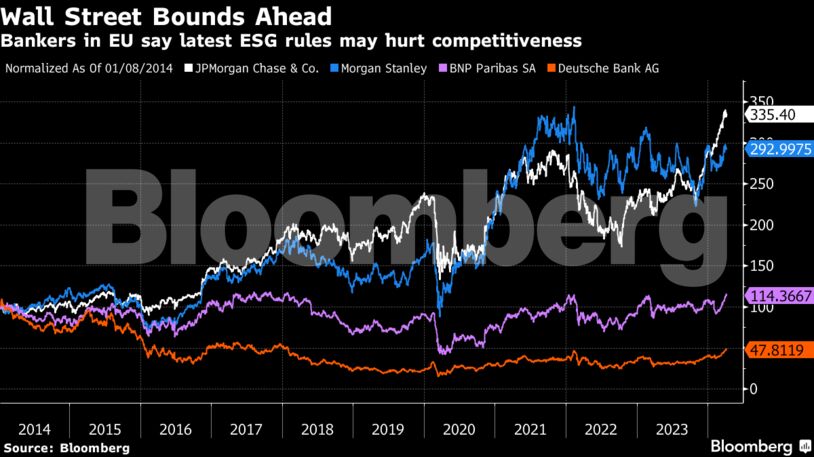

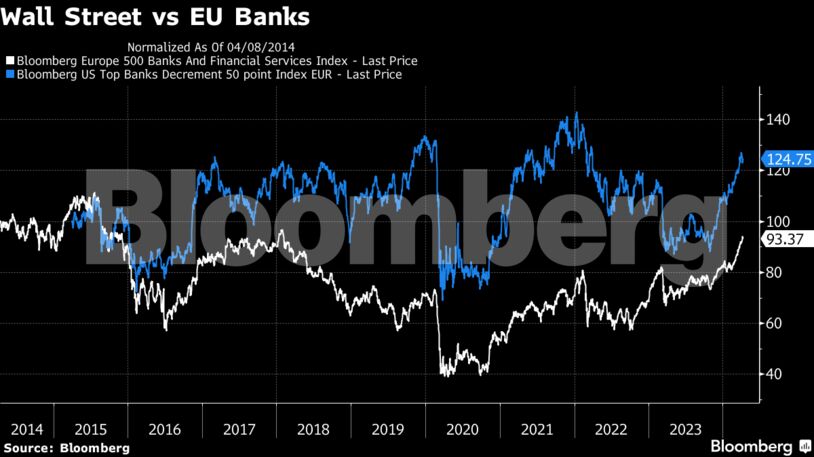

Οι τράπεζες στην Ευρώπη υστερούν ήδη της αξίας των αντίστοιχων των ΗΠΑ. Η JPMorgan Chase & Co., η μεγαλύτερη τράπεζα της Wall Street, έχει αγοραία αξία που είναι 1,9 φορές μεγαλύτερη από την αξία των περιουσιακών στοιχείων της, σύμφωνα με δεδομένα που συγκέντρωσε το Bloomberg. Η τιμολόγηση της αγοράς υποδεικνύει ότι οι επενδυτές πιστεύουν ότι η Morgan Stanley αξίζει 1,7 φορές τη λογιστική της αξία.

Εν τω μεταξύ, η BNP Paribas SA, η μεγαλύτερη τράπεζα της ΕΕ, έχει τιμή προς λογιστική αξία 0,7, που σημαίνει ότι οι επενδυτές πιστεύουν ότι στην πραγματικότητα αξίζει λιγότερο από την αξία των περιουσιακών της στοιχείων. Η τιμή προς λογιστική αξία της Deutsche Bank AG είναι ακόμη χαμηλότερη, μόλις 0,5.

Η ΕΚΤ, από την πλευρά της, υποστηρίζει πως οι προσπάθειές της αφορούν στη διασφάλιση ότι οι τράπεζες είναι προετοιμασμένες για τους νέους κινδύνους.

Μιλώντας σε συνέδριο τον Φεβρουάριο, η κορυφαία αξιωματούχος της ΕΚΤ για την εποπτεία των τραπεζών, Κλαούντια Μπουχ, αναφέρθηκε στην κλιματική αλλαγή ως έναν τομέα που χαρακτηρίζεται από «νέους κινδύνους» οι οποίοι απαιτούν νέους τρόπους αντιμετώπισης.

Ορισμένες τράπεζες στην Ευρώπη έχουν ήδη αρχίσει να λαμβάνουν υπόψη τις περιβαλλοντικές και κοινωνικές προβλέψεις όσον αφορά τις ζημίες από δάνεια. Η Rabobank, η οποία εδρεύει στην Ολλανδία, δήλωσε τον Μάρτιο ότι έγινε πρωτοπόρος στον κλάδο όταν έθεσε παράμερα 13,6 εκατ. ευρώ (14,6 εκατ. δολάρια) σε προβλέψεις ESG για το 2023. Η τράπεζα ανέφερε στο Bloomberg ότι τα χρήματα αυτά υποτίθεται ότι καλύπτουν πιθανά χρόνια κλιματικά γεγονότα, όπως μελλοντικές πλημμύρες και ξηρασίες.

Η αρχική πρόβλεψη είναι μικρή, αλλά η Rabobank δήλωσε ότι η κίνηση αυτή σηματοδοτεί ένα «σημαντικό βήμα για την ενσωμάτωση των επιπτώσεων αυτών των πιθανών γεγονότων στις προβλέψεις μας».

Η ING, μια άλλη ολλανδική τράπεζα, δήλωσε στο Bloomberg ότι ενσωματώνει επίσης τους κινδύνους ESG στις προβλέψεις της για ζημίες από δάνεια.

Η ΕΚΤ έχει γίνει όλο και πιο ενεργή στις προσπάθειές της να πείσει τους δανειστές να αντιμετωπίζουν τους κινδύνους ESG -ιδίως την κλιματική αλλαγή- ως κάτι το εξαιρετικά σημαντικό. Η κεντρική τράπεζα με έδρα τη Φρανκφούρτη έχει διεξάγει στρες τεστ για το κλίμα και έχει απειλήσει ακόμη και ορισμένους δανειστές με πρόστιμα επειδή δεν λαμβάνουν σοβαρά υπόψη τους κινδύνους ESG.

Μια μελέτη της ΕΚΤ το 2023 διαπίστωσε ότι σχεδόν τα τρία τέταρτα των εταιρικών δανείων των ευρωπαϊκών τραπεζών είναι εκτεθειμένα σε κινδύνους που σχετίζονται με το κλίμα. Το μέλος του Εκτελεστικού Συμβουλίου της ΕΚΤ, Φρανκ Έλντερσον, δήλωσε φέτος ότι ο ίδιος και οι συνάδελφοί του «θα συνεχίσουν να επιμένουν ότι οι τράπεζες πρέπει να διαχειρίζονται ενεργά τους κινδύνους που συνδέονται με την αντιμετώπιση της κλιματικής αλλαγής».

Τα σχόλια του ίδιου συνόδευαν μια έκθεση στην οποία η ΕΚΤ ανέφερε ότι περίπου το 90% των τραπεζών της Ευρωζώνης που μελέτησε δεν συμβαδίζουν με τον διεθνή στόχο του περιορισμού της υπερθέρμανσης του πλανήτη στον 1,5 βαθμό Κελσίου, ποσοστό που η ίδια χαρακτήρισε «συγκλονιστικό».

Στην άλλη πλευρά του Ατλαντικού, εν τω μεταξύ, η Ομοσπονδιακή Τράπεζα των ΗΠΑ έχει παρέμβει για να διασφαλίσει ότι ο κλιματικός κίνδυνος παίζει περιορισμένο ρόλο στους τραπεζικούς κανονισμούς, όπως αναφέρει το Bloomberg. Ο πρόεδρος της κεντρικής τράπεζας της χώρας, Τζερόμ Πάουελ, έχει επανειλημμένα καταστήσει σαφές ότι η Fed δεν είναι «υπεύθυνη χάραξης της πολιτικής για το κλίμα».

Αυτόν τον μήνα, οι ευρωπαϊκές τράπεζες θα έχουν την ευκαιρία να προχωρήσουν σε επίσημα σχόλια όσον αφορά τους κανονισμούς ESG. Ο κλάδος έχει προθεσμία έως τις 18 Απριλίου για να απαντήσει σε διαβούλευση που ξεκίνησε η Ευρωπαϊκή Αρχή Τραπεζών (EAT) σχετικά με τον τρόπο με τον οποίο οι τράπεζες θα πρέπει να διαχειρίζονται τους περιβαλλοντικούς και κοινωνικούς κινδύνους, μεταξύ άλλων κατά τον υπολογισμό των κεφαλαιακών απαιτήσεών τους.

Η ΕΑΤ δήλωσε τον Ιανουάριο ότι οι προσπάθειες των ευρωπαϊκών τραπεζών να διαχειριστούν τους κινδύνους ESG βρίσκονται επί του παρόντος σε πρώιμο στάδιο και, ως εκ τούτου, είναι πολύ μικρές για να διασφαλίσουν την «ευρωστία των ιδρυμάτων καθώς η Ε.Ε. μεταβαίνει προς μια πιο περιβαλλοντικά βιώσιμη οικονομία».

Διαβάστε ακόμη

Aυξήσεις παροχών €500 εκατ. σε συνταξιούχους και αγρότες το 2025

«Πετράκης»: Άλλαξε χέρια ένα κέντρο της αγοράς υποδημάτων στην Αθήνα (pics)

Για όλες τις υπόλοιπες ειδήσεις της επικαιρότητας μπορείτε να επισκεφτείτε το Πρώτο ΘΕΜΑ