Η επόμενη οικονομική ύφεση των ΗΠΑ, η οποία σύμφωνα με αρκετούς αναλυτές ενδέχεται να λάβει χώρα μέχρι το τέλος του έτους, θα αποδειχθεί μειωμένης δριμύτητας, αλλά επώδυνη και μακροπρόθεσμη.

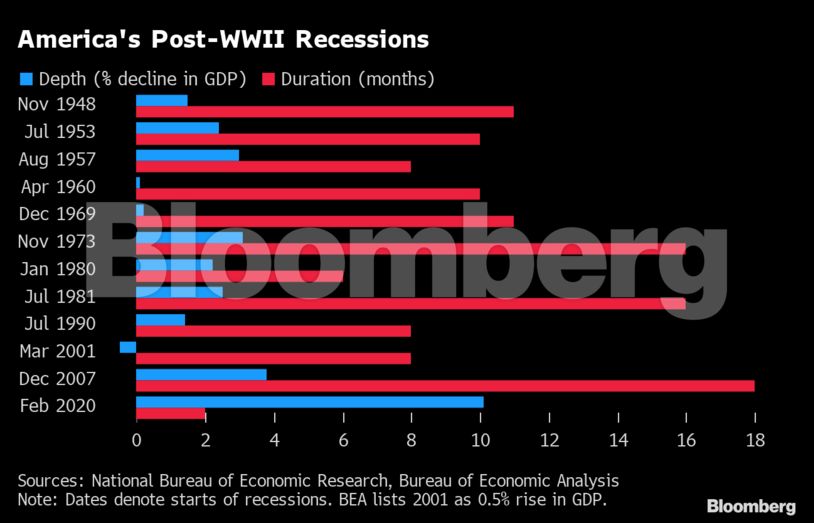

Αν και περιορισμένης εμβέλειας από την αντίστοιχη του 2007-2009 ή τις κρίσεις της δεκαετίας του ‘80 όταν ο πληθωρισμός βρισκόταν σε παρόμοια υψηλά επίπεδα, οι αναλυτές προβλέπουν -παρ’ όλα αυτά- μία δύσκολη, μακρά περίοδο η οποία θα ξεπεράσει σε διάρκεια τις οκτάμηνες υφέσεις του 1990-1991 και του 2001.

«Τα καλά νέα είναι πως η ύφεση δε θα είναι τόσο οδυνηρή όσο στο παρελθόν. Τα άσχημα νέα είναι πως ενδέχεται να διαρκέσει για μεγάλο χρονικό διάστημα», ανέφερε ο αναλυτής της Nomura, Robert Dent, ο οποίος προβλέπει ύφεση της τάξης του 2% στις αρχές του δ’ τριμήνου του 2022 με διάρκεια μέχρι και το τέλος του 2023.

Όποια και να είναι η μορφή της ύφεσης, το μόνο σίγουρο είναι τα οικονομικά προβλήματα τα οποία θα προκαλέσει. Στις 12 υφέσεις από το πέρας του Β’ ΠΠ, η αμερικανική οικονομία κατέγραψε, κατά μέσο όρο, συρρίκνωση της τάξης του 2,5% και αύξηση της ανεργίας κατά 3,8%, ενώ τα εταιρικά κέρδη κατέγραψαν πτώση της τάξης του 15%. Ο μέσος όρος της διάρκειας των υφέσεων ήταν 10 μήνες.

Ακόμα και μία περιορισμένη ύφεση θα οδηγήσει χιλιάδες Αμερικανούς στην ανεργία ενώ οι αγορές θα αγγίξουν νέα ναδίρ, όπως θα κάνουν και τα ποσοστά δημοφιλίας του Αμερικανού Προέδρου Biden.

Οι ενδείξεις για μία οικονομική κρίση πολλαπλασιάζονται, με τα προσωπικά έξοδα των καταναλωτών να έχουν μειωθεί για πρώτη φορά φέτος τον Μάιο, ενώ ο βιομηχανικός δείκτης των ΗΠΑ άγγιξε χαμηλό διετίας τον Ιούνιο. Το στέλεχος της JPMorgan, Michael Feroli, προειδοποίησε πως τα μακροοικονομικά στοιχεία αυτά υποδεικνύουν πως «βρισκόμαστε πολύ κοντά σε ύφεση».

Η διάρκεια και το βάθος της ύφεσης θα κριθούν από τη διάρκεια του πληθωρισμού αλλά και τις κινήσεις της Fed για την αντιμετώπισή του.

Ο γνωστός αναλυτής της Allianz SE, Mohamed El-Erian τόνισε πως ανησυχεί για επανάληψη των σεναρίων της δεκαετίας του ‘70, όταν η Fed χαλάρωσε τη νομισματική της πολιτική πολύ νωρίτερα από το αναμενόμενο: «Μία τέτοια στρατηγική θα οδηγήσει σε απότομη, συνεχιζόμενη ύφεση και μεγαλύτερη οικονομική ανισότητα».

Σύμφωνα με το Bloomberg Economics και την αναλυτή Anna Wong, «η Fed δε θα σταματήσει την αύξηση των επιτοκίων της μέχρι να δει ξεκάθαρα σημάδια μείωσης του πληθωρισμού. Αυτό σημαίνει πως θα συνεχίσει τη σύσφιξη της νομισματικής της πολιτικής ακόμα και όταν προκληθεί οικονομική ύφεση, επιμηκύνοντας τη διάρκειά της».

Όσο για τον επικεφαλής της Fed, Jerome Powell, έχει τονίσει πως αν και υπάρχει πιθανότητα ύφεσης, η αμερικανική οικονομία είναι ακόμα αρκετά στιβαρή για να αντέξει τον αντίκτυπο των αυξήσεων των επιτοκίων.

Αρκετοί αναλυτές διαφωνούν με την άποψη αυτή.

«Η ύφεση είναι σχεδόν αναπόφευκτη», ανέφερε η Lindsey Piegza, στέλεχος της Stifel Nicolaus & Co., τονίζοντας πως «το ερώτημα έχει μετατραπεί στο πόσο εμβαθυμένη και μακρά θα είναι η διάρκεια της κρίσης αυτή».

Όπως και πριν από 40 περίπου χρόνια, η μείωση του ΑΕΠ θα εξαρτηθεί από την προσήλωση της Fed στην προσπάθεια μείωσης των τιμών καταναλωτή. Σημειωτέον πως ο πληθωρισμός αυτή τη στιγμή κυμαίνεται σε υπερτριπλάσιο ποσοστό του στόχου της κεντρικής τράπεζας του 2%.

Υπάρχουν, όμως, ενδείξεις πως η ύφεση δε θα είναι τόσο δύσκολη όπως οι προηγούμενες.

Όπως τόνισε το στέλεχος της Goldman Sachs, Jan Hatzius, ο πληθωρισμός δεν έχει ενσωματωθεί στην οικονομία και τον ψυχισμό των Αμερικανών όπως είχε κάνει στο παρελθόν.

Ο γνωστός ακαδημαϊκός και αναλυτής Robert Gordon, από την πλευρά του, πιστεύει πως ο άθλος της Fed θα αποδειχθεί πολύ ευκολότερος των αντίστοιχων του παρελθόντος, ιδιαίτερα σε σχέση με τη θητεία του Paul Volcker το 1979.

Παράλληλα, τόσο οι καταναλωτές, όσο και οι τράπεζες και η αγορά ακινήτων είναι πολύ καλύτερα προετοιμασμένες για την αντιμετώπιση μίας ύφεσης από ό,τι το 2007-2009.

Ο αναλυτής της Deutsche Bank Securities Inc, Matthew Luzzetti τόνισε, με τη σειρά του, πως «οι ισολογισμοί των ιδιωτικών εταιρειών είναι σε πολύ καλύτερο σημείο από το παρελθόν και δεν έχουμε παρατηρήσει τη μόχλευση που βιώσαμε τότε».

Δεδομένων των επιδοτήσεων της αμερικανικής κυβέρνησης που προστάτευσαν εν μέρει τα νοικοκυριά κατά τη διάρκεια της πανδημίας αλλά και των πρόσφατων επιτυχημένων στρες τεστ των αμερικανικών τραπεζών, η αμερικανική οικονομία είναι -όπως όλα δείχνουν- σε πολύ καλύτερο σημείο από το παρελθόν.

Όσο για την αγορά ακινήτων βρίσκεται σε πολύ πιο υγιή κατάσταση από την δραματικά ασταθή αντίστοιχη κατάσταση που οδήγησε στην κρίση του 2007-2009.

Η αγορά εργασίας και η έλλειψη εργαζομένων, παράλληλα, πρόκειται να μειώσουν τις απολύσεις κατά την περίοδο κρίσης, ιδιαίτερα εάν αυτή αποδειχτεί παροδική.

Σύμφωνα με τον Jay Bryson της Wells Fargo Corporate and Investment Bank «τα τελευταία δύο χρόνια οι εταιρείες δυσκολεύονταν στο να βρουν ικανούς επαγγελματίες. Δεν πιστεύουμε πως θα υπάρξουν μαζικές απολύσεις σε περίπτωση ύφεσης».

Οι αναλυτές τονίζουν την μη-παροδικότητα της επόμενης ύφεσης, όμως, ιδιαίτερα σε περίπτωση που η Fed δεν επιλέξει να ενισχύσει την οικονομία σε περίπτωση στασιμοπληθωρισμού.

Ο Powell τόνισε πρόσφατα πως «η αποτυχία της εξισορρόπησης και σταθεροποίησης των τιμών θα αποτελέσει μεγαλύτερο λάθος από τη δημιουργία ύφεσης».

Παράλληλα, υπάρχει και η πιθανότητα δημιουργίας προβλημάτων στη νομισματική πολιτική, δεδομένου ότι το κόμμα των Ρεπουμπλικανών -το οποίο ενδέχεται να κερδίσει στις επερχόμενες μεσοπρόθεσμες εκλογές- θα χρησιμοποιήσει την πιθανή νέα του πλειοψηφία στο Κογκρέσο για να προωθήσει μείωση των δημοσίων δαπανών.

Όσο για τον Feroli της JPMorgan, συμφωνεί πως «η επόμενη ύφεση μπορεί να μην είναι τόσο δραματική, αλλά σίγουρα θα είναι μεγάλης διάρκειας».

Διαβάστε ακόμα:

Φράνσις Φουκουγιάμα: Η Ελλάδα δεν κινδυνεύει από νέα κρίση (pics)

Χρήστος Χαρπαντίδης (Παπαστράτος): Eπενδύσεις 170 εκατ. φέτος σε καινοτόμα καπνικά προϊόντα (pic)