Περιορισμένες, σύμφωνα με τα στελέχη της DBRS Morningstar, Μάριο Ντε Τσίκο και Μάρκος Άλβαρεζ, παραμένουν οι πιθανότητες δημιουργίας σημαντικών προβλημάτων στις ευρωπαϊκές ασφαλιστικές παρόμοια με αυτά της Silicon Valley Bank. Παρ’ όλα αυτά, ακόμα κι αν οι ευρωπαϊκές ασφαλιστικές βγουν κερδισμένες από τα αυξημένα επιτόκια της ΕΚΤ σε μακροπρόθεσμο επίπεδο, η σημαντική μείωση της αξίας των τίτλων σταθερού εισοδήματος στα επενδυτικά τους χαρτοφυλάκια έχει οδηγήσει πολλές εξ αυτών στην αναφορά σημαντικού αριθμού από μη πραγματοποιηθείσες απώλειες το 2022.

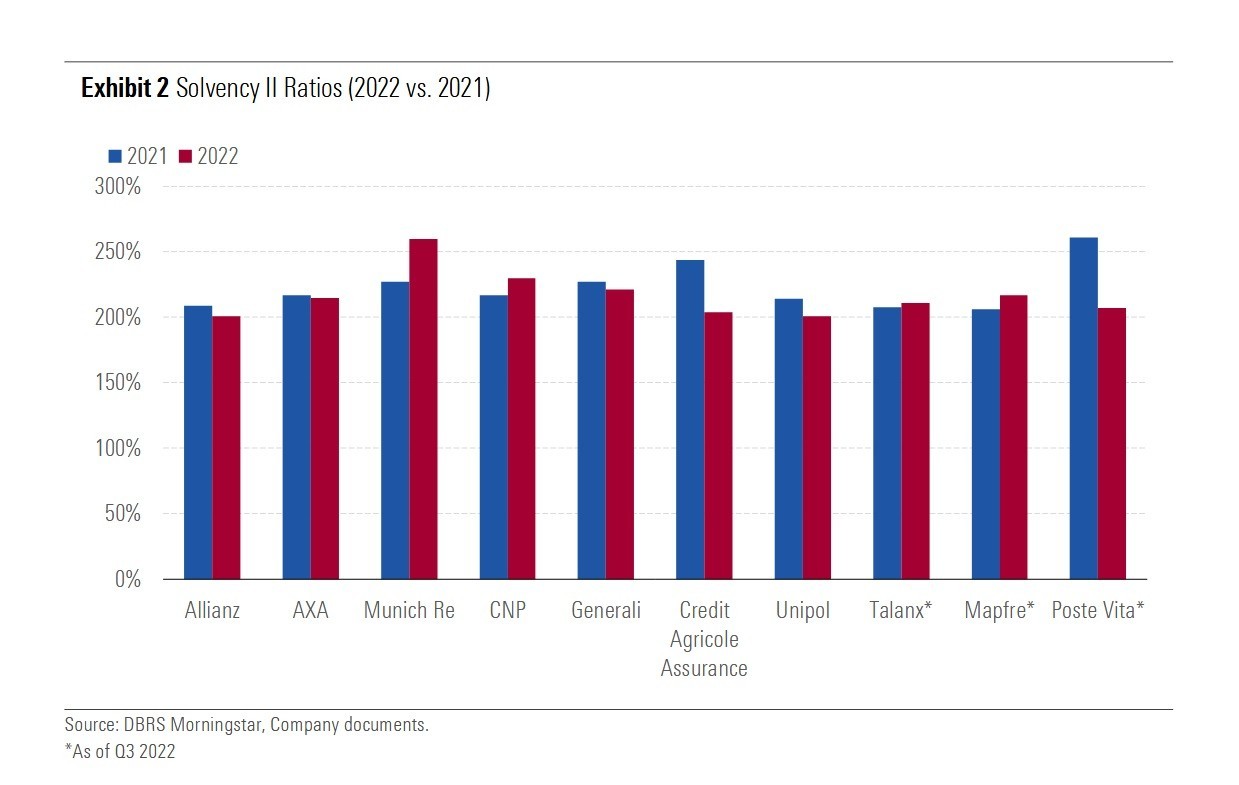

Σύμφωνα πάντα με την DBRS Morningstar, αν και τα επίπεδα ιδίων κεφαλαίων μειώθηκαν σημαντικά από το 2021 ως το 2022, αυτό μεταφράστηκε σε περιορισμένη μείωση των δεικτών Solvency II («Φερεγγυότητα ΙΙ») των εταιρειών, οι οποίοι παρέμειναν σχετικά σταθεροί στην Ευρωζώνη.

Παράλληλα, η DBRS Morningstar υπογραμμίζει πως λόγω της φύσης των επιχειρηματικών δραστηριοτήτων των εταιρειών αυτών, οι ασφαλιστικές υποχρεώσεις οι οποίες χαρακτηρίζονται, συνήθως, από μεγαλύτερη διάρκεια σε σχέση με τις αντίστοιχες τραπεζικές διευκολύνουν την καλύτερη αντιστοιχία ενεργητικού-παθητικού. Παρ’ όλα αυτά, βάσει της τρέχουσας κατάστασης, οι εταιρείες ασφάλειας ζωής ενδέχεται να βρίσκονται εκτεθειμένες σε αυξημένο Κίνδυνο Ακυρωσιμότητας (lapse risk), ακόμη κι αν ο κίνδυνος αυτός περιορίζεται μερικώς από τα αντικίνητρα και τις ποινές οι οποίες ενσωματώνονται στα συμβόλαια ασφάλισης.

Ομόλογα AT1

Τα στελέχη της DBRS Morningstar υπογραμμίζουν πως τα πρόσφατα γεγονότα τα οποία οδήγησαν στην εξαγορά της Credit Suisse από την UBS και το «κούρεμα» ομολόγων ΑΤ1 συνολικής αξίας $17 δισ. της πρώτης δημιουργούν περαιτέρω μεταβλητότητα στις αγορές ομολόγων. Οι Ντε Τσίκο και Άλβαρεζ τονίζουν πως θα συνεχίσουν να παρακολουθούν την εξέλιξη της κατάστασης αλλά και τα επίπεδα κινδύνου των χαρτοφυλακίων των ευρωπαϊκών ασφαλιστικών, αν και υποστηρίζουν πως η έκθεσή τους σε τραπεζικά ομόλογα ΑΤ1 είναι γενικά περιορισμένη.

Επιπροσθέτως, αν και οι ασφαλιστικές εταιρείες αυτές κρατούν, σε γενικό βαθμό, τα ομόλογα αυτά στο χαρτοφυλάκιό τους μέχρι την ημερομηνία ωρίμανσής τους, τα έχουν χαρακτηρίσει ως «διαθέσιμα προς πώληση» (AFS). Τα ομόλογα AFS αναφέρονται στον ισολογισμό των εταιρειών αυτών σε εύλογη αξία, με οποιαδήποτε μεταβολή στην αξία τους να περνά μέσω των λοιπών συνολικών εσόδων στα ίδια κεφάλαια των μετόχων. Σημειωτέον πως, βάσει δείγματος δέκα εκ των μεγαλύτερων ασφαλιστικών εταιρειών με έδρα την Ευρωζώνη, τα ίδια κεφάλαια κατέγραψαν -κατά μέσο όρο- μείωση της τάξης του 33% το 2022 σε σχέση με το 2021. Η συντριπτική πλειοψηφία της μείωσης αυτής αποδόθηκε σε μη πραγματοποιηθείσες απώλειες, το μέγεθος των οποίων κυμάνθηκε κοντά στα 112 δισ. στα τέλη του 2022.

Παρά τα προβλήματα αυτά, η συνολική κεφαλαιοποίηση των ασφαλιστικών εταιρειών της Ευρωζώνης παρέμεινε στιβαρή. Ο μέσος όρος των δεικτών Solvency II του δείγματος της DBRS Morningstar κυμάνθηκε σχετικά σταθερός στο 217% το 2022, σε σχέση με το 223% στα τέλη του 2021.

Κίνδυνος Ακυρωσιμότητας

Οι αναλυτές τονίζουν πως η πιθανότητα lapse risk έχει αυξηθεί λόγω της τρέχουσας μακροοικονομικής κατάστασης του υψηλού πληθωρισμού και των υψηλών επιτοκίων. Παρ’ όλα αυτά, οι υποχρεώσεις των εταιρειών ασφάλισης δεν εκτίθενται όλες σε έναν τέτοιο κίνδυνο. Σύμφωνα με έρευνα του 2019, η Ευρωπαϊκή Αρχή Ασφαλίσεων και Επαγγελματικών Συντάξεων (EIOPA) υπέδειξε πως, σε μέσο όρο, περίπου το 34% των συνολικών υποχρεώσεων των ευρωπαϊκών ασφαλιστικών δεν υπόκειντο σε κίνδυνο ακυρωσιμότητας.

Σημειωτέον πως η εικόνα αυτή μπορεί να διαφέρει από χώρα σε χώρα, με υψηλότερα ποσοστά να καταγράφονται στη Λιθουανία, το Λιχτενστάιν και την Ιρλανδία και χαμηλότερα στην Ιταλία και την Πορτογαλία. Ακόμα και σε περίπτωση πρόωρης ακύρωσης του συμβολαίου, οι ασφαλιστικές βγαίνουν συνήθως κερδισμένες λόγω των αυστηρών αντικινήτρων και επιβαρύνσεων. Σύμφωνα με την έρευνα της ΕΙΟΡΑ, περίπου το 52% των εκτεθειμένων σε lapse risk υποχρεώσεων είτε ωφελούνται από φορολογικό αντικίνητρο ή άλλου είδους επιβαρύνσεις.

Η έρευνα της ΕΙΟΡΑ υποδεικνύει, επίσης, πως το 50% των υποχρεώσεων των ασφαλιστικών το οποίο βρίσκεται εκτεθειμένο σε Κίνδυνο Ακυρωσιμότητας στην Ιταλία δε φέρει αντικίνητρα, κάτι το οποίο ενδέχεται να αυξήσει την ακύρωση ή πρόωρη εξαργύρωση των συμβολαίων, κλυδωνίζοντας την εγχώρια ασφαλιστική αγορά.

Παράδειγμα η Eurovita Spa η οποία τέθηκε υπό προσωρινό έλεγχο από την ιταλική ρυθμιστική αρχή ασφαλίσεων IVASS στις 31 Ιανουαρίου του 2023. Παρ’ όλα αυτά, οι Ντε Τσίκο και Άλβαρεζ τονίζουν πως ο ιταλικός τομέας ασφαλίσεων παραμένει υγιής με δείκτη Solvency II 247%, βάσει των στοιχείων του περασμένου Σεπτεμβρίου. Η παροχή συστημικής λύσης στο ζήτημα της Eurovita θα μπορούσε, επίσης, να τονώσει την εμπιστοσύνη στον τομέα και να περιορίσει τις πιθανότητες μετάδοσης του προβλήματος.

Διαβάστε ακόμη

Γιατί η ακρίβεια μένει αφού ο πληθωρισμός «φεύγει»

Θεοδόσης Μιχαλόπουλος: Σε φάση αναδιάρθρωσης η Microsoft Hellas – Τι γίνεται με τα Data Centers